您提出的这个问题非常有趣,它触及了期货市场一个核心且反直觉的现象:一种日常消费品(苹果)的期货价格,可以远高于一种重要的工业原材料(橡胶)的期货价格。

这背后并不是说“苹果比橡胶更有价值”,而是由期货市场的定价逻辑决定的。期货价格 = 市场对未来现货价格的预期 + 持仓成本 + 资金情绪等。

下面我们从几个关键维度来拆解为什么会出现“苹果期货贵过橡胶期货”的情况。

核心原因分析

供需关系与市场预期(最根本的原因)

这是决定期货价格走向的核心,期货市场交易的是“的价格,所以当前的价格反映了市场对未来供需状况的判断。

-

苹果期货:

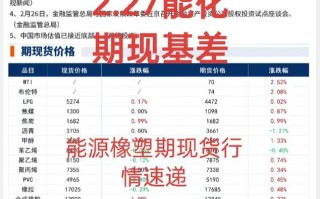

(图片来源网络,侵删)

(图片来源网络,侵删)- 供给端脆弱性高: 苹果是农产品,其产量受天气(霜冻、冰雹、干旱)、病虫害等自然因素影响极大,一次突如其来的霜冻就可能导致当年大幅减产,这种供给的“不确定性”非常高。

- 需求端相对刚性: 苹果作为鲜果,其需求具有季节性,但总体上比较稳定,是日常消费品,价格的弹性相对较小。

- 市场预期: 如果市场预期未来某个产区可能面临天气风险,或者当前库存偏低,交易者就会提前买入苹果期货进行“保值”或“投机”,推高期货价格。对供给短缺的担忧,是推高苹果期货价格的最主要动力。

-

橡胶期货:

- 供给端弹性较大: 橡胶是多年生热带作物(橡胶树),一旦开割,供给相对稳定且可调节,虽然也有天气影响,但整体上供给的“可控性”比苹果强。

- 需求端受宏观经济影响大: 橡胶主要用于轮胎、工业制品等,其需求与全球经济景气度,尤其是汽车制造业和交通运输业密切相关,当经济下行预期增强时,对橡胶的需求预期会大幅下降。

- 市场预期: 近年来,全球经济增长放缓、新能源汽车对轮胎需求的结构性变化、以及主要产胶国(如泰国、印尼、越南)的增产预期,都使得市场对橡胶价格的长期预期偏向悲观或谨慎。对需求疲软和供给过剩的担忧,是压制橡胶期货价格的主要原因。

小结: 市场预期“未来苹果可能会短缺”,而“未来橡胶可能会过剩”,这直接导致了两者期货价格的巨大差异。

合约价值与报价单位

这是最直接、最表面的原因,也是造成“贵”的直观感受的来源。

-

苹果期货(以中国期货市场为例):

(图片来源网络,侵删)

(图片来源网络,侵删)- 交易单位: 10吨/手

- 报价单位: 元/吨

- 合约价值 = 10吨 × 价格(元/吨)

- 假设苹果期货价格为 9000元/吨,那么一手合约的价值就是 9万元。

-

橡胶期货(以中国期货市场为例):

- 交易单位: 10吨/手

- 报价单位: 元/吨

- 合约价值 = 10吨 × 价格(元/吨)

- 假设橡胶期货价格为 13000元/吨,那么一手合约的价值就是 13万元。

看起来橡胶的单价更高? 这里的关键在于价格所处的绝对水平,在很长一段时间里,苹果期货的价格运行区间(比如8000-10000元/吨)整体上高于橡胶期货的价格运行区间(比如10000-15000元/吨,但近年常在12000元以下),当您看到苹果期货报价9000+,而橡胶报价12000-时,会感觉橡胶更贵,但如果在某个时间点,苹果因为减产预期冲到11000元,而橡胶因为需求疲软跌到10000元,就会出现苹果期货单价高于橡胶的情况。

持仓成本与交割规则

-

苹果期货:

- 仓储成本高: 苹果是生鲜品,需要专业的冷库储存,仓储、管理、损耗成本非常高。

- 保质期有限: 苹果有销售周期,临近交割月时,对品质要求极高,这限制了远期合约的活跃度,也抬高了近月合约的成本。

- 交割品级复杂: 苹果分不同产区、不同等级(如一二级、期货交割果),标准相对复杂。

-

橡胶期货:

- 仓储成本相对较低: 橡胶是工业原料,可以像货物一样在普通仓库或露天堆场存放(当然也有特定要求),仓储成本远低于苹果。

- 保质期长: 橡胶作为工业原料,可以长期储存,只要不老化变质。

- 交割标准化程度高: 橡胶的交割标准(如国标全乳胶)非常统一和清晰。

影响: 高昂的仓储和持有成本,会体现在苹果期货的远期价格结构上,使其价格相对坚挺,而橡胶的低持仓成本,则使其价格更容易受到宏观和供需预期的直接冲击。

资金情绪与市场炒作

- 苹果期货: 作为农产品,其价格波动容易受到“天气市”的影响,每当春季(花期)有霜冻预警,或者秋季(成熟期)有台风、干旱预期时,资金就会蜂拥而入,进行炒作,导致价格短期快速拉升,这种“故事性强”的品种,更容易吸引投机资金。

- 橡胶期货: 更像一个“宏观市”和“经济晴雨表”,它的价格更多地与全球PMI、中国汽车销量、原油价格等宏观数据挂钩,炒作起来不如“天气故事”那么直观和吸引散户,因此市场情绪相对平稳。

总结与对比

| 特性维度 | 苹果期货 | 橡胶期货 | 对价格的影响 |

|---|---|---|---|

| 核心属性 | 农产品(生鲜) | 工业品(原料) | 决定了其定价逻辑的根本不同 |

| 供给端 | 脆弱、不确定(天气、病虫害) | 相对稳定、可调节(多年生作物) | 苹果短缺预期推高价格,橡胶增产预期压制价格 |

| 需求端 | 相对刚性、日常消费 | 周期性强、依赖宏观经济 | 经济下行对橡胶的打击远大于苹果 |

| 持仓成本 | 非常高(冷库、损耗) | 相对较低(普通仓储) | 高成本支撑苹果价格,低成本使橡胶价格更敏感 |

| 市场预期 | 易受“天气故事”驱动 | 易受“宏观故事”驱动 | 苹果更易被短期炒作,橡胶更反映长期趋势 |

| 合约价值 | 单价高,一手合约价值约数万至十万元 | 单价波动大,但近年常低于苹果 | 这是直观感受“谁更贵”的直接原因 |

“苹果期货贵过橡胶期货”这一现象,是市场对未来供需预期的直接反映,市场普遍认为,未来苹果的供给风险(减产)大于其需求风险,而橡胶的需求风险(经济下行)大于其供给风险,苹果高昂的仓储成本和作为“天气市”的炒作属性,共同支撑了其相对较高的期货价格。

下次看到这个现象时,您就可以明白,这不是在比较苹果和橡胶本身的价值,而是在比较市场对它们未来价格的“看法”。

标签: 苹果期货价格影响因素 苹果期货与橡胶期货对比分析 苹果期货高价位原因解析