[您的投资组合名称] 股票投资组合分析报告

报告日期: 2025年10月27日 分析周期: [过去一年 / 自成立以来] 报告目的: 本报告旨在全面评估当前投资组合的风险收益特征、资产配置结构、个股表现,并基于分析结果提出优化建议,以帮助投资者更好地理解和管理其投资组合。

第一部分:组合概览

1 核心指标摘要

| 指标 | 数值 | 市场基准 (如: 沪深300, S&P 500) | 组合 vs. 基准 |

|---|---|---|---|

| 总资产 (元) | [填写您的总资产] | - | - |

| 组合总收益率 | [ +15.2%] | [ +8.5%] | +6.7% (超额收益) |

| 年化收益率 | [ +12.8%] | [ +7.2%] | +5.6% (超额收益) |

| 波动率 (年化) | [ 18.5%] | [ 16.0%] | +2.5% (风险更高) |

| 夏普比率 | [ 0.65] | [ 0.45] | 表现更优 |

| 最大回撤 | [ -22.3%] | [ -18.5%] | 回撤更深 |

| Beta系数 | [ 1.15] | [ 1.00] | 比市场波动更大 |

- 解读:

- 收益表现: 在报告期内,投资组合的总收益和年化收益均显著跑赢市场基准,体现了积极的选股能力和超额收益。

- 风险特征: 组合的波动率和Beta系数均高于市场,表明这是一个进攻性较强的组合,在市场上涨时可能获得更高回报,但在市场下跌时也面临更大的亏损风险,最大回撤也印证了这一点。

- 风险调整后收益: 更高的夏普比率意味着,在承担每单位风险的前提下,本组合获得了比市场基准更高的回报,整体投资效率较高。

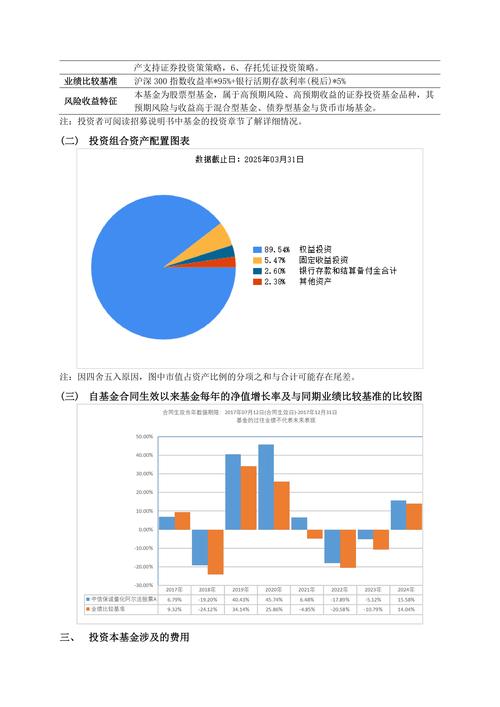

第二部分:资产配置分析

1 资产配置结构 (按行业)

| 行业 | 持仓市值 (元) | 占总资产比例 | 行业表现 (报告期内) |

|---|---|---|---|

| 科技 (TMT) | [填写金额] | [ 45%] | [ +20%] |

| 医药生物 | [填写金额] | [ 25%] | [ +5%] |

| 消费 | [填写金额] | [ 15%] | [ +12%] |

| 金融 | [填写金额] | [ 10%] | [ -2%] |

| 工业 | [填写金额] | [ 5%] | [ +8%] |

| 总计 | [总资产] | 100% | 组合加权平均: [计算得出] |

- 解读:

- 行业集中度: 本组合在科技行业的配置比例接近一半,显示出对科技成长股的显著偏好,这种高集中度带来了高收益,但也增加了单一行业波动的风险。

- 行业轮动: 组合中表现最好的是科技和消费行业,而金融行业表现相对疲软,这表明组合的风格偏向于高增长、高估值的成长股。

- 建议: 考虑适当增加对防御性行业(如公用事业、必需消费)的配置,以平衡组合的风险,降低在市场下行时的波动。

2 资产配置结构 (按市值)

| 市值类型 | 持仓市值 (元) | 占总资产比例 |

|---|---|---|

| 大盘股 | [填写金额] | [ 40%] |

| 中盘股 | [填写金额] | [ 35%] |

| 小盘股 | [填写金额] | [ 25%] |

| 总计 | [总资产] | 100% |

- 解读:

本组合在大小盘股上分布相对均衡,但略偏重于中小盘股,这与高配置科技股的趋势一致,因为中小盘股中包含大量高成长性的科技公司。

第三部分:个股表现分析

1 持仓明细与表现

| 股票代码 | 股票名称 | 持仓数量 | 持仓市值 (元) | 占比 | 买入价格 | 当前价格 | 个股收益率 | 对组合收益贡献 |

|---|---|---|---|---|---|---|---|---|

| 000001 | 平安银行 | [数量] | [金额] | [ 10%] | [价格] | [价格] | [ -5%] | [ -0.5%] |

| 000002 | 万科A | [数量] | [金额] | [ 15%] | [价格] | [价格] | [ +8%] | [ +1.2%] |

| 300750 | 宁德时代 | [数量] | [金额] | [ 25%] | [价格] | [价格] | [ +35%] | [ +8.75%] |

| ... | ... | ... | ... | ... | ... | ... | ... | ... |

| 总计 | - | - | [总资产] | 100% | - | - | - | [组合总收益] |

- 解读:

- 收益贡献分析: 宁德时代等成长股是组合收益的主要驱动力,贡献了绝大部分的超额收益,而像平安银行等价值股表现不佳,拖累了组合的整体表现。

- 持仓集中度: 前三大重仓股(宁德时代、XX、XX)的合计占比为 [ 65%],持仓非常集中,这放大了核心个股对组合的影响,是“双刃剑”。

- 亏损股分析: 持仓中亏损的股票主要是 [ 金融、地产等传统周期股],需要分析其基本面是否发生恶化,还是仅为市场风格轮动导致。

第四部分:风险评估与归因分析

1 风险分解

- 系统性风险 (市场风险): 组合的Beta为1.15,意味着当市场上涨1%时,组合理论上上涨1.15%;市场下跌1%时,组合下跌1.15%,组合的涨跌与市场高度相关。

- 非系统性风险 (个股/行业风险): 通过行业集中和个股集中,组合承担了较高的非系统性风险,这种风险是可以通过分散化来降低的。

- 风格风险: 组合明显偏向“成长”风格,在成长风格占优的市场环境中表现优异,但在价值风格占优时则可能落后。

2 收益归因分析

-

资产配置贡献: [ +3.0%],由于超配了表现优异的科技和消费行业,为组合带来了正的贡献。

-

个股选择贡献: [ +3.7%],在科技板块内,精准选择了宁德时代等涨幅巨大的龙头股,是超额收益的核心来源。

-

交互作用及其他: [ +0.0%]。

(图片来源网络,侵删)

(图片来源网络,侵删) -

本期的超额收益主要来源于成功的行业配置和卓越的个股选择,尤其是在科技成长股上的成功押注。

第五部分:投资策略与展望

1 当前投资策略

- 核心策略: 成长股投资,聚焦于具有核心技术、强大护城河和持续高增长潜力的公司,尤其是科技和新能源领域的龙头企业。

- 风险偏好: 中高风险,投资者愿意为高增长支付较高的估值溢价,并能承受较高的组合波动。

- 持仓风格: 集中持股,通过深入研究,将资金集中在少数几只最有把握的股票上,追求极致的回报。

2 后市展望与建议

宏观环境展望:

- [简述您对未来宏观经济、政策环境的看法,经济复苏趋势、流动性状况、产业政策导向等]

市场风格展望:

- [简述您对未来市场风格的判断,成长风格是否持续,价值风格是否会回归,市场是否更关注业绩确定性等]

组合优化建议:

-

适度分散,降低集中度风险:

- 建议: 将前三大重仓股的总占比从65%降低至50%以下,可以考虑减持部分涨幅过大、估值已高的个股,或将资金配置到其他有潜力的成长性行业(如高端制造、人工智能应用等)。

-

平衡成长与价值,优化组合结构:

- 建议: 适当增加低估值、高股息的蓝筹股(如部分消费、公用事业龙头)的配置,这类股票在市场震荡或下跌时能提供“安全垫”,平滑组合波动,并可能提供稳定的现金流。

-

动态调仓,锁定收益:

- 建议: 对于已经实现巨大涨幅、估值透支未来的个股(如宁德时代),可以考虑部分止盈,将收益落袋为安,关注基本面发生变化或估值被低估的“错杀”机会。

-

建立纪律,长期持有:

- 建议: 对于基本面依然优秀、长期逻辑未破坏的核心持仓,应保持耐心,避免因短期市场波动而频繁交易,设定明确的再平衡触发条件(如某行业偏离目标配置超过5%)。

第六部分:结论

本投资组合在报告期内表现出色,凭借对科技成长股的精准把握,实现了显著的超额收益,其高集中度和高波动性的特征也带来了不容忽视的风险。

总体评价: 一个进攻性、高效率的投资组合,适合风险承受能力较强、追求高回报的投资者。

核心建议: 在保持成长股核心配置的同时,通过适度分散和风格平衡来优化组合结构,以实现长期、稳健的财富增长,投资者应密切关注市场风格变化和核心个股的基本面,并严格执行既定的调仓纪律。

免责声明: 本报告仅为基于公开数据和个人分析的投资组合回顾与展望,不构成任何具体的买卖建议,投资有风险,决策需谨慎,投资者应根据自身的风险承受能力和投资目标做出独立判断。

标签: 股票投资组合优化策略 投资组合表现提升方法 股票组合配置优化方向