以下将从核心理念、具体工具、实用技巧和注意事项四个方面展开。

核心理念:低风险投资的基石

在开始投资前,建立正确的观念至关重要。

- 明确你的财务目标:你投资是为了什么?是短期(1年内)要用的钱(如旅游基金),中期(3-5年)的目标(如买房首付、子女教育金),还是长期(10年以上)的养老储备?目标不同,选择的产品和策略也应不同。

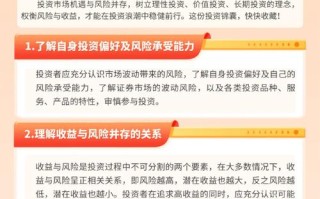

- 评估你的风险承受能力:这是最关键的一步,诚实地问自己:如果投资亏损了5%、10%甚至20%,你会焦虑到睡不着觉吗?还是会觉得是正常波动,可以持有等待回本?低风险投资不等于零风险,任何投资都有波动。

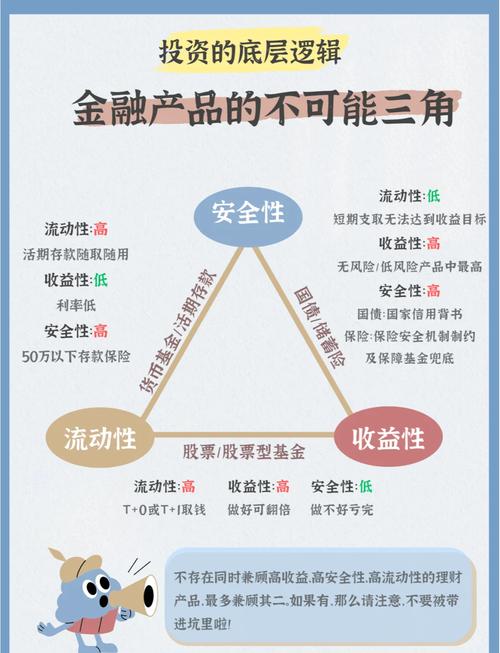

- 理解“风险与收益成正比”:这是投资的基本铁律,低风险投资的预期回报率也相对较低,不要期望它能带来像股票那样的高收益,我们的目标是在可接受的风险范围内,实现资产的稳健增值。

- 保持耐心,拒绝短期投机:低风险投资往往是“细水长流”,需要长期持有才能平滑市场波动,获得相对稳定的收益,频繁买卖不仅可能增加交易成本,还容易因追涨杀跌而亏损。

低风险投资与理财工具详解

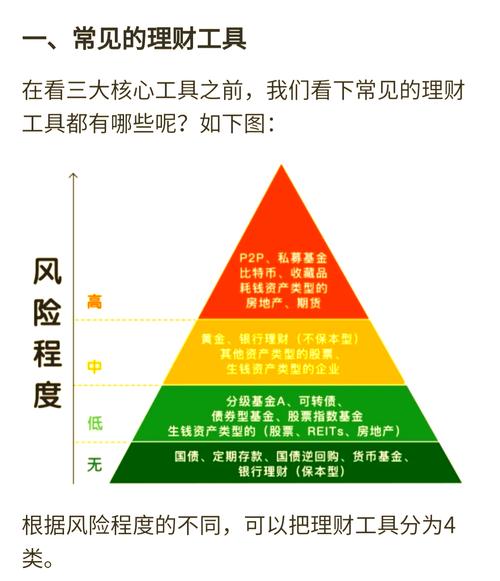

以下工具的风险从低到高排列,可以根据自己的情况组合配置。

第一梯队:几乎零风险,流动性高

-

银行活期/定期存款

- 特点:最安全,受国家存款保险制度保护(通常单家银行50万以内本金安全),流动性高,活期随时可取,定期提前支取会损失部分利息。

- 适合:应急备用金(通常预留3-6个月的生活开支)、短期内确定要用的钱。

- 技巧:可以采用“阶梯式存款法”或“十二单存单法”来兼顾流动性和收益。

-

国债

(图片来源网络,侵删)

(图片来源网络,侵删)- 特点:由国家信用担保,被誉为“金边债券”,安全性极高,利率通常高于同期银行存款,分为凭证式和电子式储蓄国债,每年付息一次,到期还本付息。

- 适合:极度厌恶风险、追求绝对安全、资金中长期(3-5年)不用的投资者。

- 技巧:国债发行有固定时间,需要关注银行官网或APP,提前准备好资金抢购。

-

货币市场基金(如“余额宝”、“零钱通”等)

- 特点:投资于银行存款、国债、央行票据等短期高信用等级金融产品,风险极低,流动性极高(部分支持T+0赎回),收益率通常略高于银行活期。

- 适合:存放短期备用金、日常消费和零钱管理的“钱包”。

- 技巧:选择规模较大、历史业绩稳定、七日年化收益率和万份收益表现均衡的货币基金。

第二梯队:低风险,追求略高收益

-

纯债基金

- 特点:主要投资于国债、金融债、高信用等级企业债等债券,不投资股票,风险略高于货币基金,但收益潜力也更大,净值会有小幅波动,但长期持有通常能获得正收益。

- 适合:不满足于货币基金收益,能接受轻微净值波动的稳健型投资者。

- 技巧:

- 选择A类/C类份额:A类份额有申购费,适合长期持有;C类份额没有申购费但有销售服务费,适合短期持有(通常小于1年)。

- 关注基金经理和基金规模,选择经验丰富、规模适中的产品。

-

银行R1/R2级理财产品

- 特点:R1(谨慎型)和R2(稳健型)是银行理财的风险等级,R1基本等同于货币基金,R2则可投资于债券、存款等固收类资产,少量可投资于非标资产或权益类资产(有比例限制),现在多为净值型产品,会有净值波动。

- 适合:习惯在银行理财、追求稳健的投资者。

- 技巧:仔细阅读产品说明书,了解其投资范围、风险等级和费率结构,不要只看“预期收益率”,那是历史业绩的参考,不代表未来收益。

第三梯队:中低风险,追求资产增值

-

“固收+”策略产品

(图片来源网络,侵删)

(图片来源网络,侵删)- 特点:这是目前非常流行的中低风险策略,大部分资产(如80%-90%)投资于债券等固定收益资产,获取基础收益;小部分资产(如10%-20%)投资于股票、可转债等权益类资产,以增强收益,攻守兼备,回撤控制通常优于纯股票基金。

- 适合:希望在稳健基础上获得更高收益,能承受轻微净值波动的投资者。

- 技巧:选择那些权益仓位配置合理、基金经理擅长“固收+”策略的产品,市场下跌时,这类产品回撤会比股票基金小很多。

-

年金保险 / 增额终身寿险

- 特点:兼具保障和长期储蓄功能,通过长期持有(通常10年以上),可以实现财富的稳定增长和锁定利率,特点是安全、长期、锁定未来收益。

- 适合:有长期养老规划、子女教育金规划,或者希望强制储蓄、锁定未来利率的投资者。

- 技巧:这类产品流动性差,前期退保损失巨大,务必将其作为长期财务规划的一部分,而非短期投资工具,要仔细对比不同公司的产品收益率和条款。

实用理财技巧与策略

-

资产配置:分散是免费的午餐

- 核心思想:不要把所有鸡蛋放在一个篮子里,将资金分配到不同风险等级、不同类型的资产中。

- 简单模型(核心-卫星策略):

- 核心资产(70%-80%):配置上述低风险工具,如国债、纯债基金、银行理财等,作为资产的“压舱石”,追求稳健。

- 卫星资产(20%-30%):可以配置少量“固收+”产品,甚至指数基金(如沪深300指数基金),博取更高收益,即使波动大,也不会影响整体资产的稳定性。

-

定投:平滑成本,懒人福音

- 适用对象:对于波动相对可控的“固收+”产品或指数基金,定期定额投资可以有效摊平持仓成本,避免一次性买在高点。

- 操作方法:设定一个固定时间(如每月10日),投入固定金额(如1000元),长期坚持,在市场下跌时能买到更多份额,上涨时则能享受收益。

-

建立应急备用金

- 这是所有理财规划的基石,首先准备一笔3-6个月生活开支的现金,存放在活期存款或货币基金中,以应对失业、疾病等突发状况,避免在市场低点时被迫卖出投资。

-

定期审视和再平衡

每半年或一年,检查一下你的资产配置比例,由于市场波动,你原本的“70%固收+30%卫星”可能会变成“60%固收+40%卫星”,此时可以卖出部分涨得多的“卫星”资产,买入部分“核心”资产,让组合比例回到最初设定的状态,这就是“再平衡”,这能帮助你“高卖低买”,控制风险。

重要注意事项与常见误区

- 警惕“高收益陷阱”:任何承诺“保本高息”、“年化收益超过10%且无风险”的都是骗局,低风险投资的收益天花板是客观存在的。

- 读懂产品说明书:购买任何理财产品前,务必仔细阅读其风险等级、投资范围、费用结构和历史业绩,不要被销售人员的口头承诺所迷惑。

- 区分“名义收益”和“实际收益”:要计算扣除通货膨胀后的实际收益率,如果年化收益是3%,而通胀率是2%,你的实际购买力增长只有1%。

- 不要盲目跟风:别人买什么,你就买什么,每个人的财务状况和风险偏好都不同,别人的“低风险”可能对你来说就是“高风险”。

- 保持学习,与时俱进:金融产品和政策在不断变化,保持学习的习惯,才能做出更明智的决策。

低风险投资与理财是一场“马拉松”,而非“百米冲刺”,它的精髓在于纪律、耐心和科学规划,通过合理配置存款、国债、货币基金、纯债基金、银行理财、固收+等工具,并运用资产配置、定期定投、再平衡等策略,你完全可以构建一个稳健的投资组合,在有效控制风险的前提下,实现资产的长期稳健增值,跑赢通胀,达成自己的财务目标。

标签: 低风险理财产品推荐 稳健理财零风险方法 保本理财稳赚技巧