核心关系:原料与产品

这是理解两者关系最根本的一点。

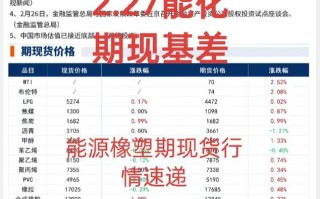

(图片来源网络,侵删)

-

黄豆 (大豆):是原料,黄豆经过压榨加工,可以分离出两种主要产品:

- 豆油:主要用作食用油和生物柴油。

- 豆粕:主要用作牲畜和家禽的饲料。

-

豆油:是产品,它是由黄豆加工而来的。

这种“1份黄豆 ≈ 0.18份豆油 + 0.78份豆粕 + 0.04份损耗”的加工关系,被称为“压榨利润”或“压榨套利”,这是连接豆油期货和黄豆期货最关键的纽带。

详细对比表格

| 对比维度 | 黄豆期货 (黄大豆1号, A) | 豆油期货 (Y) |

|---|---|---|

| 合约标的物 | 黄大豆(非转基因大豆,主要用于榨油和食品加工) | 精炼大豆油 |

| 交易代码 | A (大连商品交易所) | Y (大连商品交易所) |

| 价格影响因素 | 全球供需: 主产国天气:美国、巴西、阿根廷的播种、生长、收获情况。 种植面积与产量:全球大豆的库存、消费、进出口数据。 国内进口政策:进口大豆关税、采购量等。 成本端:化肥、农药、种子成本。 宏观因素:美元汇率、全球宏观经济。 |

成本驱动 + 需求驱动: 成本端:黄豆价格是最核心的成本,压榨利润直接影响豆油的供应意愿。 自身供需: - 食用需求:国内餐饮消费、家庭烹饪需求(季节性,如节假日)。 - 工业需求:生物柴油政策(如中国的B5生物柴油政策)、化工原料需求。 库存数据:港口库存、工厂库存、社会库存。 替代品价格:菜籽油、棕榈油、花生油等其他植物油的价格。 |

| 价格波动特点 | 受宏观和地缘政治影响大:作为全球最重要的农产品,其价格受国际贸易、汇率等因素影响显著。 季节性规律明显:南美(巴西、阿根廷)和美国大豆的收获季节,价格通常承压。 波动率通常较高,是整个油脂油料市场的“龙头”。 |

与黄豆价格高度相关:豆油价格是“成本+加工利润”的体现。 需求端季节性强:节假日(中秋、春节)前,消费需求增加,价格易涨。 受替代品价格影响大:特别是棕榈油,两者在消费上可以互相替代,价格联动性强。 波动率通常低于黄豆,因为其价格受成本支撑。 |

| 主要用途 | 压榨:提取豆油和豆粕(最主要用途)。 食用:制作豆制品(豆腐、豆浆等)。 种用:作为种子。 |

食用:最主要的用途,占消费量的80%以上。 工业:生产生物柴油、油漆、润滑油等。 |

| 产业链角色 | 上游:是整个产业链的源头。 | 中游:是产业链的中间产品。 |

| 投资者关注点 | - 全球大豆主产国的天气和产量报告。 - 美国农业部(USDA)的月度供需报告。 - 中国大豆进口数据和港口库存。 - 中美贸易关系等。 |

- 黄豆期货价格走势。 - 国内豆油库存数据(每周/每月发布)。 - 餐饮消费复苏情况。 - 生物柴油政策动向。 - 菜籽油、棕榈油的价差。 |

如何利用它们之间的关系进行交易?

正是因为它们之间存在紧密的压榨关系,投资者和产业客户可以利用这种关系进行套利交易,最常见的就是“买豆粕、卖豆油”或“买豆粕、卖豆油、卖黄豆”的压榨套利。

(图片来源网络,侵删)

压榨利润套利

- 核心逻辑:计算“压榨利润”,公式简化为:

压榨利润 ≈ 豆油价格 × 出油率 + 豆粕价格 × 出粕率 - 黄豆价格。 - 交易机会:

- 正向套利(买原料,卖产品):当压榨利润过高时,说明加工环节利润丰厚,可以买入黄豆期货,同时卖出豆油期货和豆粕期货,锁定加工利润,这是产业企业常用的锁定利润的方式。

- 反向套利(买产品,卖原料):当压榨利润过低甚至为负时,说明加工亏损,市场预期未来黄豆价格可能下跌,或豆油、豆粕价格将上涨,可以卖出黄豆期货,同时买入豆油期货和豆粕期货,赌利润空间会修复。

单边交易中的联动性

即使不做套利,交易其中一个品种时也必须关注另一个。

- 交易豆油时:你必须时刻关注黄豆的价格,如果黄豆价格大幅上涨,即使豆油需求很好,其价格也可能因为成本压力而受到抑制,或者涨幅远小于黄豆。

- 交易黄豆时:你需要关注下游产品(豆油和豆粕)的需求和价格,如果豆油和豆粕价格非常强劲,市场预期压榨利润会很高,这会刺激压榨厂增加采购,从而支撑黄豆价格,反之,如果下游产品滞销,压榨厂会减少开工,对黄豆的需求下降,黄豆价格就会承压。

给投资者的建议

- 新手入门:建议先从黄豆期货开始研究,作为龙头品种,它的基本面逻辑更清晰,受宏观影响大,波动性也更高,更容易把握大的趋势。

- 理解产业链:一定要把黄豆、豆油、豆粕三者放在一个产业链中去理解,单独分析任何一个都是片面的。成本-利润-需求”这条主线。

- 关注数据:

- 黄豆:重点关注USDA报告、国内进口数据和港口库存。

- 豆油:重点关注国内库存数据(特别是每周的库存报告)、餐饮消费数据和生物柴油政策。

- 谨慎对待套利:压榨套利看似风险低,但对交易者的资金、计算能力和对产业链的理解要求很高,普通投资者应先从单边交易入手,熟悉市场后再考虑套利。

豆油期货和黄豆期货是“母子”关系,黄豆是“母”,豆油是“子”。

- 黄豆期货是龙头,决定整个产业链的成本和方向,波动性大,受宏观因素影响深。

- 豆油期货是产品,其价格既受“母亲”(黄豆)成本的影响,也受自身“需求”(食用、工业)的驱动,波动性相对温和,季节性特征明显。

理解了它们之间的压榨关系和价格联动性,你就掌握了油脂油料期货市场分析的核心钥匙。

(图片来源网络,侵删)

标签: 豆油期货与黄豆期货的关联性分析 豆油期货与黄豆期货价格联动关系 豆油期货与黄豆期货套利策略

版权声明:除非特别标注,否则均为本站原创文章,转载时请以链接形式注明文章出处。