这是一个非常好的问题,因为它涉及到两种看似相似但本质完全不同的金融产品,很多人会混淆它们,但理解其差异对于投资至关重要。

我将从以下几个方面为您详细拆解:

- 核心概念:国债 vs. 信托

- “信托投资国债”的两种可能含义

- 真正的“国债信托平台”是什么?

- 如何选择和操作?

- 风险与收益对比

核心概念:国债 vs. 信托

我们必须清晰地定义这两个概念:

-

国债

- 发行主体:国家财政部(代表国家信用)。

- 性质:国家以其信用为基础,为筹集财政资金而发行的一种债券,它被认为是最安全的投资工具之一,几乎没有信用风险(除非国家破产)。

- 投资方式:个人投资者主要通过证券账户在二级市场(证券交易所)购买,或通过银行等渠道购买新发行的国债(一级市场)。

-

信托

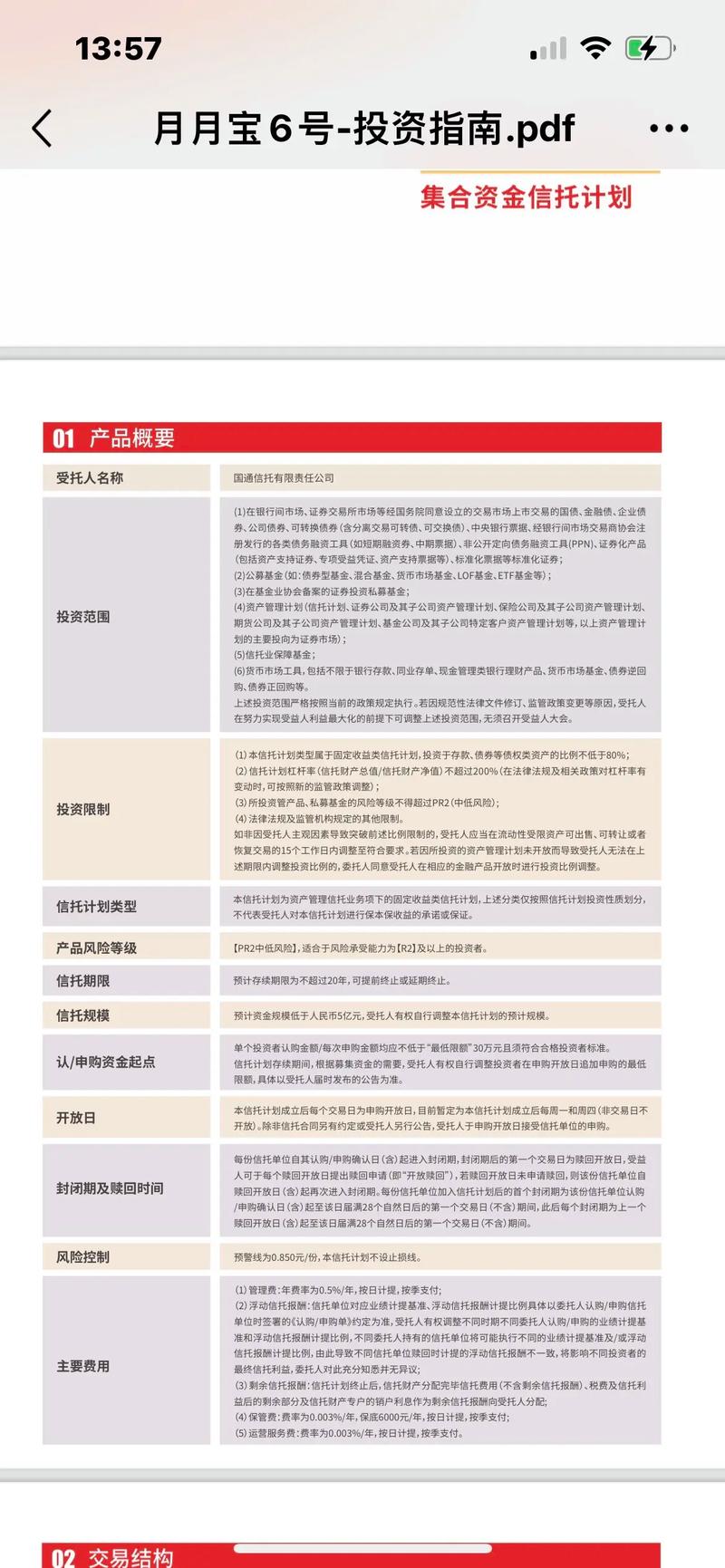

(图片来源网络,侵删)

(图片来源网络,侵删)- 发行主体:信托公司(经银保监会批准设立的持牌金融机构)。

- 性质:一种“受人之托,代人理财”的金融业务,信托公司设立一个信托计划,向合格投资者募集资金,然后按照信托合同的约定,将资金投向特定的项目(如房地产、基础设施、股票、债券等)。

- 投资方式:投资者需要与信托公司签订信托合同,购买信托产品的信托份额,这通常有较高的资金门槛(通常是100万起)。

“信托投资国债”的两种可能含义

当人们谈论“信托投资国债”时,通常有以下两种情况,这两种情况天差地别:

通过信托产品间接投资国债(低风险/中低收益)

这是指,信托公司设立一个信托计划,募集来的资金主要投资于国债、地方政府债、金融债、央行票据等高信用等级的固定收益类资产。

-

产品特点:

- 风险等级:低风险,因为底层资产是国债等“准无风险”资产,所以整个信托产品的风险也极低。

- 收益率:中低收益,收益率会略高于同期的国债,因为包含了信托公司的管理费和一定的流动性溢价,但远低于投资房地产、股票等领域的信托产品。

- 投资门槛:通常为100万元人民币起,适合高净值客户。

- 流动性:差,信托产品有固定的存续期(通常1-3年),期间无法提前赎回,属于非标资产。

-

简单理解:这就像一个“团购国债”的专户,信托公司帮你把众多投资者的钱集合起来,去市场上批量购买国债,并赚取一个管理费,你作为投资者,分享国债的利息收益,并支付信托公司一笔服务费。

(图片来源网络,侵删)

(图片来源网络,侵删)

以国债作为抵押物发行的信托产品(中等风险/中等收益)

这是指,信托公司为某个项目(比如一个企业融资)发行信托产品,但为了增信,融资方(借款人)将其持有的国债作为质押物抵押给信托公司。

- 产品特点:

- 风险等级:中等风险,虽然国债本身是安全的,但风险点在于:

- 融资主体风险:如果融资方(借款企业)无法按时还本付息,信托公司需要处置抵押的国债来弥补损失,虽然国债能卖钱,但企业本身可能已经资不抵债。

- 抵押率风险:国债的价值会波动,如果市场利率上升,国债价格下跌,当抵押率跌破警戒线时,可能需要补充抵押物。

- 收益率:中等收益,因为底层资产不是国债本身,而是企业贷款,所以收益率会高于情况一。

- 安全性:因为有国债作为抵押物,安全性比纯信贷类信托产品要高,但并非“无风险”。

- 风险等级:中等风险,虽然国债本身是安全的,但风险点在于:

真正的“国债信托平台”是什么?

没有一个叫做“国债信托平台”的官方或独立机构,这个词通常是市场的俗称,它指的是能够提供国债交易和信托产品购买服务的金融机构平台。

这个平台的核心功能是“一站式”服务,让你既可以买卖国债,也可以购买信托产品,这类平台主要分为两类:

A. 券商(证券公司)平台

这是最常见、最规范的“国债信托平台”。

-

功能:

- 国债交易:通过你的证券账户,可以方便地在沪深交易所上市交易的国债ETF(如511010国债ETF)或记账式国债进行买卖,和买卖股票一样方便。

- 信托产品销售:许多大型券商(如中信证券、华泰证券等)都设有财富管理部或私人银行部,作为信托公司的代销渠道,在其APP、官网或线下营业部向客户销售信托公司发行的各类信托产品(包括上面提到的两种情况)。

-

优势:

- 一站式管理:股票、基金、债券、信托产品都在一个账户里,方便管理。

- 信息透明:信托产品的信息披露相对规范。

- 专业性强:投顾可以提供资产配置建议。

B. 银行理财子/私人银行平台

银行的理财子公司或私人银行部门也是一个重要的“国债信托平台”。

-

功能:

- 国债销售:主要销售凭证式国债和电子式储蓄国债,这是个人投资者在银行柜台或手机银行就能买到的新发国债。

- 信托产品销售:银行同样是信托产品非常重要的代销渠道,它们销售的信托产品通常是其合作的信托公司发行的,风险等级覆盖从低到高。

-

优势:

- 客户基础广泛:对普通客户和高净值客户都有服务。

- 产品线丰富:除了信托,还有大量的银行理财、基金等产品。

如何选择和操作?

| 投资目标 | 推荐选择 | 操作平台 | 操作方式 |

|---|---|---|---|

| 想直接、灵活地投资国债 | 购买国债ETF或记账式国债 | 券商APP | 开立证券账户 -> 在交易界面输入代码(如511010) -> 买入/卖出 |

| 想购买低风险的国债集合信托 | 寻找“现金管理类”或“债券类”信托产品 | 券商APP的理财板块 或 银行理财子/私行APP | 浏览产品列表 -> 查看投资范围(确认是否为国债等) -> 风险评估 -> 符合条件后购买 |

| 想购买以国债为抵押的信托产品 | 寻找“政信类”或“抵押增信类”信托产品 | 券商APP的理财板块 或 银行理财子/私行APP | 浏览产品列表 -> 查看风控措施(确认是否有国债抵押) -> 风险评估 -> 符合条件后购买 |

操作步骤总结:

- 明确需求:你是想直接投资国债,还是想通过信托这种间接方式?你的风险承受能力和预期收益是多少?

- 选择平台:

- 追求灵活性、交易体验,首选券商。

- 习惯在银行办理业务,或购买储蓄国债,首选银行。

- 开立账户:如果选择券商,需要开立证券账户;如果选择银行,通常用已有的银行卡即可。

- 风险评估:购买任何信托产品前,都必须完成风险测评,这是监管的硬性要求。

- 购买产品:在平台上筛选符合你需求的产品,仔细阅读产品说明书(特别是“投资范围”和“风险揭示”部分),确认无误后完成购买。

风险与收益对比总结

| 投资方式 | 风险等级 | 预期年化收益 | 流动性 | 投资门槛 | 适合人群 |

|---|---|---|---|---|---|

| 直接购买国债(储蓄国债) | 极低 | 5% - 3% | 差(持有到期) | 低(1000元起) | 追求绝对安全、能接受低收益的保守型投资者 |

| 直接购买国债ETF(二级市场) | 低 | 接近国债收益率+波动 | 好(T+1交易) | 低(1手起) | 对市场有一定了解,希望灵活交易的投资者 |

| 信托产品(主要投资国债) | 低 | 3% - 5% | 差(固定期限) | 高(100万起) | 高净值客户,希望在低风险下获得略高于国债的收益 |

| 信托产品(国债作为抵押) | 中等 | 5% - 7% | 差(固定期限) | 高(100万起) | 高净值客户,能接受中等风险,追求更高收益 |

重要提醒

- 打破“刚性兑付”:过去的信托产品常被认为“保本保息”,但资管新规后,信托不再承诺保本,即使是投资国债的信托,也存在信托公司管理不善等操作风险。

- 警惕“伪信托”:务必通过正规持牌金融机构(信托公司、券商、银行)购买信托产品,警惕任何非正规渠道或承诺超高收益的“信托产品”,很可能是非法集资。

- 仔细阅读合同:信托产品的核心是《信托合同》,务必仔细阅读,特别是资金投向、风险揭示、费用结构和还款来源等关键条款。

希望这个详细的解析能帮助您彻底理解“信托投资国债”和“信托平台”的关系,并做出最适合自己的投资决策。

标签: 国债信托平台安全投资指南 如何选择安全国债信托平台 国债信托平台安全投资技巧