高回报必然伴随着高风险。 任何声称“低风险、高回报”的投资产品都需要您高度警惕,因为这很可能是骗局。

(图片来源网络,侵删)

与其提供一个简单的“排行榜”,不如我将市场上的主流投资工具按照潜在回报率(从高到低)和风险等级(从高到低)进行分类,并分析其优缺点,帮助您构建一个属于自己的、理性的投资决策框架。

重要声明:以下内容仅为知识科普和投资工具介绍,不构成任何具体的投资建议,市场有风险,投资需谨慎。

第一梯队:高风险,潜在回报极高

这类投资适合风险承受能力极强、资金可以全部损失且不影响正常生活的投资者。

杠杆合约与加密货币(尤其是Meme币)

- 潜在回报率:★★★★★+ (极高,甚至可能翻几百上千倍)

- 风险等级:★★★★★+ (极高,可能血本无归)

- 投资工具举例:

- 比特币、以太坊等主流加密货币: 价格波动巨大,长期看有潜力,但短期风险极高。

- 狗狗币、柴犬币等Meme币: 纯粹由社区情绪驱动,毫无基本面,价格可以在几天内暴涨暴跌,是典型的“赌博”。

- 合约交易(期货、期权): 使用杠杆放大收益,同样也放大亏损,爆仓风险极高。

- 优点:

- 潜在回报率是所有资产中最高的。

- 24/7交易,市场永不眠。

- 缺点:

- 极高的波动性和风险,可能瞬间归零。

- 监管政策不明确,存在交易所跑路、黑客攻击等风险。

- 对投资者的心理素质和技术分析能力要求极高。

高风险个股(如仙股、概念股、ST股)

- 潜在回报率:★★★★★ (极高,可能翻几十倍)

- 风险等级:★★★★★ (极高,可能退市或长期下跌)

- 投资工具举例:

- 仙股/低价股: 价格极低,容易被资金炒作,但公司基本面通常很差。

- 热门概念股: 如元宇宙、AI、新能源等热门赛道的非龙头企业,股价随概念热度起舞,概念退潮时可能大幅下跌。

- *ST/ST股票:** 因财务状况异常或其他状况而进行特别处理的股票,有退市风险,但一旦“摘帽”或重组成功,可能带来惊人回报。

- 优点:

- 一旦押中,回报非常可观。

- 流动性较好(对于主板股票而言)。

- 缺点:

- 信息不对称严重,散户容易成为“韭菜”。

- 公司基本面脆弱,经营风险高。

- 价格容易被主力资金操纵。

第二梯队:中高风险,潜在回报较高

这类投资需要投资者具备一定的专业知识和风险承受能力。

私募股权/风险投资

- 潜在回报率:★★★★☆ (较高,成功项目可达数倍甚至数十倍)

- 风险等级:★★★★☆ (较高,投资周期长,流动性差)

- 投资工具举例:

- 天使投资: 投资于非常早期的初创公司。

- VC(风险投资): 投资于有高增长潜力的初创或成长期公司。

- PE(私募股权): 投资于成熟期非上市公司,通过重组、优化后退出。

- 优点:

- 参与到最具创新和增长潜力的企业中,分享其成长红利。

- 投资期限长,可能获得超额回报。

- 缺点:

- 门槛极高: 通常要求数百万甚至上千万的资金,且是合格投资者。

- 流动性极差: 投资周期长达5-10年,期间无法退出。

- 风险高: 大部分初创公司会失败,成功的只是少数。

杠杆ETF/衍生品

- 潜在回报率:★★★★☆ (较高,在单边行情中表现优异)

- 风险等级:★★★★☆ (较高,时间衰减和波动率风险)

- 投资工具举例:

- 杠杆ETF(如2倍做多/做空指数ETF): 在一天内能提供指数两倍的涨跌幅,但长期持有会因“复利损耗”而跑输指数。

- 期权: 买方风险有限(亏损权利金),潜在收益无限;卖方收益有限(收取权利金),风险无限。

- 优点:

- 在明确的市场方向下,能快速放大收益。

- 可以用于对冲风险或进行投机。

- 缺点:

- 杠杆会放大亏损。

- 对市场判断的精准度要求极高。

- 期权交易复杂,需要深入理解其定价模型和希腊字母。

第三梯队:中等风险,潜在回报中等

这是大部分个人投资者资产配置的核心区域,追求的是超越通胀的稳健回报。

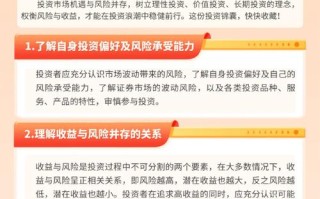

(图片来源网络,侵删)

股票/股票型基金

- 潜在回报率:★★★☆☆ (中等,长期年化回报率约8%-15%)

- 风险等级:★★★☆☆ (中等,会随市场波动)

- 投资工具举例:

- 蓝筹股: 如贵州茅台、苹果公司等,公司经营稳健,分红稳定。

- 指数基金: 如沪深300 ETF、标普500 ETF,跟踪大盘指数,风险分散,成本低廉。

- 主动管理型股票基金: 由基金经理选股,追求超越市场的回报。

- 优点:

- 长期来看,是分享经济增长红利、对抗通胀的有效工具。

- 流动性好(对于公开交易的股票和基金)。

- 投资门槛相对较低(尤其基金)。

- 缺点:

- 短期价格波动较大,需要长期持有才能平滑风险。

- 需要研究公司基本面或选择优秀的基金经理。

房地产(非自住房产)

- 潜在回报率:★★★☆☆ (中等,包含租金收益和资产升值)

- 风险等级:★★★☆☆ (中等,流动性差,受政策影响大)

- 投资工具举例:

- 投资性住宅/商铺: 长期持有获取租金和房价上涨收益。

- 房地产投资信托基金: 将资金集合起来投资商业地产,可以像股票一样交易,门槛低,流动性好。

- 优点:

- 可产生稳定的现金流(租金)。

- 具有抗通胀属性。

- 缺点:

- 流动性极差: 买卖房产流程复杂,耗时很长。

- 门槛高: 需要大量启动资金。

- 受政策影响大: 房产税、限购限贷等政策会显著影响市场。

第四梯队:低风险,潜在回报较低

这类投资适合作为资产配置的“压舱石”,保证资金安全和流动性。

债券/债券基金

- 潜在回报率:★★☆☆☆ (较低,长期年化回报率约3%-6%)

- 风险等级:★★☆☆☆ (较低,主要风险是利率和信用风险)

- 投资工具举例:

- 国债: 由国家信用背书,被认为是无风险资产。

- 高等级企业债/可转债基金: 收益高于国债,风险也略高。

- 优点:

- 收益稳定,风险较低。

- 能在股市下跌时起到“避风港”作用。

- 缺点:

回报率相对较低,可能跑不赢高通胀。

银行理财/货币基金

- 潜在回报率:★☆☆☆☆ (低,年化回报率约2%-4%)

- 风险等级:★☆☆☆☆ (低,但非保本理财已打破刚性兑付)

- 投资工具举例:

- 货币基金: 如余额宝,流动性极高,风险极低。

- 银行R1/R2级理财产品: 主要投资于债券、存款等固收类资产,风险较低。

- 优点:

- 安全性高,流动性好(尤其是货币基金)。

- 操作简便。

- 缺点:

收益率较低,仅能勉强跑赢活期存款,难以抵御通胀。

如何构建适合自己的投资组合?

真正的“高回报”不是来自于单一产品的暴富,而是来自于长期、科学的资产配置。

(图片来源网络,侵删)

-

评估自身情况:

- 风险承受能力: 你能接受多大程度的亏损?这笔钱是闲钱还是急用钱?

- 投资目标: 你是为了养老、子女教育还是短期增值?

- 投资期限: 你打算投资多久?1年?5年?还是20年?

-

配置核心资产:

- “不要把所有鸡蛋放在一个篮子里” 是投资的黄金法则。

- 一个经典的参考模型是“核心-卫星”策略:

- 核心资产(70%-80%): 投入到风险较低、回报稳健的资产中,如宽基指数基金(沪深300、标普500)、债券基金,这是你财富的“压舱石”。

- 卫星资产(20%-30%): 投入到高风险、高回报的资产中博取超额收益,如你看好的行业指数基金、个股、甚至少量配置加密货币,这部分即使全部亏损,也不影响你的生活。

市场上不存在一个放之四海而皆准的“高回报排行榜”,最明智的做法是:

- 远离自己不了解的投资。

- 警惕任何承诺“稳赚不赔”的高回报项目。

- 根据自身情况,将资金合理分配到不同风险等级的资产中。

- 坚持长期主义,利用复利的力量。

希望这份详细的分类和分析能帮助您更好地理解各类投资工具,做出更理性的决策。

标签: 高回报理财排行榜骗局 理财排行榜靠谱吗 真实高回报理财方法

版权声明:除非特别标注,否则均为本站原创文章,转载时请以链接形式注明文章出处。