这是一个非常好的问题,答案是:天使投资是风险投资的一种,但它通常被认为是风险投资链条中最早期、最特殊的一个阶段。

我们可以把它们的关系理解为:天使投资是风险投资的“早期先锋”或“种子阶段”。

为了更好地理解,我们可以从以下几个维度来详细拆解:

相同之处:为什么说天使投资是风险投资?

从广义上讲,天使投资和风险投资都属于风险投资的范畴,因为它们都具有以下核心特征:

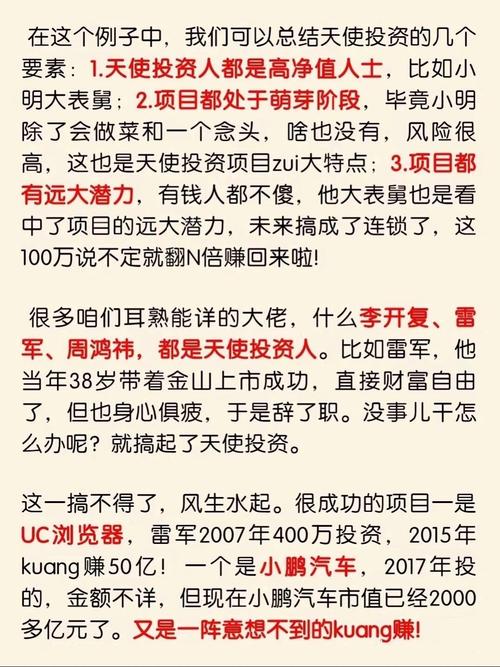

- 高风险性: 投资的都是初创或早期企业,失败率极高,大部分项目可能血本无归,成功项目的超高回报需要用来覆盖所有失败项目的损失。

- 高回报潜力: 目标是通过投资未来可能成为“独角兽”(估值超10亿美元)的公司,获得几十倍甚至上百倍的超额回报。

- 权益投资: 它们不是借钱,而是通过购买公司股权成为股东,分享公司成长带来的收益。

- 主动管理与增值服务: 除了提供资金,优秀的投资机构和个人天使还会利用自己的经验、人脉和资源,帮助被投公司成长,例如提供战略建议、介绍人才、对接客户等。

- 流动性差: 投资周期很长,通常需要5-10年甚至更长时间才能通过公司上市或被并购等方式退出。

核心区别:天使投资 vs. 风险投资(狭义上指VC)

尽管同属一个大家族,但天使投资和传统意义上的风险投资(通常指A轮及之后的VC)在多个关键方面存在显著差异:

| 维度 | 天使投资 | 风险投资 |

|---|---|---|

| 投资阶段 | 种子期,产品可能只是一个想法、原型或刚起步的团队。 | 成长期,通常是A轮、B轮、C轮及以后,公司已有产品、初步营收,甚至盈利,需要资金扩大规模、抢占市场。 |

| 投资金额 | 较小,通常是几十万到几百万人民币。 | 较大,通常是数百万到数亿甚至数十亿人民币。 |

| 投资决策 | 感性驱动,看重人,决策速度快,高度依赖对创始人个人魅力、背景和信任。 | 理性驱动,看重数据,决策流程复杂、严谨,有专门的投资委员会,看重市场规模、商业模式、数据增长等硬指标。 |

| 资金来源 | 个人自有资金,通常是高净值个人、成功企业家或公司高管。 | 机构化的基金,资金来自养老基金、大学捐赠基金、母基金、保险公司等机构投资者,通过募集形成基金。 |

| 投资目的 | “雪中送炭”,帮助没有收入、没有产品的团队把想法变为现实。 | “锦上添花”,帮助已经验证了商业模式的公司实现指数级增长,快速占领市场。 |

| 专业程度 | 业余或半专业,很多是“第一次”投资,凭感觉和经验。 | 高度专业化,投资经理是职业人士,有严格的行业研究和尽职调查流程。 |

一个更完整的视角:风险投资的全链条

为了更清晰地理解它们的关系,我们可以把风险投资想象成一个完整的“接力赛”:

-

种子轮 / 天使轮

- 选手: 天使投资人、天使投资机构、早期孵化器。

- 任务: 扶持一个只有想法或原型的团队,开发出第一个可用的产品。

- 资金量: 最少,风险最高。

-

A轮 (Series A)

- 选手: 狭义上的风险投资机构 正式登场。

- 任务: 产品已经得到市场初步验证(有用户、有营收),需要资金优化产品、扩大团队、建立商业模式。

- 特点: 这是VC机构大规模进入的起点,决策开始变得非常严谨。

-

B轮、C轮... (Series B, C...)

(图片来源网络,侵删)

(图片来源网络,侵删)- 选手: 更大型的VC机构、PE(私募股权)机构开始介入。

- 任务: 公司已经站稳脚跟,需要巨额资金进行市场扩张、抢占份额、准备上市或并购。

- 特点: 投资金额巨大,对财务指标和市场地位要求极高。

-

Pre-IPO / 并购

- 选手: PE(私募股权)机构、战略投资者。

- 任务: 在公司上市前进行最后一轮融资,或帮助公司被其他公司收购。

- 特点: 风险相对较低,更看重财务回报和退出路径。

- 广义上,天使投资是风险投资的一个子集,是整个风险投资生态链的起点。

- 狭义上,当我们谈论“风险投资”时,通常指的是A轮及之后由专业VC机构进行的投资。

你可以这样理解:天使投资是风险投资的“侦察兵”和“特种兵”,负责在无人区寻找和培育最有可能长成参天大树的幼苗;而传统VC则是“集团军”,负责在幼苗已经长成小树苗后,投入重资源,帮助它们快速成长为参天大树。 两者缺一不可,共同构成了支持创新经济发展的核心动力。

标签: 天使投资与风险投资的本质区别 天使投资 vs 风险投资 不同点 天使投资和风险投资 差异分析