什么是期货?

在深入之前,我们先简单理解一下“期货”。 期货是一种标准化的远期合约,买卖双方约定在未来的一个特定时间,以今天确定的价格,买卖一定数量的某种商品。

(图片来源网络,侵删)

- 对于生产者(如油田、气田):他们担心未来价格下跌,所以提前卖出期货,锁定销售价格和利润,规避价格下跌风险(套期保值)。

- 对于消费者(如炼油厂、发电厂):他们担心未来价格上涨,所以提前买入期货,锁定采购成本,规避价格上涨风险(套期保值)。

- 对于投资者/投机者:他们不关心实物交割,而是通过预测未来价格的涨跌来低买高卖,赚取差价。

石油期货

石油是现代工业的血液,其期货市场是全球最大、最复杂的商品市场之一。

主要品种和交易所

石油期货主要分为两大类:原油期货和成品油期货。

| 类别 | 主要品种 | 交易所 | 简要说明 |

|---|---|---|---|

| 原油期货 | WTI原油 (West Texas Intermediate) | 纽约商品交易所 | 美国原油的基准,品质轻(低密度)、低硫(低硫含量),主要在美国中部内陆地区生产,通过管道运输,是全球流动性最强的原油期货合约之一。 |

| 布伦特原油 (Brent Crude) | 洲际交易所 | 来自北海的原油,品质也较轻、低硫,它涵盖了全球超过一半的原油交易,是全球原油定价的基准,对国际油价影响更大。 | |

| 阿曼原油 (Oman Crude) | 迪拜商品交易所 | 中东地区的重要原油基准,价格常常作为亚洲地区的参考。 | |

| 成品油期货 | 汽油期货 (RBOB Gasoline) | 纽约商品交易所 | 代表无铅汽油,主要用于驱动汽车。 |

| 取暖油期货 (Heating Oil) | 纽约商品交易所 | 主要用于家庭和商业供暖,是柴油的一种。 |

影响价格的主要因素

- 全球宏观经济状况:经济增长快,能源需求就大,油价上涨;反之则下跌。

- OPEC+(石油输出国组织及其盟友)的产量政策:OPEC+的产量调整是影响油价最直接、最强大的因素之一。

- 地缘政治风险:中东、俄罗斯等主要产油地区的战争、制裁、动乱等,会引发供应中断的担忧,推高油价。

- 美元汇率:国际石油以美元计价,美元走强,油价通常会承压;美元走弱,油价往往会上涨。

- 美国库存数据(EIA报告):美国能源信息署每周发布的原油、汽油、取暖油库存数据是市场的重要风向标。

- 季节性因素:冬季取暖需求增加推高取暖油价格,夏季驾驶旺季推高汽油价格。

交易特点

- 全球性:价格联动性强,一个市场的波动会迅速传导到另一个市场。

- 高流动性:交易量巨大,买卖容易,成交迅速。

- 波动性高:受地缘政治和经济数据影响巨大,价格波动剧烈。

天然气期货

天然气是重要的清洁能源,主要用于发电、工业燃料和居民生活用气。

主要品种和交易所

| 主要品种 | 交易所 | 简要说明 |

|---|---|---|

| 亨利港天然气期货 (Henry Hub Natural Gas) | 纽约商品交易所 | 全球天然气期货的定价基准,亨利港位于美国路易斯安那州,是美国最大的天然气枢纽,连接了多条天然气管道,是天然气现货交易的集散地。 |

| 欧洲TTF天然气期货 (Title Transfer Facility) | 欧洲能源交易所 | 欧洲天然气市场的核心基准,自俄乌冲突以来,TTF价格对全球天然气市场,特别是对依赖进口LNG(液化天然气)的地区,产生了巨大影响。 |

| JKM(日本/韩国市场)期货 | 新加坡交易所 | 亚洲LNG现货贸易的定价基准,主要反映东北亚地区的LNG进口价格。 |

影响价格的主要因素

- 天气状况:这是影响天然气价格最关键的因素!

- 严寒/酷暑:冬季极寒天气大幅增加取暖需求,夏季酷暑增加空调制冷需求,都会推高价格。

- 飓风季节:墨西哥湾是美国重要的天然气产区,飓风可能导致生产设施关闭,供应中断。

- 库存水平(EIA报告):美国每周的天然气库存报告是市场关注的焦点,库存低于预期,价格看涨;库存高于预期,价格看跌。

- 供应端:

- 国内产量:美国页岩气革命极大地改变了全球天然气供应格局。

- LNG出口:美国LNG出口能力的变化直接影响国内供应和全球价格。

- 管道运输:管道的运输能力和维护情况影响区域供需平衡。

- 经济增长与季节性:经济增长带动工业和发电需求,冬季和夏季是传统的需求高峰。

交易特点

- 季节性极强:价格在冬季和夏季高峰期波动最大,而春秋两季相对平稳。

- 地域性特征明显:虽然全球化,但天然气(尤其是管道气)运输成本高,区域市场(如北美、欧洲、亚洲)的关联性不如石油紧密,价格差异较大。

- 高波动性:天气的不可预测性使得天然气价格波动性甚至超过石油,时常出现“尖峰”行情。

- 存储依赖度高:天然气不易储存,库存水平对短期价格影响巨大。

石油期货 vs. 天然气期货:核心差异总结

| 特性 | 石油期货 | 天然气期货 |

|---|---|---|

| 主要用途 | 运输(汽油、柴油)、化工原料 | 发电、供暖、工业燃料、居民生活 |

| 定价基准 | WTI (北美), 布伦特 (全球) | 亨利港 (北美), TTF (欧洲), JKM (亚洲) |

| 核心驱动因素 | 宏观经济、地缘政治、OPEC+政策 | 天气状况、库存水平、季节性需求 |

| 运输与存储 | 易于通过油轮运输,便于全球贸易和战略储备 | 运输依赖管道或LNG船,存储成本高且难度大 |

| 市场特征 | 高度全球化、一体化 | 地域分割、季节性极强 |

| 价格波动 | 高度波动,受突发政治事件影响大 | 波动性极高,天气变化可导致短期剧烈波动 |

投资与风险管理

- 套期保值者:

- 石油相关企业:油田公司卖出期货锁定售价;航空公司、炼油厂买入期货锁定成本。

- 天然气相关企业:发电厂在冬季来临前买入期货锁定燃料成本;天然气生产商卖出期货锁定利润。

- 投机者:

- 两者都是高风险高回报的投资标的,交易者需要密切关注基本面新闻,如OPEC会议、EIA库存报告、天气预报飓风警报等。

- 天然气期货由于波动性极大,对风险管理和仓位控制的要求更高,不适合风险承受能力低的投资者。

石油期货和天然气期货是全球能源市场的两大支柱,它们共同点是都为实体经济提供了价格风险管理工具,并吸引了大量全球资本参与。

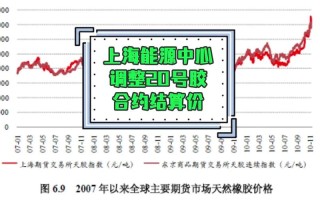

(图片来源网络,侵删)

最大的区别在于驱动力:石油期货更像一个“宏观政治”游戏,其价格由全球经济增长、大国博弈和地缘冲突主导;而天然气期货则更像一个“天气预报”游戏,其价格在短期内被天气变化和库存数据牢牢掌控。

理解这两种期货,不仅能洞察能源市场的运行逻辑,也能帮助我们更好地理解全球经济和日常生活的成本波动。

(图片来源网络,侵删)

标签: 石油天然气期货价格联动 石油天然气期货交易策略 石油天然气期货市场分析

版权声明:除非特别标注,否则均为本站原创文章,转载时请以链接形式注明文章出处。