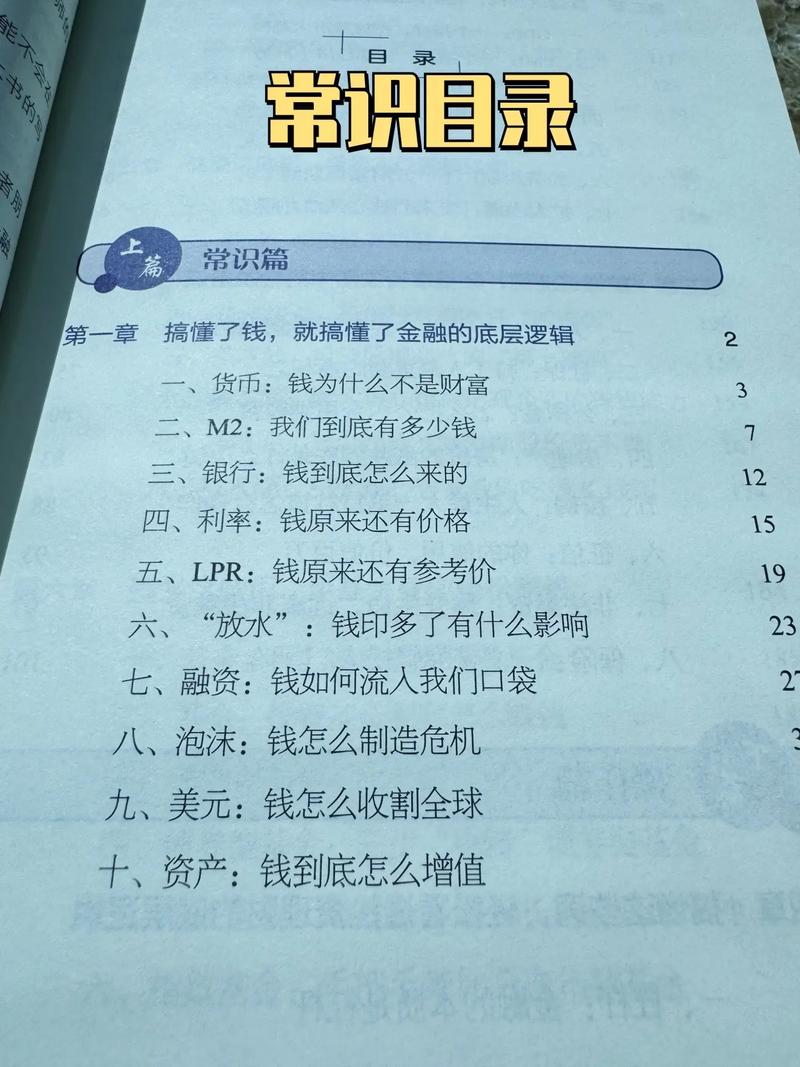

这不仅仅是一个简单的名词,它涵盖了从个人投资者如何进行货币类投资,到选择什么样的理财机构来帮助自己,再到这些机构提供什么样的产品和服务的完整生态链。

(图片来源网络,侵删)

我将从以下几个层面为您详细解读:

核心概念解析

-

货币投资:

- 定义: 指投资于期限短、风险极低、流动性高的金融资产,这类投资的核心目标是保值和获取稳健的流动性收益,而非追求高资本增值。

- 特点:

- 低风险: 本金亏损的可能性极小。

- 高流动性: 资金可以随时或短期内快速赎回,用于消费或其他投资。

- 收益稳定: 收益率通常高于银行活期存款,但低于股票、基金等高风险资产,收益率会随市场利率(如央行政策利率)波动。

-

个人理财机构:

- 定义: 指为个人投资者提供金融产品、投资建议、资产配置和财富管理服务的专业机构。

- 角色: 它们是连接个人投资者和金融市场的桥梁,帮助投资者更高效、更安全地管理自己的财富。

主流的货币投资产品(您可以选择的投资标的)

在了解了概念后,我们来看看市面上具体的货币投资产品,这些是您理财机构会向您推荐或您可以直接购买的产品。

(图片来源网络,侵删)

| 产品类型 | 特点 | 适合人群 | 风险等级 |

|---|---|---|---|

| 货币基金 | 最主流的货币投资工具。 • 投资于国债、央行票据、银行定期存单等高安全等级资产。 • 余额宝、微信零钱通本质就是货币基金。 • 流动性好,通常T+0或T+1到账。 |

几乎所有投资者,尤其是作为现金管理工具。 | 极低风险 (R1) |

| 银行现金管理类理财 | 银行自己发行的产品,对标货币基金。 • 分为T+0(快速赎回,有额度限制)和T+1(普通赎回)两种。 • 收益率有时略高于货币基金。 |

追求稳健、信任银行品牌的投资者。 | 极低风险 (R1) |

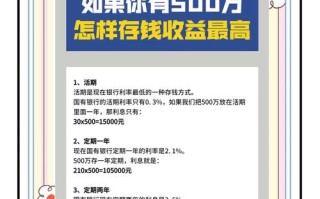

| 银行大额存单 | • 存款保险制度保障(单家银行50万以内本息安全)。 • 期限固定(通常1个月、3个月、6个月、1年等),利率高于普通定期存款。 • 未到期提前支取会损失部分利息。 |

有一笔闲置资金,在确定期限内不需要使用,追求绝对安全的投资者。 | 极低风险 (R1) |

| 国债/国债逆回购 | • 国债: 国家信用背书,被誉为“金边债券”,安全性最高,有固定期限和利率。 • 国债逆回购: 把你的钱通过国债回购市场借给金融机构,用国债作为抵押,期限极短(1天、2天、7天等),风险极低,适合管理短期闲钱。 |

追求极致安全性的投资者,或管理短期、零散资金的投资者。 | 极低风险 (R1) |

| 结构性存款 | • 本金通常投资于存款等安全资产,利息部分与金融衍生品(如汇率、指数)挂钩。 • 有一个“保本”的预期和一个“浮动”的潜在高收益。 |

能接受收益不确定,但希望本金绝对安全的投资者。 | 中低风险 (R2) |

主要的个人理财机构(您可以选择的服务方)

这些机构是您进行货币投资的渠道和平台。

-

商业银行

- 角色: 最传统、最广泛的理财渠道。

- 产品与服务:

- 理财产品: 现金管理类理财、结构性存款、大额存单。

- 基金代销: 销售货币基金等各类公募基金。

- 账户服务: 活期/定期存款、国债销售。

- 优势: 安全感强、网点多、服务全面、有客户经理可咨询。

- 劣势: 部分产品创新性不足,收益率可能不是市场最高。

-

第三方互联网理财平台

- 角色: 金融科技的引领者,以用户体验和便捷性著称。

- 代表平台: 支付宝(余额宝/蚂蚁财富)、微信(零钱通/理财通)、天天基金网、京东金融等。

- 产品与服务:

- 货币基金: 提供市场上多种货币基金供用户选择和比较(如余额宝对接多只货币基金)。

- 基金超市: 代销几乎所有类型的公募基金。

- 智能投顾: 根据用户风险偏好推荐资产配置方案。

- 优势: 操作极其便捷、费率低、产品选择多、用户体验好、有收益排名等参考信息。

- 劣势: 弱于线下深度服务和个性化咨询。

-

证券公司

(图片来源网络,侵删)

(图片来源网络,侵删)- 角色: 传统上以股票、债券交易为主,现在也大力发展财富管理业务。

- 产品与服务:

- 现金管理类产品: 券商自己的“宝宝类”产品(如“保证金理财”、“现金宝”)。

- 国债逆回购: 券商是国债逆回购最主要的交易渠道,操作便捷。

- 基金代销: 提供丰富的基金产品。

- 优势: 如果您同时进行股票投资,券商账户里的闲置资金可以无缝对接现金管理产品,提高资金利用效率,国债逆回购操作体验好。

- 劣势: 对于纯理财用户,可能不如银行或互联网平台那么“亲民”。

-

公募基金公司

- 角色: 产品的直接提供方。

- 产品与服务:

- 直接销售自家旗下的货币基金等理财产品。

- 通常通过官网、APP直销,费率最低。

- 优势: 可以直接购买,没有中间商,费率优惠,信息透明。

- 劣势: 需要投资者自己有一定的研究能力,选择产品时可能不如代销平台方便。

如何选择适合自己的理财机构与产品?

这是一个个性化的决策过程,建议您遵循以下步骤:

-

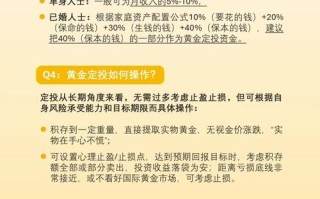

明确自身需求:

- 资金用途: 这笔钱是短期生活费备用金,还是未来3个月要交的房租?或是长期资产配置中的“安全垫”?

- 流动性要求: 需要随时能用(T+0),还是可以接受1-2天后到账(T+1)?

- 风险承受能力: 能否接受本金有极小概率的亏损?还是必须100%保本?

- 收益预期: 对收益率有具体要求吗?是追求市场最高,还是稳健即可?

-

比较不同机构:

- 新手/求稳者: 可以从大型商业银行的现金管理类理财或互联网平台的货币基金(如余额宝)入手,简单省心。

- 交易活跃者: 如果您炒股,证券公司的账户是最佳选择,资金在股票和现金理财间切换非常方便。

- 追求效率/性价比: 第三方互联网平台提供了“一站式”的比价和购买服务,是大多数人的首选。

-

关注关键指标:

- 七日年化收益率: 代表过去七天的平均收益水平,仅供参考,未来会变。

- 万份收益: 代表你持有10000份基金,昨天实际赚了多少钱,这是衡量短期收益更直观的指标。

- 赎回到账时间: T+0还是T+1?快速赎单是否有额度限制?

- 申购/赎回费率: 大部分货币基金免费,但需确认。

- 购买门槛: 大部分1元或100元起购,非常亲民。

总结与建议

- 货币投资是个人理财的“基石”,它构成了您资产的“安全垫”和“蓄水池”,确保了您资产的流动性和安全性,是构建任何投资组合的第一步。

- 没有“最好”的机构,只有“最适合”的您,您的理财习惯、资金状况和风险偏好决定了您的选择。

- 对于绝大多数普通人,一个简单有效的策略是:将日常备用金放在支付宝/微信的货币基金里(方便消费),将大额的、短期不用的闲钱放在银行或券商的现金管理产品里(可能略高收益)。

- 保持警惕,选择正规持牌机构,务必确认您选择的理财机构是受中国银保监会、证监会等金融监管部门监管的,避免陷入非法集资的陷阱。

希望这份详细的梳理能帮助您清晰地理解“货币投资个人理财机构”的全貌,并做出明智的理财决策!

标签: 个人理财机构怎么选 货币投资理财机构选择 理财机构挑选技巧

版权声明:除非特别标注,否则均为本站原创文章,转载时请以链接形式注明文章出处。