“超短期”通常指的是投资期限在7天以内,最长不超过1个月,以保持资金的极高流动性和安全性,这类投资的核心目标是“闲钱增值”,即在保证本金安全、随用随取的前提下,获得比银行活期存款高一些的收益。

(图片来源网络,侵删)

以下是当前市场上主流的超短期理财投资工具,以及如何选择和操作的最新建议。

主流超短期理财投资工具对比

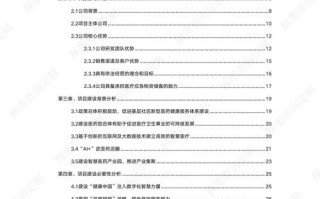

| 投资工具 | 预期年化收益率 (7日年化) | 流动性 | 风险等级 | 适合人群 | 最新特点与趋势 |

|---|---|---|---|---|---|

| 货币基金 | 5% - 2.5% | 极高 (T+0 或 T+1 到账) | 低风险 (R1) | 几乎所有人,尤其是追求极致流动性和安全性的用户。 | 收益率企稳回升:随着市场利率回升,货币基金收益率告别“1时代”,有所回暖。 T+0额度管理:为控制风险,大部分货币基金的T+0快速取现每日有1万元额度限制,超额部分为T+1到账。 场内货币基金:在股票账户里可以像股票一样买卖,盘中价格波动,收盘后按净值结算,是股民的“现金管理神器”。 |

| 银行现金管理类理财 | 8% - 2.8% | 极高 (部分支持T+0) | 低风险 (R1) | 有银行账户,追求稳健和便捷的用户。 | 货币基金强力替代品:这是银行为了应对货币基金冲击而推出的产品,本质类似货币基金,投向也以存款、同业存单等为主。 申赎更灵活:部分银行APP支持“实时赎回”,额度通常高于货币基金。 门槛略高:通常1元起购,但大额产品可能1万元起。 |

| 同业存单指数基金 | 0% - 3.0% (波动更大) | 较高 (通常T+1或T+2到账) | 中低风险 (R2) | 能承受轻微净值波动,追求比货币基金略高收益的投资者。 | 近期热门选择:主要投资于银行同业存单,信用等级高,收益通常优于货币基金。 净值化波动:不再是固定收益,净值会有小幅波动,但历史回撤极小。 费用较低:管理费和托管费通常低于普通债券基金。 |

| 国债逆回购 | 0% - 4.0% (节前或月末可能飙升) | 极高 (到期资金自动到账,可用) | 极低风险 (R1) | 有股票账户,对资金流动性有极高要求,能抓住短期高收益机会的用户。 | “无风险”的短期贷款:本质是你借钱给金融机构,以国债作为抵押,安全性极高。 收益率波动大:在月末、季末、年末等市场资金紧张时,年化收益率可能飙升到10%以上。 操作便捷:在股票交易软件中一键操作,门槛低(沪市10万元起,深市1000元起)。 |

| 银行通知存款/协定存款 | 8% - 1.5% | 较高 (需提前通知) | 极低风险 (R1) | 保守型投资者,或企业账户资金管理。 | 传统但灵活:分为“1天通知”和“7天通知”,需提前1天或7天通知银行支取。 收益较低:收益率普遍低于货币基金,优势在于绝对安全和确定性。 逐渐被替代:因其较低的收益和不够便捷的特性,正逐渐被货币基金和银行现金管理类产品取代。 |

如何选择最适合你的超短期理财?

选择哪种工具,主要取决于你的三个核心需求:

流动性要求:

- 极致灵活,随时要用钱?

- 首选:货币基金 (特别是支持T+0快速取现的) 或 银行现金管理类理财 (支持实时赎回的)。

- 次选:国债逆回购 (有股票账户的话,是临时盘活资金的绝佳选择)。

- 可以接受T+1到账?

- 同业存单指数基金 是一个很好的选择,收益潜力更高。

收益预期:

(图片来源网络,侵删)

- 满足于稳健,跑赢通胀即可?

- 货币基金、银行现金管理类理财 完全可以满足。

- 想多赚一点,能接受轻微波动?

- 同业存单指数基金 值得关注,它的风险可控,收益也相对可观。

- 想博取短期高收益,能抓住时机?

- 国债逆回购 在特定时间点(如长假前、月末)是“薅羊毛”的好机会。

资金门槛和便捷性:

- 没有股票账户?

- 你的选择是 货币基金 (支付宝、微信、各大银行APP均可购买) 和 银行现金管理类理财 (通过银行APP购买)。

- 有股票账户?

- 恭喜你,你的选择最丰富,除了上述两种,还可以轻松操作 国债逆回购 和 场内货币基金。

最新操作建议与策略

-

核心配置:货币基金/银行现金管理类

- 这是你的“钱包”和“备用金”,将日常要用的、应急的钱放在这里,生活费、下个月要交的房租等。

- 操作:在支付宝、微信或常用银行APP里,找到“理财”板块,选择评分高、规模大、历史业绩稳健的货币基金或现金管理类产品一键转入即可。

-

卫星配置:同业存单指数基金

- 当你有一笔确定在1个月内不会动用的闲钱时,可以考虑将其从货币基金转入同业存单指数基金,博取稍高的收益。

- 操作:在支付宝、天天基金网或券商APP中搜索“同业存单指数基金”,选择成立时间长、规模较大、跟踪误差小的产品,注意观察其净值走势,了解其波动性。

-

机会性配置:国债逆回购

(图片来源网络,侵删)

(图片来源网络,侵删)- 时机:重点关注 周四 (资金可享周末计息)、月末、季末、半年末、年末以及长假前(如国庆、春节前)。

- 操作:在股票交易软件中,选择“卖出”,输入代码(如沪市204开头,深市131开头),输入价格(即年化收益率)和数量即可,收益率高的时候,价格也会很高。

风险提示

- 打破“刚性兑付”:所有理财产品现在都是净值化管理,不再承诺“保本保息”,虽然上述产品风险极低,但理论上仍存在本金亏损的可能,尤其是同业存单指数基金。

- 收益率是浮动的:所有产品的7日年化收益率都是实时变动的,你看到的“最新”收益率不代表未来能一直保持。

- 警惕“超短期”陷阱:有些号称“超短期”的理财产品可能投向高风险资产,实际流动性很差,请务必看清产品说明书,确认其投资范围和资产流动性。

最新的超短期理财投资,核心思路是“分层管理”:

- 日常零钱:放 货币基金 或 银行现金管理类。

- 短期闲钱:可配置部分 同业存单指数基金。

- 股票账户里的活钱:随时可以做 国债逆回购。

根据你的资金属性和风险偏好,灵活组合这些工具,就能在保证安全和流动性的前提下,让你的闲钱获得最大化的收益。

标签: 超短期理财风险收益比 短期理财平衡风险技巧 低风险超短期理财选择

版权声明:除非特别标注,否则均为本站原创文章,转载时请以链接形式注明文章出处。