我将为您详细拆解这个问题,主要包括以下几个方面:

(图片来源网络,侵删)

- 核心监管规定(“红线”)

- 实际投资情况(市场数据)

- 影响投资比例的关键因素

- 投资股票的主要目的与挑战

核心监管规定(“红线”)

中国的保险资金投资受到国家金融监督管理总局(原银保监会)的严格监管,关于投资股票的比例,主要依据《保险资金运用管理办法》等相关规定,核心原则是“分类监管、比例上限”。

这里的“股票”通常指普通股票,不包括通过证券投资基金间接投资的股票资产。

A. 总体投资比例上限

- 投资于权益类资产的账面余额,合计不得低于上季末总资产的8%,且不高于上季末总资产的30%。

- “不低于8%”:这是为了引导保险资金长期投资、价值投资,更好地服务实体经济,防止资产过度保守。

- “不高于30%”:这是为了控制风险,确保保险资金的安全性和流动性。

B. 普通股票投资比例上限

- 投资于 普通股票 的账面余额,不高于上季末总资产的10%。

这是针对直接买卖A股、H股等普通股票的比例限制,是监管的“红线”之一。

C. 不同保险产品的差异化管理

监管机构对具有不同负债特性的保险产品实行差异化监管,这更能体现监管的精细化和科学性。

(图片来源网络,侵删)

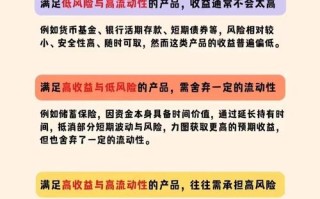

- 普通型人寿保险:风险较低,投资风格偏保守,其投资股票的比例通常远低于监管上限。

- 分红型、万能型、投资连结型保险:这类产品带有投资属性,对收益要求更高,因此投资股票的比例可以更高,甚至接近监管上限,特别是投连险,其投资账户的投资策略更加灵活,股票配置比例可以由保险公司根据市场情况自行决定(但仍需遵守总体30%的上限)。

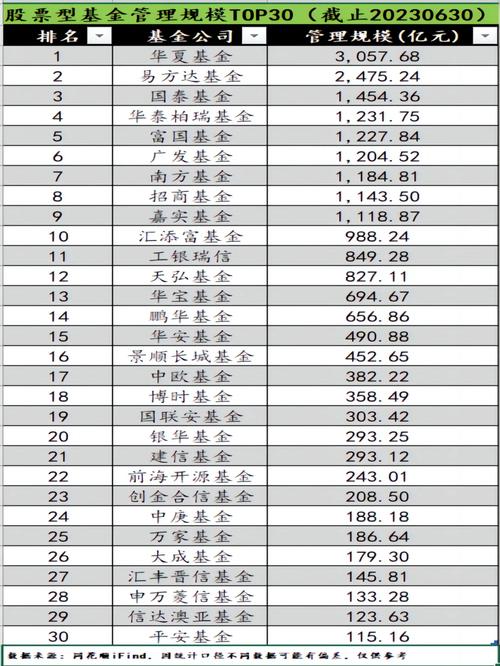

实际投资情况(市场数据)

虽然监管上限是30%,但保险资金的实际股票投资比例通常远低于这个水平,这反映了其“稳健优先”的投资理念。

根据国家金融监督管理总局公布的数据:

- 近年来,保险资金投资于股票和证券投资基金(股票型、混合型)的比例,通常在10% - 15%之间波动。

- 截至2025年末,保险资金运用余额约28.2万亿元。

- 银行存款:约7.1万亿元,占比25.2%

- 债券:约11.5万亿元,占比40.8%

- 股票和证券投资基金:约3.4万亿元,占比12.1%

从数据可以看出:

- 以固定收益类资产为主:银行存款和债券合计占比超过65%,是保险资产的“压舱石”,保证了资金的稳定性和安全性。

- 权益类资产占比适中:股票及基金占比约12%,处于一个相对稳健的水平,既能分享经济增长的红利,又能有效控制市场波动风险。

- 远未触及监管上限:实际12%的权益投资比例,距离30%的总上限和10%的普通股上限都有较大空间,这为未来在市场低位时增加配置提供了灵活性。

影响投资比例的关键因素

保险公司不会简单地用满监管上限,其投资决策是一个动态调整的过程,主要受以下因素影响:

(图片来源网络,侵删)

- 负债端特性:保险产品的预定利率、保障期限和客户预期,万能险、投连险等产品的权益配置比例通常高于传统寿险。

- 市场环境:

- 牛市:可能适度提高权益比例以增厚收益。

- 熊市/震荡市:会降低权益比例,增持债券等防御性资产,控制回撤。

- 公司战略与风险偏好:大型保险集团和中小型保险公司的风险承受能力和投资风格不同,权益配置比例也会有差异。

- 偿付能力充足率:这是监管的生命线,如果保险公司的偿付能力充足率接近监管红线,会主动降低高风险资产(如股票)的配置,以改善资本状况。

- 宏观经济政策:如货币政策(利率变化)、财政政策等,会影响债券市场和股票市场的表现,进而影响保险公司的资产配置策略。

投资股票的主要目的与挑战

主要目的:

- 提高投资收益率:在低利率环境下,固定收益资产的收益率下降,配置股票等权益资产是提升整体投资回报率、覆盖保单成本、实现盈利的关键。

- 资产负债匹配:长期寿险产品的负债期限很长,配置一些具有成长性的股票资产,可以更好地匹配其长期负债特性。

- 分散投资风险:股票与债券、银行存款的相关性较低,可以起到分散投资组合整体风险的作用。

主要挑战:

- 安全性要求高:保险资金是“保命钱”,安全性是第一要务,股票市场波动大,风险较高,如何在追求收益和控制风险之间取得平衡是核心挑战。

- 投资期限长:保险负债久期很长,要求投资也必须是长期、价值投资,不能追涨杀跌,对投研能力要求极高。

- 流动性要求:虽然投资期限长,但仍需保持一定的流动性以应对日常的理赔和给付需求,不能将所有资金都投入到流动性较差的股票中。

| 项目 | 监管规定 | 实际情况 | 核心逻辑 |

|---|---|---|---|

| 权益类资产上限 | 上季末总资产的 30% | 通常在 10% - 15% 之间 | 稳健优先,风险可控 |

| 普通股票上限 | 上季末总资产的 10% | 远低于此比例 | 严格控制直接市场风险 |

| 主要资产构成 | 无具体比例,但以固定收益为主 | 债券(~40%)+ 银行存款(~25%) | 安全性、稳定性压倒一切 |

| 投资风格 | 长期、价值、分散 | 偏好大盘蓝筹、高股息、业绩稳定的公司 | 追求长期、可持续的回报,规避短期波动 |

保险资金投资股票的比例是一个在监管框架、市场环境和公司自身战略三者之间动态平衡的结果,其核心原则永远是“安全第一,收益第二”,通过审慎的资产配置,在确保偿付能力充足的前提下,为保单持有人和股东创造长期、稳定的价值。

标签: 保险资金股票投资比例上限 保险资金股票配置策略 保险资金股票投资风险控制

版权声明:除非特别标注,否则均为本站原创文章,转载时请以链接形式注明文章出处。