收益与风险成正比:潜在收益越高的产品,您承担的风险也越大。

(图片来源网络,侵删)

下面我将为您详细解析影响私人理财投资产品收益的关键因素,并列举一些常见产品的收益特点和风险水平,最后给出一些选择建议。

决定产品收益的核心因素

- 产品类型:这是最直接的决定因素,不同类型的资产,其收益来源和潜力天差地别。

- 市场环境:产品投资的标的(如股票、债券、房地产等)的市场行情直接影响收益,牛市、熊市、震荡市,产品的表现会截然不同。

- 投资期限:投资期限越长,能够承受的短期波动就越大,潜在的平均年化收益也可能越高,长期投资股票的收益往往高于短期持有。

- 风险等级:金融机构会对产品进行风险评级(如R1-R5),R1为谨慎型,R5为激进型,您只能购买与自己风险承受能力匹配的产品。

- 管理能力:对于主动管理型产品(如大部分私募基金、结构化产品),基金经理的投资策略和择时能力对收益至关重要。

- 费用成本:包括认购费、管理费、托管费、赎回费等,这些费用会直接从您的投资本金或收益中扣除,影响最终到手的“净收益”。

常见私人理财投资产品及其收益风险概览

为了方便您理解,我用一个表格来展示主流产品的特点:

| 产品类型 | 预期年化收益范围 | 风险等级 | 主要特点 | 适合人群 |

|---|---|---|---|---|

| 银行存款/大额存单 | 1% - 3% | 极低 (R1) | 保本保息,收益确定,流动性好。 | 追求绝对安全、流动性要求高的投资者。 |

| 货币市场基金 | 5% - 3% | 低 (R1) | 不保本但风险极低,流动性极高(如余额宝),随用随取。 | 短期闲置资金管理,稳健型投资者。 |

| 银行理财产品 (R2/R3) | 5% - 5% | 中低至中 (R2/R3) | 大多为“预期收益”而非“保证收益”,主要投资于债券、存款等固收类资产。 | 追求稳健增值,能接受轻微波动的投资者。 |

| 纯债基金 | 3% - 6% | 中低至中 (R2/R3) | 主要投资于国债、金融债、企业债等,不保本,但波动通常小于股票。 | 希望获得比存款更高收益,且能承受一定净值波动的投资者。 |

| 混合型基金/FOF | 5% - 15%+ (波动大) | 中至中高 (R3/R4) | 同时投资于股票和债券,股债配置灵活,收益和风险都介于两者之间。 | 希望在控制风险的同时博取更高收益,有一定风险承受能力的投资者。 |

| 股票型基金/指数基金 | -15% - 20%+ (波动极大) | 高 (R4/R5) | 主要投资于股票市场。高风险,高潜在回报,长期收益可观但短期波动剧烈。 | 风险承受能力强,投资期限长(3-5年以上)的进取型投资者。 |

| 私募股权/创投基金 | 10% - 30%+ (不确定) | 极高 (R5) | 投资于未上市公司的股权,通过上市或并购退出。投资期限极长(5-10年),流动性差,风险极高,可能血本无归。 | 资产量巨大,追求超高回报,能承受完全损失风险的合格投资者。 |

| 信托计划 | 5% - 9% (历史水平) | 高 (R4/R5) | 投向房地产、基础设施、工商企业等特定项目。刚性兑付已被打破,存在违约风险。 | 高净值投资者,需仔细甄别项目底层资产和融资方资质。 |

| 黄金/贵金属 | -5% - 10%+ | 中高 (R4) | 通常作为避险资产和对抗通胀的工具,价格受地缘政治、美元汇率等多种因素影响,波动性较大。 | 资产配置的一部分,用于分散风险和对冲不确定性。 |

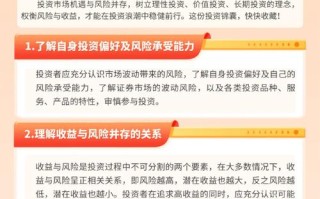

如何选择适合自己的产品?

选择产品时,切忌只看“预期收益”,而应遵循以下步骤:

-

明确自身情况(自我评估)

(图片来源网络,侵删)

(图片来源网络,侵删)- 风险承受能力:这是第一步,也是最重要的一步,您能接受多大程度的本金亏损?是亏5%就睡不着觉,还是亏20%也从容不迫?

- 投资目标:您投资是为了什么?是短期(1年内)买车,中期(3-5年)子女教育,还是长期(10年以上)养老?

- 投资期限:这笔钱您多久不会动用?期限越长,可选择的范围越广,也能更好地平滑短期市场波动。

- 财务状况:您的收入是否稳定?除了投资,是否有足够的紧急备用金(通常建议是3-6个月的生活开支)?

-

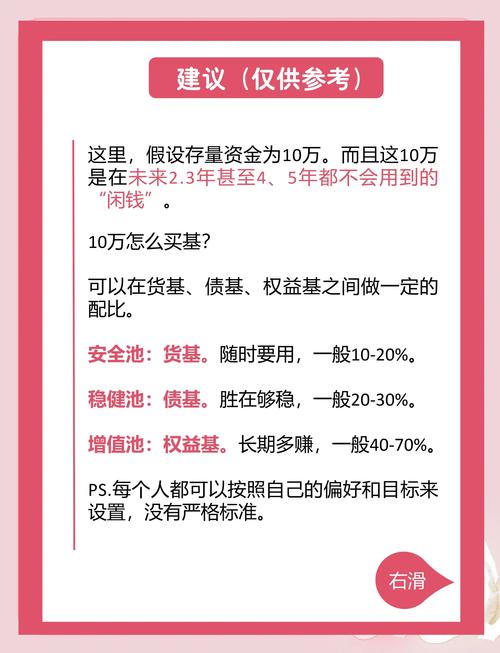

进行资产配置(核心策略)

- 不要把所有鸡蛋放在一个篮子里,这是投资的金科玉律。

- 根据您的风险承受能力,将资金分配到不同风险等级的资产中。

- 保守型投资者:70% 债券/固收类 + 30% 货币基金/存款。

- 稳健型投资者:50% 债券/固收类 + 40% 混合型基金 + 10% 股票/指数基金。

- 进取型投资者:20% 债券/固收类 + 30% 混合型基金 + 50% 股票/指数基金。

- 资产配置不是一成不变的,建议每年根据市场变化和自身情况做一次“再平衡”。

-

精选具体产品(执行层面)

- 在确定了各大类资产的配置比例后,再在其中挑选具体的产品。

- 选择信誉良好、实力雄厚的金融机构或基金经理。

- 仔细阅读产品说明书,特别是“投资范围”、“风险揭示”、“费用结构”等部分,了解钱具体投向了哪里。

最后的重要提醒

- 预期收益 ≠ 实际收益:所有理财产品宣传的“预期收益”都不代表承诺收益,尤其是R2及以上的产品,最终收益可能远低于预期,甚至亏损本金。

- 警惕“高收益陷阱”:任何承诺“保本高息”、“年化收益20%以上”的产品,都需要高度警惕,很可能是骗局。

- 投资有风险,入市需谨慎:这句话是真理,在投入真金白银之前,一定要做好功课,充分了解风险。

- 持续学习:金融市场在不断变化,保持学习和思考,才能做出更明智的决策。

希望这份详细的解析能帮助您更好地理解私人理财投资产品的收益情况,并做出适合自己的选择!

(图片来源网络,侵删)

标签: 私人理财投资产品收益排名 高收益私人理财投资产品推荐 私人理财投资产品收益计算方法

版权声明:除非特别标注,否则均为本站原创文章,转载时请以链接形式注明文章出处。