这是一只在中国基金市场非常有代表性的指数分级基金,但由于分级基金新规和市场环境变化,它已经完成了转型,了解它的历史和现状对于理解中国基金市场的发展非常重要。

我将从以下几个方面为您全面解析:

- 基金基本信息(当前状态)

- 基金历史与转型

- 投资价值与特点

- 风险提示

- 投资建议

基金基本信息(当前状态)

最重要的一点是:该分级基金已于2025年1月22日正式转型为一只普通指数型LOF基金。

现在您在市场上看到的、可以申购和赎回的,是它的“继任者”——富国中证证券公司指数(LOF)A (代码: 161027) 和 富国中证证券公司指数(LOF)C (代码: 017627)。

- 基金全称: 富国中证证券公司指数(LOF)

- 基金简称: 富国证券公司指数(LOF)

- 基金代码: A类份额 161027, C类份额 017627

- 基金管理人: 富国基金管理有限公司

- 基金托管人: 中国工商银行股份有限公司

- 基金类型: 股票指数型、上市型开放式基金 (LOF)

- 跟踪指数: 中证全指证券公司指数 (CSI 800 Securities Index, 代码: 399975)

- 投资目标: 紧密跟踪标的指数,追求跟踪偏离度和跟踪误差最小化。

- 投资范围: 主要投资于标的指数的成分股、备选成分股,以及法律法规或中国证监会允许基金投资的其他金融工具。

基金历史与转型(理解其“分级”背景)

要理解这只基金,必须先了解它“分级”的过去。

什么是分级基金?

分级基金的结构通常分为三部分:

- 母基金: 像一个普通的开放式基金,可以申购和赎回。

- A类份额(稳健收益端): 风险较低,通常约定一个固定的年化收益率(如+6.5%),类似于“债券”,它不能在二级市场直接交易,只能在母基金分拆后获得。

- B类份额(高风险杠杆端): 风险极高,它会向A类份额支付利息后,享受母基金剩余收益的全部或大部分,具有杠杆效应,它在二级市场像股票一样交易,价格波动巨大。

富国证券分级基金的历史

- 初始结构: 它由富国证券分级A(150310)、富国证券分级B(150311)和富国证券分级母基金(161025)组成。

- 运作机制: 投资者可以申购母基金,然后分拆成A和B份额在二级市场交易,B份额的杠杆会随着母基金净值的波动而变化,下跌时杠杆会急剧升高,导致“下折”风险。

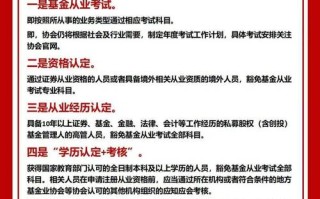

- 市场环境变化: 2025年后,监管层为防范金融风险,出台了“分级基金新规”,要求投资者申请开通权限才能交易分级B份额,导致流动性大幅下降,分级基金整体规模萎缩。

- 转型原因: 为了保护基金份额持有人的利益,并适应新的监管环境,富国基金公司决定对该分级基金进行“不定期份额折算”(俗称“下折”)并转型为普通的LOF基金。

转型过程

- 下折: 在转型日,基金进行了份额折算,将A份额和B份额全部转换为母基金份额,并清除了A份额的“债性”和B份额的“杠杆性”。

- 更名: 更名为“富国中证证券公司指数(LOF)”。

- 上市: 转型后的基金以LOF的形式在证券交易所上市交易,同时保留了场外申购赎回的功能。

投资价值与特点(转型后)

转型后的富国证券公司指数(LOF)变成了一只非常纯粹的指数投资工具。

核心特点:

-

高Beta,高弹性

- Beta系数是衡量基金相对于大盘(如沪深300)波动性的指标,证券行业的Beta系数通常非常高,一般在1.5以上,这意味着当市场上涨1%时,该基金可能上涨1.5%以上;反之亦然。

- 特点: 这是一只典型的“进攻型”基金,牛市中涨幅惊人,但熊市或市场震荡时回撤也会非常大,它适合风险承受能力高、追求高回报的投资者。

-

紧密跟踪中证全指证券公司指数

(图片来源网络,侵删)

(图片来源网络,侵删)- 指数构成: 该指数覆盖了沪深两市所有上市证券公司,是证券行业最全面的指数,前十大权重股通常包括中信证券、华泰证券、国泰君安、招商证券等行业龙头。

- 投资方式: 通过投资这个指数,您相当于用一笔钱买下了中国整个证券行业的“一篮子”股票,避免了押注单一公司的风险。

-

LOF基金特性

- 双重交易渠道: 既可以在场外(如天天基金网、支付宝等平台)进行申购和赎回,也可以在场内(如股票交易软件)像买卖股票一样进行实时交易。

- 套利机制: 当场内价格(市价)与基金净值之间存在较大价差时,投资者可以进行套利,当市价 > 净值时,可以场外申购,然后到场内卖出;反之则相反,这有助于使市场价格向净值回归。

-

投资主题明确:券商股

- 其表现与资本市场景气度高度相关,主要驱动因素包括:

- 市场成交量: 成交量放大,券商的经纪业务收入增加。

- IPO/再融资规模: 注册制改革下,IPO和定增活跃,直接贡献投行业务收入。

- 市场行情: 牛市中,券商的自营业务(投资收益)和两融业务(利息收入)都会大幅增长。

- 政策利好: 如降低交易印花税、放宽两融政策、鼓励财富管理等,都会对券商板块形成直接利好。

- 其表现与资本市场景气度高度相关,主要驱动因素包括:

风险提示

投资该基金前,必须充分认识其风险:

- 高波动性风险: 如前所述,其净值波动远超大盘,不适合稳健型或保守型投资者。

- 行业集中风险: 资产100%投资于证券行业,属于典型的“主题基金”,如果整个行业遭遇系统性风险(如政策收紧、市场长期熊市),基金净值会大幅下跌,无法通过其他行业来对冲。

- 市场风险: 资本市场的整体走势是影响该基金表现的最主要因素,市场不好时,很难有好的表现。

- 流动性风险: 虽然是LOF基金,但在市场极端情况下,场内交易的流动性可能会变差,导致买卖价差较大。

投资建议

这只基金适合什么样的投资者?

- 风险偏好高,追求高弹性的投资者。

- 看好中国资本市场长期发展,尤其是券商行业前景的投资者。

- 希望进行行业主题投资,作为资产配置一部分的投资者。

- 能够承受较大短期回撤,并有长期持有打算的投资者。

如何投资?

- 定投策略: 对于看好其长期前景但又担心短期波动的投资者,采用定期定额投资是不错的选择,可以在市场震荡或下跌时持续买入,平摊成本,等待行业周期回暖。

- 波段操作: 对市场判断能力较强的投资者,可以结合市场情绪、成交量、政策面等因素,进行波段操作,但这需要较高的专业能力,不建议普通投资者尝试。

- 核心-卫星配置: 将其作为投资组合中的“卫星”部分,用较小比例的仓位来博取高收益,而以更稳健的宽基指数基金(如沪深300、中证500)或债券基金作为“核心”部分。

富国中证证券公司指数(LOF)是一只非常纯粹的券商行业指数基金,它已经褪去了过去分级基金的复杂外壳,回归了指数投资的本质,其高Beta、高弹性的特点,使其成为投资者分享中国资本市场红利、特别是券商行业增长潜力的有力工具,但同时也要求投资者具备相应的风险承受能力和投资纪律,在投资前,请务必评估自身的风险承受能力,并做好长期投资的准备。

标签: 富国中证证券指数分级基金怎么样 富国中证证券指数分级基金评价 富国中证证券指数分级基金分析