对冲风险,锁定成本或利润

股指期货套期保值的核心思想非常简单,可以概括为八个字:“风险对冲,锁定成本”。

想象一下,你是一个投资者或企业,未来会有一大笔资金需要买入股票,或者手头持有一大篮子股票,你非常担心未来股市会下跌,导致你的投资亏损或者买入成本过高。

为了解决这个问题,你可以利用股指期货这个金融工具,在期货市场上做一个与你在现货市场上方向相反、数量相等的操作,这样,当股市真的下跌时,你在现货市场的亏损,就会被期货市场的盈利所弥补;反之,如果你担心股市上涨,你也可以通过期货市场来锁定成本。

就是用一个市场的盈利,去弥补另一个市场的亏损,从而将价格波动的风险“锁住”,实现保值的目的。

基本原理:两个市场的负相关性

套期保值能够实现,基于以下几个关键原理:

-

同质性风险: 股指期货的标的物是股票指数(如沪深300指数、上证50指数),股票指数代表了市场上的一篮子代表性股票。股指期货价格的走势与它所代表的股票指数(以及成分股的整体走势)高度相关,当你持有与指数成分相似的股票组合时,你面临的市场风险和股指期货的风险是同源的。

-

方向相反: 这是套期保值最关键的交易原则。

- 如果你担心未来股价下跌(风险暴露),你就在期货市场上卖出股指期货。 这被称为卖出套期保值。

- 如果你担心未来股价上涨(成本上升),你就在期货市场上买入股指期货。 这被称为买入套期保值。

-

数量相等: 你需要进行套期保值的现货资产(如股票市值)应该与你所交易的股指期货合约的“价值”尽可能相等。

- 股指期货合约价值 = 股指期货当前点位 × 合约乘数(如沪深300股指期货的合约乘数是300元/点)。

- 你需要交易的合约手数 ≈ 你的现货股票总市值 / 单份股指期货合约价值。

-

时间相同或相近: 你的期货合约的交割月份,应该与你需要管理风险的现货资产的时间点相匹配,你计划3个月后要卖出股票,那么你就应该选择3个月后交割的股指期货合约。

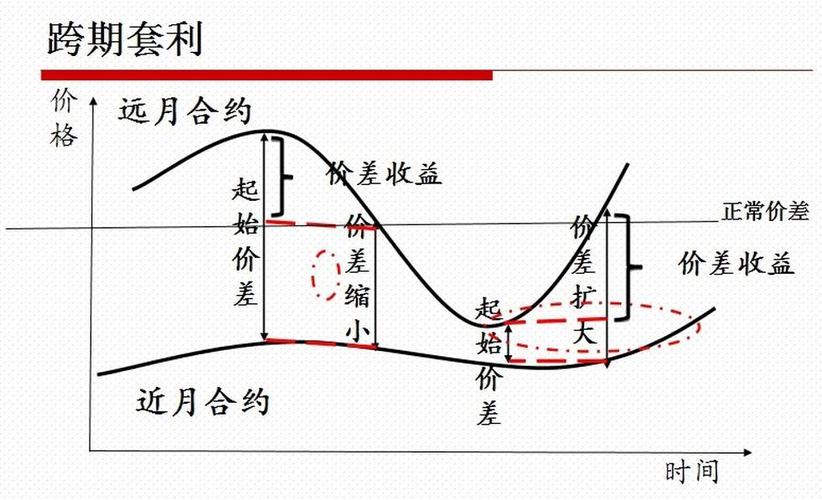

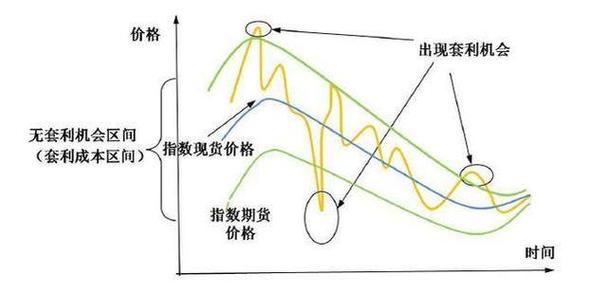

(图片来源网络,侵删)

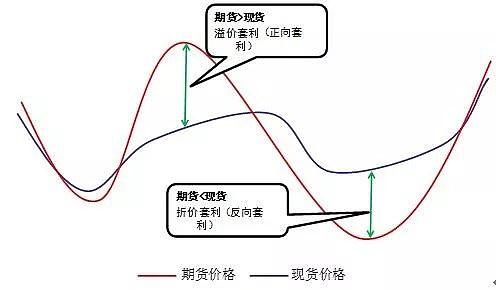

(图片来源网络,侵删)

两种主要的套期保值策略

卖出套期保值

- 适用对象: 已经持有股票组合的投资者,或计划在未来卖出股票的投资者。

- 担忧: 担心未来股市下跌,导致手中股票资产缩水。

- 操作: 在期货市场上卖出股指期货合约。

- 原理分析:

- 当股市下跌时:

- 现货市场:你持有的股票价值亏损。

- 期货市场:因为你之前是“卖出”开仓,现在价格下跌,你“买入”平仓,可以盈利。

- 结果: 期货市场的盈利在很大程度上弥补了现货市场的亏损,实现了保值。

- 当股市上涨时:

- 现货市场:你持有的股票价值盈利。

- 期货市场:因为你之前是“卖出”开仓,现在价格上涨,你“买入”平仓,会亏损。

- 结果: 期货市场的亏损侵蚀了现货市场的盈利,这就是套期保值的机会成本——你放弃了股市上涨带来的额外收益,以换取下跌时的保护。

- 当股市下跌时:

举例: 假设基金经理老王持有价值1亿元的沪深300指数成分股组合,他担心未来一个月市场会调整,于是决定进行套期保值。

- 当前沪深300指数点位为4000点。

- 沪深300股指期货合约乘数为300元/点。

- 单份合约价值 = 4000点 × 300元/点 = 120万元。

- 需要卖出的合约手数 = 100,000,000元 / 1,200,000元/份 ≈ 83份。

老王在市场上卖出83份沪深300股指期货合约。

情景A:市场下跌至3600点

- 现货亏损: (4000 - 3600) / 4000 × 1亿 = 1000万元。

- 期货盈利: (4000 - 3600) × 300 × 83份 = 400 × 300 × 83 = 996万元。

- 净结果: 亏损1000万,盈利996万,净亏损约4万元,基本锁定了损失,成功保值。

买入套期保值

- 适用对象: 计划在未来某一时间点买入股票的投资者(如养老金、保险资金)或需要融资并购的公司。

- 担忧: 担心未来股市上涨,导致买入股票的成本过高。

- 操作: 在期货市场上买入股指期货合约。

- 原理分析:

- 当股市上涨时:

- 现货市场:你未来买入股票的成本增加(亏损)。

- 期货市场:因为你之前是“买入”开仓,现在价格上涨,你“卖出”平仓,可以盈利。

- 结果: 期货市场的盈利弥补了现货市场成本增加的损失,锁定了未来的买入成本。

- 当股市下跌时:

- 现货市场:你未来买入股票的成本降低(盈利)。

- 期货市场:因为你之前是“买入”开仓,现在价格下跌,你“卖出”平仓,会亏损。

- 结果: 期货市场的亏损侵蚀了现货市场成本降低带来的好处,这也是套期保值的机会成本。

- 当股市上涨时:

举例: 假设某公司计划3个月后用5000万元资金买入一篮子股票作为战略投资,但担心这期间股市会上涨,于是决定套期保值。

- 当前沪深300指数点位为4000点。

- 合约乘数为300元/点。

- 单份合约价值 = 120万元。

- 需要买入的合约手数 = 50,000,000元 / 1,200,000元/份 ≈ 42份。

该公司在市场上买入42份沪深300股指期货合约。

情景B:市场上涨至4400点

- 现货成本增加: (4400 - 4000) / 4000 × 5000万 = 500万元。

- 期货盈利: (4400 - 4000) × 300 × 42份 = 400 × 300 × 42 = 504万元。

- 净结果: 成本增加500万,盈利504万,净盈利约4万元,成功锁定了5000万的买入成本。

理想与现实的差距

理论上,套期保值可以实现完美的风险对冲,但在现实中,由于以下因素,效果可能会有所折扣:

-

基差风险: 这是套期保值中最核心的风险。

- 基差 = 现货价格 - 期货价格。

- 套期保值成功的前提是基差保持稳定或变化可预测,但在现实中,由于市场供求、利率、分红预期等因素,基差是不断变化的,如果保值结束时基差发生了不利变化,就会产生基差风险,导致保值效果不理想。

-

合约标准化: 股指期货是标准化的合约,其标的指数(如沪深300)与你持有的具体股票组合可能不完全一致,如果你的股票组合是中小盘股,而你对冲的是沪深300大盘股指数,那么对冲效果就会打折扣。

-

交易成本: 期货交易需要支付保证金、手续费、冲击成本等,这些都会侵蚀保值效果。

| 特性 | 描述 |

|---|---|

| 核心目的 | 对冲价格波动风险,锁定成本或利润。 |

| 基本逻辑 | 在现货和期货两个市场进行方向相反、数量相等的操作。 |

| 卖出保值 | 针对现有或未来将持有的多头现货头寸,通过卖出期货来对冲下跌风险。 |

| 买入保值 | 针对未来将要买入的现货头寸,通过买入期货来对冲上涨风险。 |

| 理想结果 | 现货市场的亏损(或成本增加)被期货市场的盈利(或收益)完全抵消。 |

| 现实挑战 | 基差风险、合约不匹配、交易成本等因素可能导致保值效果不完美。 |

股指期货套期保值是一种强大的风险管理工具,它通过构建一个与现货市场风险敞口相反的期货头寸,有效地将投资者不愿承担的市场系统性风险转移出去,从而让投资者能够更专注于选股和资产配置,而不是时刻担心大盘的涨跌。

标签: 股指期货套期保值实操步骤 股指期货风险对冲策略案例 股指期货套期保值计算公式