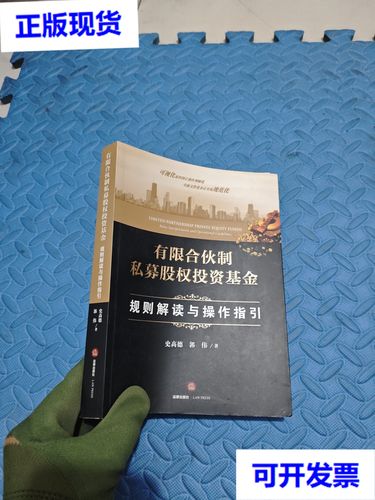

我会从以下几个方面为您进行全面、系统的介绍:

- 核心概念:它是什么?

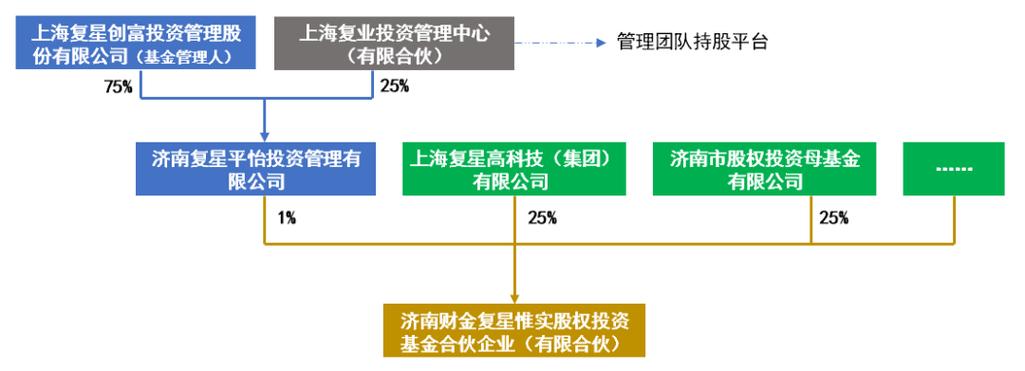

- 关键结构:GP与LP

- 主要特点与优势

- 设立与运作流程

- 主要风险

- 与公司型、契约型私募基金的区别

- 投资策略与退出

核心概念:它是什么?

有限合伙私募投资基金,是一种由普通合伙人和有限合伙人共同组成的私募投资基金,其组织形式依据《中华人民共和国合伙企业法》设立。

- 私募:意味着它不能向公众公开募集资金,只能向特定的合格投资者募集,这是它与公募基金最根本的区别。

- 有限合伙:指基金的内部结构分为两种角色,承担不同权利和责任。

- 投资基金:它的核心目的是将众多投资者的资金汇集起来,由专业的投资管理机构进行管理,投资于股票、债券、股权、不动产等资产,以实现资本的增值。

关键结构:GP与LP

这是理解有限合伙基金的核心,二者的关系和分工构成了基金运作的基础。

| 角色 | 全称 | 责任与权利 | 典型代表 | 收益分配 |

|---|---|---|---|---|

| GP | 普通合伙人 | - 无限责任:对基金的全部债务承担无限连带责任。 - 基金管理人:负责基金的投资决策、日常运营和管理。 - 出资通常较少:一般只出1%左右的资本金。 - 收取管理费和业绩分成:这是其主要收入来源。 - 拥有绝对控制权:在基金重大决策上有决定权。 |

专业的私募股权/证券投资管理机构,如鼎晖投资、高瓴资本、红杉资本等。 | 收取管理费(通常是基金规模的1.5%-2%/年)和业绩分成(Carry,通常是基金净收益的20%)。 |

| LP | 有限合伙人 | - 有限责任:仅以其认缴的出资额为限对基金债务承担责任。 - 不参与管理:不干涉基金的具体投资决策和日常运营,否则可能失去有限责任的保护。 - 主要出资人:提供基金绝大部分的资金(通常占99%)。 - 监督权:有权对GP的运作进行监督,查阅财务报告等。 |

富有的个人、家族、企业、社保基金、保险公司、大学捐赠基金等合格投资者。 | 获得基金扣除管理费和业绩分成后的绝大部分收益(通常是80%)。 |

简单比喻: GP就像一个“明星厨师”,他用自己的专业知识(少量资金+管理能力)来掌勺,负责做出美味的菜肴(投资项目),LP则是来餐厅用餐的“食客”,他们出钱(大部分资金),享受美食带来的收益,但如果餐厅倒闭(基金亏损),食客最多只损失自己付的那顿饭钱(认缴出资额),而厨师则需要承担餐厅的全部债务(无限责任)。

主要特点与优势

对GP(基金管理人)而言:

- 灵活高效:合伙企业的设立和解散程序比公司制简单,决策链条短,投资决策更灵活。

- 利益绑定:业绩分成机制将GP的利益与LP的利益深度绑定,激励GP为LP创造最大回报。

- 税收穿透:基金层面不缴纳企业所得税,而是将利润直接“穿透”到合伙人(LP和GP)层面,由各自缴纳所得税,这避免了“双重征税”,提高了投资人的实际收益。

对LP(投资者)而言:

- 有限责任:最大的优势是风险可控,仅以出资为限。

- 专业管理:可以借助GP的专业能力投资于自己难以涉足的高回报领域(如未上市公司股权)。

- 税收优势:同上,避免了基金层面的所得税。

设立与运作流程

- 基金募集:GP向符合条件的LP进行路演,募集资金,需要签署《有限合伙协议》,这是基金的根本大法,规定了各方的权利义务、利润分配、退出机制等。

- 工商登记:完成资金到位后,到工商行政管理部门办理合伙企业的设立登记,领取营业执照。

- 基金备案:在基金业协会完成私募基金产品的备案,这是合法开展业务的必要前提,否则就是“非法集资”。

- 投资运作:GP根据《合伙协议》和投资策略,进行项目筛选、尽职调查、投资决策,并将资金投入目标资产。

- 投后管理:GP对已投项目进行持续跟踪和管理,提供增值服务,帮助项目成长。

- 退出与清算:当投资期限届满或项目达到退出条件时,GP通过IPO、并购、股权转让等方式将项目变现,然后将收益按《合伙协议》约定的顺序和比例分配给LP和GP。

主要风险

- GP风险:LP最大的风险在于GP的能力和道德风险,如果GP投资能力不足、决策失误甚至存在欺诈行为,LP的资金可能血本无归,选择一个信誉良好、历史业绩优秀的GP至关重要。

- 流动性风险:私募基金通常有较长的锁定期(如3+2年、5+2年),在此期间LP无法赎回资金,流动性极差。

- 市场风险:投资的资产价格受市场波动影响,可能导致本金亏损。

- 信息不对称风险:LP不参与管理,对基金的实际运作情况了解有限,依赖于GP的定期报告。

与其他类型私募基金的区别

| 特征 | 有限合伙型 | 公司型 | 契约型 |

|---|---|---|---|

| 法律依据 | 《合伙企业法》 | 《公司法》 | 《证券投资基金法》 |

| 法律实体 | 是独立的合伙企业法人 | 是独立的公司法人 | 不是法律实体,是信托关系 |

| 投资者地位 | LP是合伙人,有所有权 | 股东,有所有权 | 基金份额持有人,是信托委托人 |

| 税收 | 税收穿透,基金层面不缴税 | 双重征税(公司所得税+股东个人所得税) | 税收穿透,基金层面不缴税 |

| 治理结构 | GP全权负责,LP监督 | 股东会、董事会、监事会 | 基金管理人全权负责 |

| 优势 | 灵活、高效、税收优势 | 结构清晰、信誉度高、便于股权转让 | 设立简单、成本低、无股东争议 |

| 劣势 | GP承担无限责任 | 双重征税、决策效率相对较低 | 法律关系复杂、LP权利相对较弱 |

目前现状:有限合伙型是私募股权投资基金和创业投资基金最主流的组织形式,而契约型基金在证券类(如股票、债券)私募基金中更为常见。

投资策略与退出

- 投资策略:

- 私募股权:投资于未上市公司的股权,通过帮助企业成长、改善管理,最终实现价值增值。

- 创业投资:专注于投资早期的初创企业,风险和潜在回报都更高。

- 证券投资:投资于二级市场的股票、债券等,但较少采用有限合伙形式,更多是契约型。

- 退出方式:

- 首次公开募股:最理想的退出方式,通过在主板、创业板等上市,在二级市场出售股票获利。

- 并购:将所投公司出售给另一家更大的公司或产业投资者。

- 股权转让:将股权出售给其他投资者。

- 管理层回购:由被投公司的管理层回购股权。

- 清算:如果项目失败,通过清算资产来回收部分资金,这是最不希望看到的退出方式。

有限合伙私募投资基金是一种为专业投资机构(GP)和高净值人士(LP)量身定制的、高效的资本运作工具,它通过“GP+LP”的结构,完美地结合了专业管理和风险隔离,并通过税收穿透的优势,最大限度地提升了资本运作的效率,对于有志于进行长期、高回报投资的合格投资者而言,理解并参与优质的有限合伙基金,是实现财富增值的重要途径,但同时,也必须清醒认识其高风险、低流动性的特点,审慎选择GP和投资项目。

标签: 私募基金风险收益控制策略 有限合伙私募风控要点 私募基金收益与风险平衡