在合规的前提下,进行个人投资,并避免任何利益冲突和内幕交易。

下面我将从几个关键方面,为您详细解读基金从业人员如何进行基金投资。

核心原则:合规是生命线

所有基金从业人员的投资行为都必须遵守以下几大原则,这是不可逾越的红线。

-

申报与报备原则

- 开立证券账户申报: 从业人员入职时,必须向其所在公司和监管机构(如中国证券投资基金业协会)申报其本人、配偶、父母、子女开立的证券账户信息。

- 投资行为报备: 进行投资前,通常需要向公司的合规部门进行报备,说明投资标的、金额、时间等信息,具体报备要求因公司而异,但报备是普遍要求。

-

禁止“老鼠仓”原则

(图片来源网络,侵删)

(图片来源网络,侵删)- 这是最严重、最不能触碰的红线。“老鼠仓”指的是基金从业人员利用职务便利,先于自己管理的基金(或所在公司管理的基金)买入某只证券,然后用自己管理的资金(或公司资金)拉高该证券价格,最后再通过卖出自己提前买入的证券获利。

- 法律后果: 一旦查实,“老鼠仓”行为将面临行政处罚(罚款、市场禁入)、民事赔偿,甚至刑事责任(追究刑事责任),这会彻底毁掉一个人的职业生涯。

-

利益冲突回避原则

- 任何可能损害基金持有人利益或影响自己公正履职的投资行为都是被禁止的。

- 不能投资于自己公司正在管理的、或即将管理的基金(除非是公司统一安排的、符合规定的跟投),因为这会引发“利益输送”的嫌疑。

-

内幕信息禁止交易原则

严禁利用未公开的重大信息(如公司即将发布的重大利好/利空、未公告的重仓股调仓等)进行证券交易,这不仅包括自己公司的内幕信息,也包括通过行业交流等渠道获取的其他公司的内幕信息。

合规的投资渠道与范围

根据中国证监会和中基协的规定,基金从业人员可以进行投资,但投资范围受到严格限制。

(一) 允许投资的品种

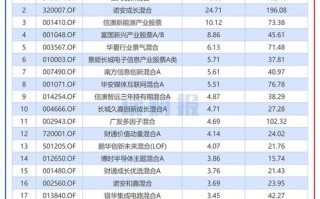

- 公募基金: 这是最主要、最合规的投资渠道,可以投资于非自己管理的公募基金,这被称为“基金中的基金”(FOF)思路,可以有效分散风险。

- 固定收益类产品:

- 国债、地方政府债、金融债、企业债、公司债等。

- 银行理财产品、信托计划等。

- 货币市场工具: 如同业存单、逆回购等,流动性好,风险低。

- 黄金等贵金属: 通常通过上海黄金交易所等合规渠道进行。

- 经批准的其他品种。

(二) 禁止或严格限制投资的品种

- 股票: 严格禁止个人直接买卖股票(A股、港股、美股等),这是为了防止利用职务便利进行内幕交易和市场操纵。

- 私募股权基金: 除非有特殊规定或经过严格审批,否则一般禁止投资。

- 自己或关联方管理的基金: 除非是公司制度允许的、合规的跟投行为,否则不能投资于自己管理的基金,以避免利益冲突。

- 衍生品: 如股指期货、期权等高风险衍生品,通常受到严格限制或禁止。

具体的操作流程与建议

假设一位基金经理想要进行合规的个人投资,他/她应该怎么做?

-

第一步:熟悉并遵守公司制度

- 仔细阅读并签署公司的《员工行为准则》、《个人投资管理规定》等文件,每家公司的具体细则(如报备流程、投资额度限制、可投资产品清单)可能不同,以公司规定为准。

-

第二步:进行投资申报与报备

在进行任何投资前,向公司合规部门提交申请,说明投资意向,获得批准后方可进行。

-

第三步:选择合规的投资标的

- 首选公募基金: 可以构建一个不同风格、不同资产类别的公募基金组合,实现多元化配置,配置一些大盘成长基金、小盘价值基金、债券基金、QDII基金等。

- 配置固收类产品: 将大部分资金配置于风险较低的债券、银行理财等,作为投资组合的“压舱石”。

- 避免“黑箱”产品: 尽量选择透明度高、信息披露充分的公募基金,避免投资于结构复杂、底层资产不清的私募产品或信托计划。

-

第四步:保留交易记录

妥善保管所有投资相关的凭证,包括交易确认单、银行流水等,这些记录在需要时可用于证明交易的合规性,以备公司或监管机构的检查。

-

第五步:持续监控与调整

定期审视自己的投资组合,确保其依然符合合规要求,如果自己管理的基金产品发生重大变化(如重仓股调整),需要确保自己的个人投资不存在潜在的利益冲突。

投资心态与建议

- 回归投资本质: 将个人投资视为一种资产配置和财富管理的手段,而不是追求暴利的工具,你的专业优势在于研究市场和基金,但不要试图利用这种优势去“战胜市场”。

- 分散化是王道: 不要把所有鸡蛋放在一个篮子里,通过投资不同类型、不同策略的公募基金,可以有效分散风险。

- 长期投资视角: 基金投资更适合长期持有,避免因市场短期波动而进行频繁交易,这也能在一定程度上降低合规风险。

- 区分“专业”与“个人”: 你在工作中管理的基金有特定的投资目标和策略,而你的个人投资组合应该完全基于你自己的风险偏好和财务状况,两者可以完全不同。

对于基金从业人员而言,基金投资不是禁区,但合规是前提,你需要像管理基金一样,严谨、规范地对待自己的个人投资。

你的“安全区”是:

- 能买什么? 主要买非自己管理的公募基金,以及国债、高等级信用债、银行理财等固收产品。

- 不能买什么? 绝对不能买股票,不能买自己或关联方管理的基金,不能利用内幕信息交易。

- 怎么做? 先申报,再投资,保留好所有记录。

严格遵守这些规定,不仅能让你安心地进行个人理财,更是对自己职业生涯的最好保护。

标签: 基金从业人员自购基金规定 基金经理可以买自己基金吗 基金从业基金自购限制