2025年是中国资本市场极不平凡的一年,充满了机遇与风险,理解当年的宏观背景和主要市场特征,是制定有效投资策略的关键。

2025年投资理财市场核心特征回顾

-

A股史诗级牛市与股灾:

- 上半年: 在“改革牛”、“杠杆牛”的推动下,A股市场迎来了一轮波澜壮阔的上涨,上证指数从年初的约3200点一路攀升至6月12日的5178点,场外配资等杠杆资金大量入市,市场情绪极度亢奋。

- 下半年: 监管层开始严查场外配资,市场流动性迅速收紧,6月中旬开始,A股经历了三轮惨烈的“股灾”,指数在短短一个多月内暴跌超过30%,千股跌停、停牌潮成为常态,市场信心崩溃,系统性风险集中爆发。

-

央行降息降准,货币政策宽松:

- 为了应对经济下行压力和支持资本市场,央行在2025年进行了5次降息和4次降准,市场流动性整体非常充裕,这为资产价格上涨提供了宏观背景,但也催生了资产泡沫的风险。

-

房地产市场分化:

一线城市(如深圳、上海)和部分强二线城市房价开始快速上涨,而三四线城市库存高企,市场依然低迷,房地产投资不再是普涨的“闭着眼睛都能赚钱”的时代,开始出现明显的区域分化。

(图片来源网络,侵删)

(图片来源网络,侵删) -

人民币汇率改革:

8月11日,央行宣布完善人民币兑美元汇率中间价报价机制,即“811汇改”,导致人民币一次性贬值近2%,并引发了后续的贬值预期和资本外流压力。

-

P2P网贷行业爆发与风险暴露:

P2P作为当时高收益理财的明星,吸引了大量投资者,但行业野蛮生长,平台跑路、倒闭事件频发,风险开始集中显现。

(图片来源网络,侵删)

(图片来源网络,侵删)

2025年不同投资者的投资理财策略建议

面对如此复杂的市场,不同风险偏好和资金状况的投资者,应有不同的策略。

对于风险承受能力较低的稳健型投资者

这类投资者的首要目标是“保值”,本金安全是第一位的。

-

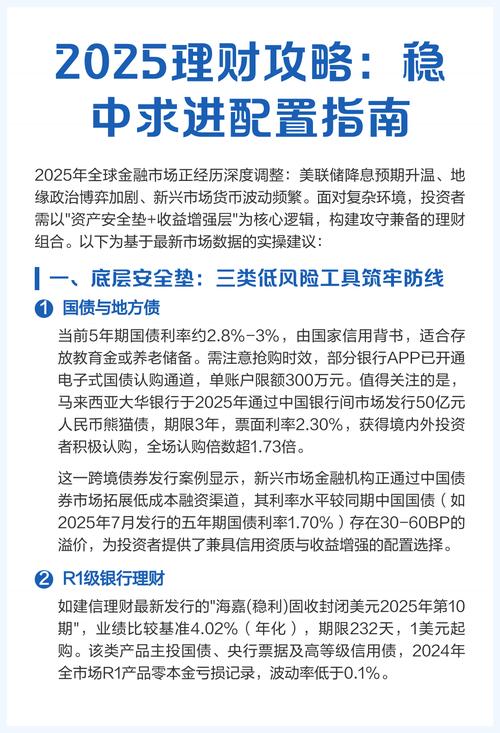

核心配置:银行存款与大额存单

- 在经历了多次降息后,银行存款利率已经下行,但因其绝对的安全性,仍是资产配置的“压舱石”。

- 策略: 将大部分资金(例如50%-70%)配置在活期、定期存款或大额存单中,确保流动性并获取稳定但较低的利息收入。

-

稳健增值:国债与高等级信用债

- 国债由国家信用背书,安全性最高。

- 策略: 可以关注国债的发行,或在二级市场购买债券基金,对于个人投资者,购买债券基金是更便捷的选择,应选择主要投资于高评级企业债的纯债基金,以规避信用风险。

-

低风险理财:货币基金

- 2025年余额宝等货币基金的收益率虽然不如前几年,但仍远高于活期存款,且流动性极佳。

- 策略: 将日常备用金和短期不用的资金放入货币基金,作为现金管理工具。

-

避开高风险:远离股市和P2P

对于稳健型投资者,2025年的股市波动是“绞肉机”,不应参与,P2P行业风险高企,更应敬而远之。

对于风险承受能力适中的平衡型投资者

这类投资者追求“稳健增值”,愿意承担一定风险以获取更高回报。

-

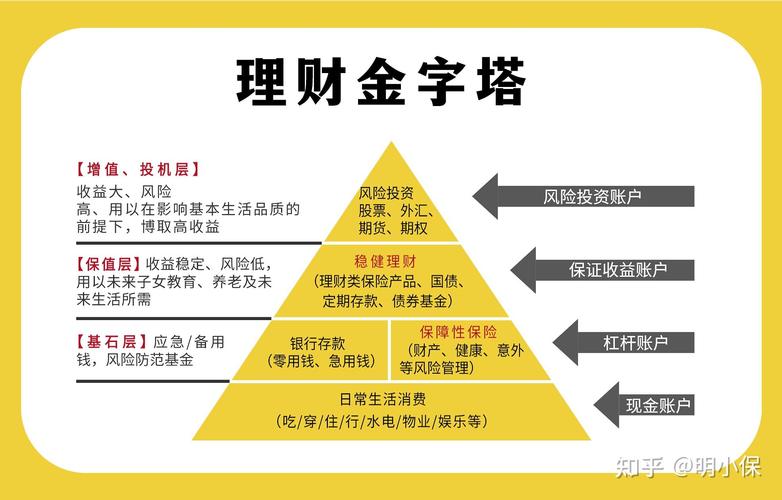

核心策略:资产配置,分散风险

- 这是应对2025年市场波动的核心策略。“不要把所有鸡蛋放在一个篮子里”在当年尤为重要。

-

建议配置比例:

- 固定收益类(50%-60%): 包括国债、高信用等级企业债、债券基金、银行理财产品(R2级风险),这部分提供稳定收益和基础保障。

- 权益类(20%-30%):

- 基金定投是最佳选择: 2025年6月股灾后,市场从高点大幅回落,估值进入相对合理区间,对于在高位被套的投资者,可以开始基金定投,通过分批买入来摊薄成本,等待市场反弹,对于新投资者,这也是一个不错的介入方式。

- 选择指数基金: 指数基金能够有效分散个股风险,避免踩中“黑天鹅”,沪深300、中证500等宽基指数基金是不错的选择。

- 谨慎选择主动管理型基金: 选择那些历史业绩优秀、基金经理经验丰富、风格稳健的混合型或股票型基金,要避开那些重仓创业板、概念股且风格激进的基金。

- 另类及其他(10%-20%):

- 黄金: 2025年全球金融市场动荡,黄金作为避险资产,具有一定的配置价值,可以通过黄金ETF或纸黄金等方式参与。

- 一线城市核心地段的房产: 如果有购房资格和资金,一线城市核心地段的房产仍被视为抗通胀的优质资产,但需注意高杠杆带来的风险。

对于风险承受能力较高的进取型投资者

这类投资者追求“高收益”,能够承受较大本金波动。

-

核心策略:精选个股,控制仓位

在经历了股灾后,市场风格开始转变,单纯追涨杀跌的投机模式失效,价值投资和基本面分析重新受到重视。

-

投资方向:

- 逢低布局优质蓝筹股: 股灾后,许多业绩优良、估值合理的蓝筹股(如消费、金融、部分周期性行业的龙头股)被错杀,提供了较好的买入机会。

- 关注改革受益板块: 围绕国家战略,如“中国制造2025”、国企改革、新能源、环保等主题,寻找有政策支持和成长潜力的公司。

- 回避高估值、高杠杆的“题材股”: 远离那些纯粹靠概念炒作、市盈率过高、财务状况不明的中小盘股,它们在去杠杆的环境下最容易受到冲击。

-

风险控制:

- 严格止损: 这是生存法则,设定好止损位,一旦跌破坚决执行,避免深度套牢。

- 控制仓位: 即使看好后市,也不应满仓操作,保留部分现金,既可以应对市场下跌,也可以在市场恐慌时“捡便宜”。

- 远离杠杆: 2025年股灾的教训是深刻的,场外配资等高杠杆工具是放大风险的“催化剂”,对于个人投资者应坚决不用。

总结与启示

回顾2025年的投资,可以得出几点普适性的启示:

- 敬畏市场,控制风险永远是第一位的。 再好的市场机会,如果伴随着无法承受的风险,也不应参与。

- 资产配置是穿越牛熊的利器。 只有通过分散投资,才能有效平抑单一市场暴跌带来的冲击。

- 逆向思维,别人贪婪我恐惧,别人恐惧我贪婪。 在市场极度悲观(如股灾后)时,往往是布局优质资产的良机;而在市场极度狂热时,则应保持警惕,逐步获利了结。

- 坚持长期主义和定期投资。 对于普通投资者,通过基金定投等方式长期投资于国运相关的优质资产,是分享经济增长红利的最佳路径之一。

希望这份回顾能帮助您更好地理解2025年的投资逻辑,并为未来的投资决策提供参考。

标签: 2025年普通人理财入门指南 2025年普通家庭投资策略 2025年小白理财怎么规划