股权投资基金的组织形式是基金设立和运作的基础,它直接关系到基金的治理结构、税务处理、出资人责任、监管要求以及募集和退出效率,全球范围内主流的组织形式主要有三种:公司型、契约型(信托型)和有限合伙型。

(图片来源网络,侵删)

这三种形式都存在,但有限合伙型是当前市场绝对的主流,下面我们分别对这三种形式进行详细介绍和比较。

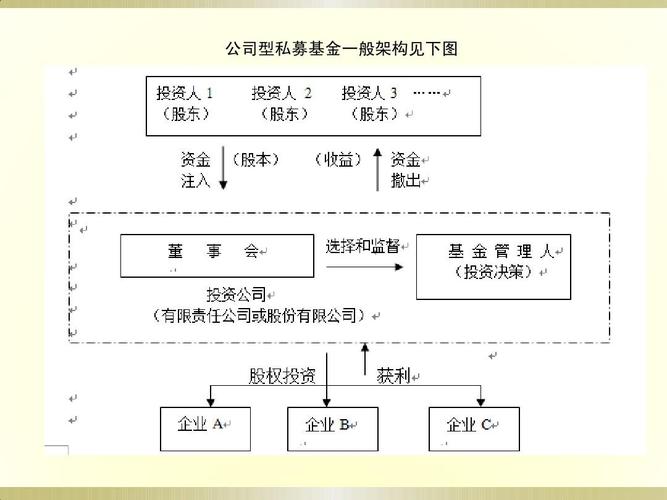

公司型基金

公司型基金是指基金本身是一个独立的法人实体,投资者通过购买公司股份成为公司的股东,并享有相应的股东权利(如决策权、收益分配权等)。

法律依据

- 中国:《中华人民共和国公司法》

- 海外:通常为《公司法》或《商业公司法》(如美国的《特拉华州普通公司法》)

核心特征

- 法人资格:基金是独立的法律主体,可以自己的名义拥有资产、签订合同、进行诉讼。

- 所有权与经营权分离:投资者(股东)通过股东大会行使最高决策权,并选举董事会,由董事会负责聘请专业的基金管理人(通常是基金管理公司)进行日常投资管理。

- 有限责任:股东以其出资额为限对公司债务承担有限责任,风险隔离效果较好。

- 永续经营:除非公司章程另有规定或股东决议解散,公司可以永久存续,有利于长期投资。

优点

- 结构稳定,治理规范:有完善的公司法作为依据,股东会、董事会、监事会等机构健全,决策和监督机制清晰。

- 法律地位明确:作为独立法人,在与被投企业、银行等外部机构合作时,法律关系清晰。

- 利于长期投资:永续存续的特点使其非常适合进行期限较长、退出周期长的股权投资。

- 融资便利:可以通过增发股份等方式进行后续融资。

缺点

- 双重征税:这是公司型基金最大的弊端,基金层面需要缴纳企业所得税,投资者(股东)在收到分红后,还需要缴纳个人所得税(或企业所得税),存在“一层公司税,一层个人所得税”的问题,税负较重。

- 设立和运营成本高:公司设立程序相对复杂,需要定期召开股东会、董事会,并履行信息披露等义务,运营成本和管理成本较高。

- 决策链条较长:重大事项需要通过股东会和董事会决策,可能影响投资效率。

适用场景

- 大型、成熟的投资机构,特别是需要进行多轮募资、结构复杂的基金。

- 在某些特定法律环境下,如果税务政策有优惠(如符合条件的“居民企业”),公司型也可能具有优势。

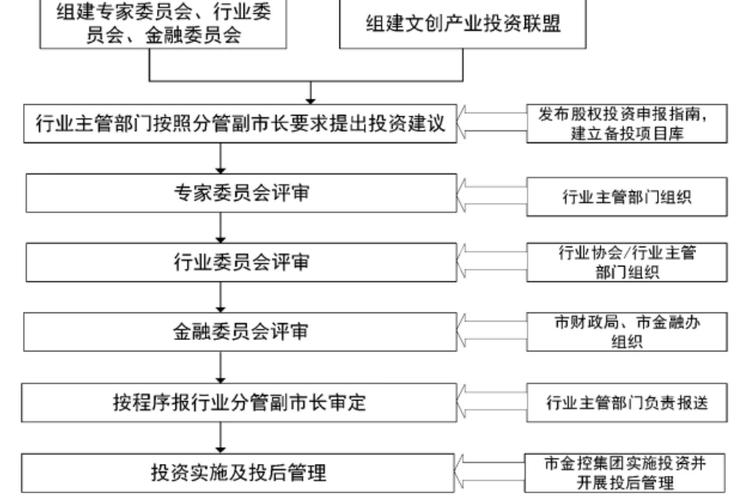

- 一些政府引导基金或产业基金,因其需要更强的稳定性和规范性,常采用公司型。

契约型基金

契约型基金本身不是一个法律实体,它依据基金合同(或信托契约)而设立,是基金管理人、基金托管人和基金投资者(受益人)之间的一种信托关系。

法律依据

- 中国:《中华人民共和国证券投资基金法》、《私募投资基金监督管理暂行办法》等。

- 海外:通常为《信托法》或相关金融法规。

核心特征

- 无法人资格:基金财产独立于基金管理人、托管人和投资者的财产,具有“破产隔离”效应。

- 信托关系:投资者(委托人/受益人)将财产委托给基金管理人(受托人),由管理人进行投资管理,并由独立的基金托管人保管资产。

- 依据合同运作:基金的一切权利义务关系均由基金合同约定,合同是基金运作的根本大法。

- 管理权集中:基金的日常投资决策权完全由基金管理人掌握,投资者主要通过基金合同约定的方式(如基金份额持有人大会)进行监督。

优点

- 税收优势(“税收穿透”):契约型基金在法律上被视为“税收透明体”,本身不构成纳税主体,基金运营过程中产生的收益(如股息、利息、资本利得)直接分配给投资者,由投资者各自缴纳所得税,避免了公司型的双重征税。

- 设立和运营成本低:设立程序相对简单,无需复杂的公司治理结构,运营成本较低。

- 决策效率高:投资决策权集中于管理人,决策链条短,有利于抓住市场机会。

- 资金安全性高:独立的基金托管人负责资产的保管和清算,有效管理人挪用资金的风险。

缺点

- 法律主体缺失:由于不是法人,在对外签订合同、进行诉讼时,通常需要由基金管理人作为代表,法律关系相对间接。

- 稳定性较差:基金的存续完全依赖于基金合同的约定,如果管理人发生重大变故或合同到期,基金可能面临清算或重组的挑战,永续性不如公司型。

- 投资者权利相对较弱:投资者主要通过合同约定行使权利,对基金日常管理的直接干预能力有限。

适用场景

- 公募基金:绝大多数公募基金(如开放式、封闭式基金)都是契约型。

- 私募证券基金:在私募证券投资基金领域非常普遍。

- 近年来,随着《私募投资基金监督管理暂行办法》的实施,契约型私募股权基金在中国也逐渐增多,尤其是在一些“基金中基金”(FOF)或结构化安排中。

有限合伙型基金

有限合伙型基金由一个或多个普通合伙人和一个或多个有限合伙人共同组成,它结合了公司型和合伙型的特点,是目前全球私募股权基金,特别是中国市场上最主流的组织形式。

(图片来源网络,侵删)

法律依据

- 中国:《中华人民共和国合伙企业法》

- 海外:通常为《有限合伙法》(如美国的《统一有限合伙法》)。

核心特征

- 混合责任结构:

- 普通合伙人:通常是基金管理人,承担无限连带责任,他们负责基金的投资决策和日常运营,并收取管理费和附带权益。

- 有限合伙人:通常是投资者,以其认缴的出资额为限对基金债务承担有限责任,他们不参与基金的日常管理,否则可能丧失有限责任的保护。

- 税收穿透:与契约型类似,有限合伙企业本身不是纳税主体,其收益直接“穿透”到合伙人层面,由各自申报纳税,避免了双重征税。

- 人合性:基金的运作高度依赖于GP的专业能力和信誉,LP基于对GP的信任而加入。

优点

- 税收优势显著:采用“税收穿透”原则,有效避免了双重征税,税负成本最低。

- 权责清晰,激励有效:GP承担无限责任,与基金利益深度绑定(通过“附带权益”Carried Interest分享超额收益),激励效果最强,LP仅承担有限责任,风险可控。

- 设立和运营成本较低:设立程序比公司型简单,治理结构灵活,运营成本相对较低。

- 投资决策高效:GP拥有独立的决策权,投资决策效率高。

缺点

- GP承担无限责任:这是GP需要承担的最大风险,虽然实践中GP通常会通过设立“管理公司”作为GP来隔离其个人风险,但法律上仍存在风险。

- 稳定性有限:基金的存续依赖于合伙协议,GP的变动(如辞职、解散)可能导致基金解散或重组。

- 融资能力受限:与公司型相比,通过增扩合伙人方式融资的灵活性稍差,且新合伙人的加入需要全体合伙人同意(除非协议另有约定)。

适用场景

- 私募股权/创业投资基金:这是有限合伙型基金最经典、最广泛的应用领域,全球顶级的PE/VC基金(如黑石、KKR、红杉、高瓴)几乎都采用此结构。

- 中国的绝大多数私募股权基金:由于其在税收、权责划分和激励方面的巨大优势,有限合伙制已成为中国PE/VC市场的绝对主流。

三种组织形式对比总结

| 特征维度 | 公司型基金 | 契约型基金 | 有限合伙型基金 |

|---|---|---|---|

| 法律地位 | 独立法人 | 无法人,信托关系 | 无法人,合伙企业 |

| 投资者责任 | 有限责任(以出资额为限) | 有限责任(以出资额为限) | LP:有限责任;GP:无限连带责任 |

| 税收处理 | 双重征税(基金层面 + 投资者层面) | 税收穿透(仅投资者纳税) | 税收穿透(仅合伙人纳税) |

| 治理结构 | 股东会、董事会,结构复杂、规范 | 基金管理人主导,依据合同运作 | GP全权负责,LP不参与管理 |

| 决策效率 | 较低,决策链条长 | 高,决策权集中 | 高,决策权集中 |

| 设立/运营成本 | 较高 | 较低 | 较低 |

| **稳定性/ |

(图片来源网络,侵删)

版权声明:除非特别标注,否则均为本站原创文章,转载时请以链接形式注明文章出处。