关联性的主要类型

-

产业链上下游关系(纵向关联)

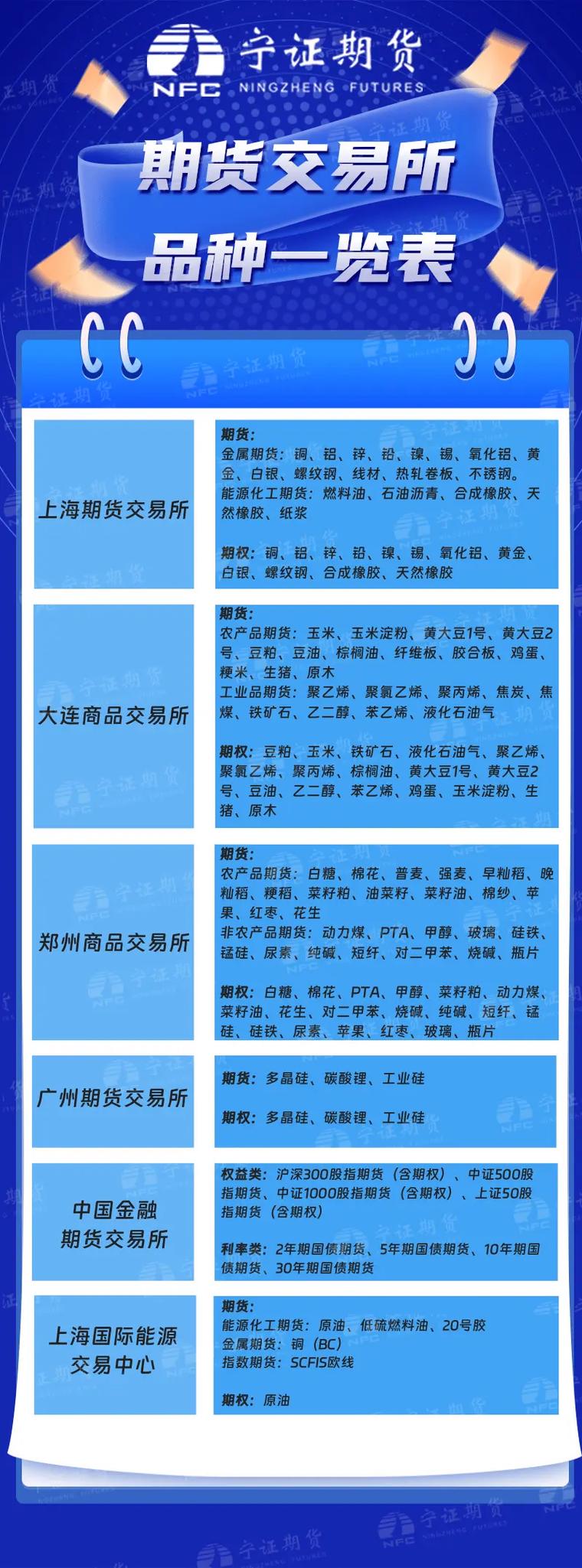

(图片来源网络,侵删)

(图片来源网络,侵删)- 核心逻辑:上游产品的成本是下游产品价格的重要组成部分,上游价格的变动会传导至下游。

- 特点:关联性强,趋势往往一致,但价格波动幅度和节奏可能不同(存在传导滞后和损耗)。

-

替代品或互补品关系(横向关联)

- 核心逻辑:两种商品可以相互替代满足同一需求,或需要搭配使用,替代品价格此消彼长,互补品价格同向变动。

- 特点:关联性受市场情绪、技术突破、政策影响较大,有时会因相对价值(价差)变化而产生套利机会。

-

成本利润关系(利润传导)

- 核心逻辑:对于加工型企业,其利润 = 产品售价 - 原材料成本,当原材料和产成品期货价格变动时,其加工利润会随之变化。

- 特点:是产业链关联的一种延伸,直接关系到企业的生产经营决策,是“买利润”或“卖利润”交易策略的基础。

-

宏观与金融属性关联

- 核心逻辑:某些商品的价格不仅受供需影响,还与宏观经济指标(如利率、汇率、通胀预期)、全球流动性、地缘政治等高度相关。

- 特点:关联性广泛,通常表现为一大类商品(如贵金属、能源、股指)与宏观因子同向波动。

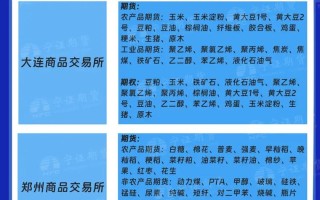

强关联性期货品种分类详解

农产品产业链

这是最经典、最清晰的产业链关联。

(图片来源网络,侵删)

-

油料-油脂产业链:

- 关联品种:大豆 → 豆油、豆粕

- 逻辑:大豆是原材料,通过压榨工艺可以同时生产出豆油和豆粕,它们之间存在固定的“压榨利润”关系。

- 应用:

- 对冲:豆油压榨厂可以买入大豆期货,卖出豆油和豆粕期货,锁定压榨利润。

- 套利:关注“大豆成本”与“豆油+豆粕价值”之间的价差,当价差过大或过小时存在套利机会。

-

油脂品种间:

- 关联品种:豆油、棕榈油、菜籽油

- 逻辑:三者均为食用油,具有高度的可替代性。

- 应用:分析不同油脂之间的价差(如豆油-棕榈油价差),可以反映供需格局的变化,如棕榈油主产国的产量、库存数据会影响其与豆油的比价关系。

-

谷物与饲料产业链:

- 关联品种:玉米、小麦 (作为谷物) 与 豆粕、菜粕 (作为蛋白饲料)

- 逻辑:玉米和小麦是能量饲料的主要来源,豆粕等是蛋白饲料的主要来源,共同构成畜禽养殖的饲料成本。

- 应用:分析“玉米-豆粕”比价,可以判断饲料成本的相对高低,进而影响养殖利润和饲料配方。

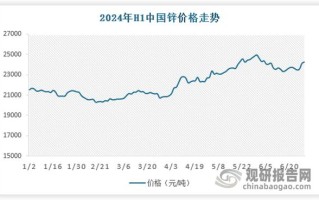

有色金属产业链

-

能源-金属产业链:

- 关联品种:铜 与 原油

- 逻辑:铜被誉为“铜博士”,是宏观经济的晴雨表,原油是工业的血液,两者都受全球经济增长、制造业PMI等宏观因素影响。

- 应用:当原油价格因需求预期上涨时,往往也预示着全球经济复苏,从而推高铜的需求和价格,两者走势高度正相关。

-

冶炼成本关系:

- 关联品种:铝 与 氧化铝、电力

- 逻辑:电解铝的生产成本主要由氧化铝和电力构成,虽然电力没有直接期货,但电价变动和氧化铝期货价格直接影响铝的成本。

- 应用:当氧化铝价格大跌时,即使铝需求不变,铝的冶炼成本下降,也可能对铝价形成压制。

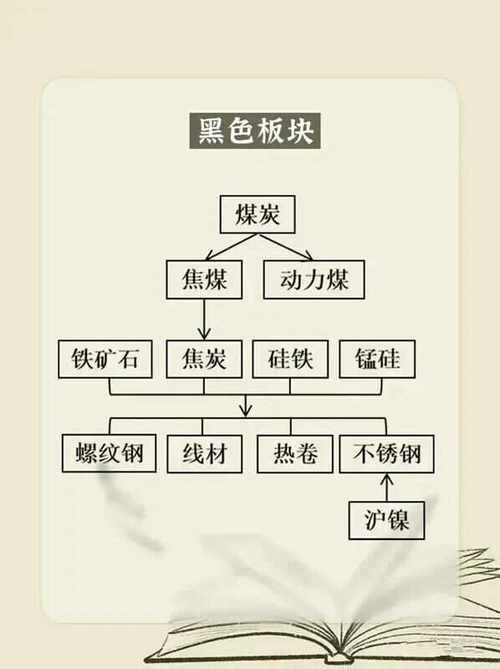

黑色金属产业链

这是中国期货市场中最重要、最复杂的产业链之一。

-

核心产业链:

- 关联品种:铁矿石 → 螺纹钢、热轧卷板

- 逻辑:铁矿石是生产螺纹钢(主要用于建筑)和热卷(主要用于制造业)最主要的原材料,钢厂利润 = 钢材售价 - 铁矿石等原料成本。

- 应用:

- 对冲:钢厂可以买入铁矿石/焦炭期货,卖出螺纹钢/热卷期货,锁定生产利润。

- 交易:当房地产和基建数据(影响钢材需求)强劲,而铁矿石供应稳定时,钢厂利润会扩大,此时可以“买钢材、卖原料”的交易策略。

-

原料与能源:

- 关联品种:焦煤、焦炭 与 铁矿石

- 逻辑:焦煤和焦炭是炼钢的另一大重要原料(提供热能和碳素),三者共同构成炼钢成本。

- 应用:分析“铁矿石-焦炭”比价,可以判断钢铁生产中不同原料的相对成本和供需紧张程度。

能源化工产业链

-

原油-化工产业链:

- 关联品种:原油 → PTA、甲醇、PVC、PE、PP

- 逻辑:原油是绝大多数化工品的源头,原油经过裂解等工艺,生产出石脑油,石脑油再进一步加工,得到各种化工品。

- 应用:

- 成本核算:PTA的成本主要来自PX(对二甲苯),而PX的成本又与原油价格挂钩,原油价格是PTA定价的“锚”。

- 利润交易:可以交易“原油-化工品”的裂解价差,例如买入PTA,卖出原油,赌PTA相对其原料利润的扩大。

-

化工品间的替代与互补:

- 关联品种:PE、PP、PVC

- 逻辑:三者同为通用塑料,在某些应用领域(如包装、建材)存在替代关系。

- 应用:分析PE与PP的价差,可以反映它们各自下游需求的相对强弱。

金融与贵金属

-

贵金属-货币关系:

- 关联品种:黄金 与 美元指数

- 逻辑:黄金以美元计价,通常情况下,美元走强,黄金价格承压;美元走弱,黄金价格上涨,它们呈显著的负相关关系。

- 应用:美元是黄金交易中最重要的对冲工具。

-

贵金属-通胀/避险关系:

- 关联品种:黄金、白银 与 美债收益率、股指期货

- 逻辑:

- 与美债收益率:实际利率 = 名义利率 - 通胀预期,黄金不生息,实际利率上升时,持有黄金的机会成本增加,价格下跌,黄金与美债收益率呈负相关。

- 与股指:在经济繁荣期,资金流向股市,黄金作为避险资产吸引力下降;在经济衰退或地缘政治危机时,资金会从股市流向黄金,此时两者呈负相关。

-

股指-宏观经济关系:

- 关联品种:沪深300指数期货 与 螺纹钢、铁矿石、铜

- 逻辑:股指代表市场对上市公司未来盈利的预期,而周期性商品(如钢铁、铜)的需求与宏观经济景气度直接相关,经济好,企业盈利和商品需求都好。

- 应用:股指和商品(尤其是工业品)的走势通常呈正相关,当股指和商品走势出现明显背离时,可能预示着宏观预期和实际需求之间的分歧。

如何利用关联性进行交易?

- 对冲:这是最稳健的用法,一个持有大量股票的投资者,可以卖出股指期货来对冲系统性下跌风险,一个豆油压榨厂,可以通过期货组合锁定利润。

- 套利:寻找关联品种之间价差的异常波动,当“大豆价格 > 豆油价格 + 豆粕价格 + 压榨成本”时,可以进行“买豆粕/豆油,卖大豆”的套利交易,等待价差回归正常。

- 趋势确认与背离:

- 确认:如果铜和原油同步上涨,那么上涨趋势的可靠性更高。

- 背离:如果铜价上涨而原油滞涨,可能意味着铜的上涨更多是由自身供需(如精矿短缺)驱动,而非宏观复苏,需要警惕其持续性。

- 板块轮动:根据不同板块的相对强弱进行交易,当看好经济复苏时,可以买入工业品板块(铜、螺纹钢)而暂时回避贵金属。

重要提醒

- 相关性不是 causation (相关不等于因果):关联性可能会因为突发事件(如政策、罢工、技术突破)而暂时失效或发生逆转。

- 动态变化:品种间的关联性不是一成不变的,会随着市场结构、技术进步和消费习惯的改变而变化。

- 深入研究:在进行交易前,必须对具体品种的产业链、供需格局和交易规则有深入的了解。

希望这份详细的梳理能帮助你更好地理解期货市场中的关联性!

标签: 期货品种关联性分析 高关联性期货品种 期货品种联动规律

版权声明:除非特别标注,否则均为本站原创文章,转载时请以链接形式注明文章出处。