非常棒的问题!月薪5000元,只要规划得当,完全可以通过投资理财实现资产的稳健增值,为未来的生活打下坚实的基础。

对于工薪族来说,理财的核心不是“一夜暴富”,而是“强制储蓄、积少成多、对抗通胀、让钱生钱”。

下面我将为你提供一个从0到1的、可操作性极强的月薪5000元理财方案,分为“思想准备”、“行动步骤”、“具体投资工具”和“避坑指南”四个部分。

第一部分:思想准备——理财前的“心法”

在开始之前,先建立正确的理财观念,这比任何技巧都重要。

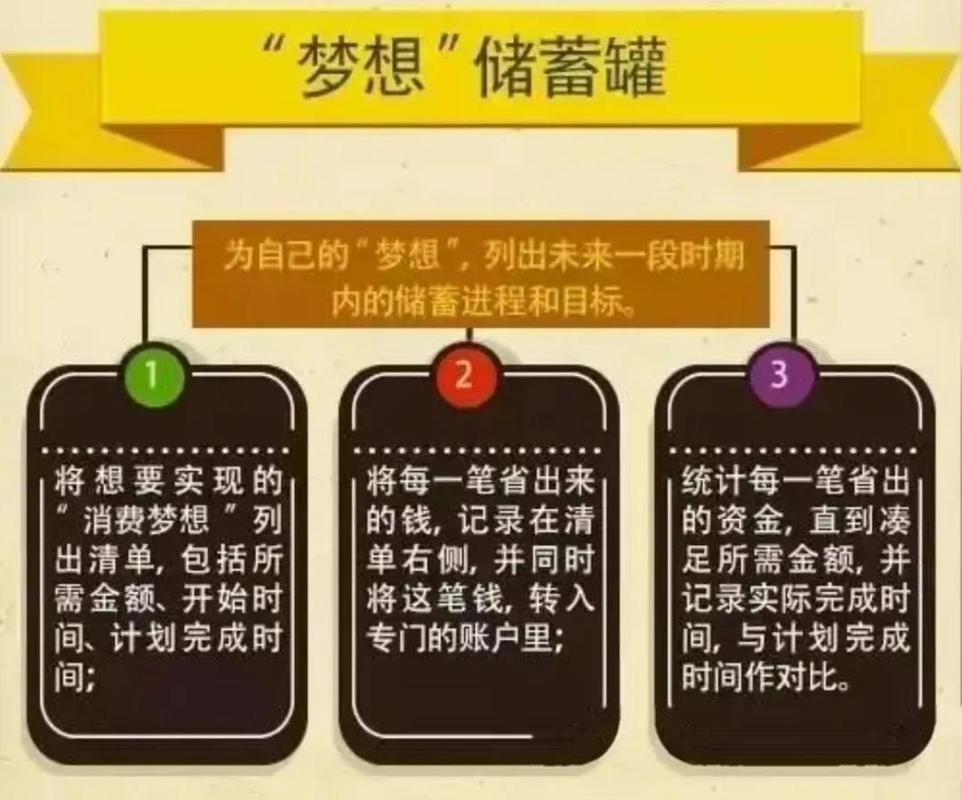

- 先储蓄,后消费: 这是最最最重要的一条!工资一到账,立刻把“要存的钱”转走,剩下的才是你本月可以花的钱,不要等月底看剩多少再存,大概率会一分不剩。

- 记账,了解你的现金流: 你不知道钱花在哪里,就无从谈起理财,使用记账APP(如:随手记、挖财等)或简单的Excel表格,坚持1-3个月,清楚了解自己的收入、支出和储蓄情况。

- 接受“龟速”增长,拒绝一夜暴富: 月薪5000,理财初期目标应该是“每年多赚几千块”,而不是“一年翻倍”,心态放平,理财是马拉松,不是百米冲刺。

- 学习,学习,再学习: 不懂的东西绝对不碰,花时间学习基本的理财知识,这是你未来投资决策的“安全带”。

第二部分:行动步骤——月薪5000元“四步法”

这是一个经典的理财规划框架,你可以根据自己的情况调整比例。

第一步:强制储蓄,建立“应急备用金” (目标:3-6个月生活费)

- 金额计算: 假设你每月生活费是3000元,那么应急备用金就是 3000 3 = 9000元 到 3000 6 = 18000元。

- 如何存: 每月从5000元工资中,拿出1000-1500元存入这个“备用金”账户。

- 存放何处: 这笔钱必须绝对安全、随时可取,最佳选择是货币基金(如:支付宝的余额宝、微信的零钱通),它们收益比银行活期高,流动性好,风险极低。

- 目标: 当你攒够这笔钱后,它就是你的“财务安全垫”,可以应对失业、疾病等突发状况,让你在投资时更加从容,不至于被迫在低点卖出资产。

第二步:配置保障,转移“重大风险”

在投资之前,一定要先为自己配置好基础保障,保险是“防守”,投资是“进攻”,先守后攻。

- 优先顺序: 意外险 > 医疗险 > 重疾险 > 寿险(如果你有家庭责任)。

- 月薪5000元的配置思路:

- 意外险: 年费几百块,杠杆极高,必须买,覆盖意外身故、伤残和医疗。

- 百万医疗险: 年费几百到一千块,可以报销大额住院医疗费,是社保的完美补充,支付宝、微信上都有很多性价比高的产品。

- 重疾险: 保费较贵,如果预算紧张,可以先买保额较低的消费型重疾险,或者优先配置前面的两种。

- 预算: 每年拿出总收入的5%-10%用于购买保险,对于月薪5000来说,每年大约500-1000元是比较合理的。

第三步:稳健增值,让“闲钱”跑赢通胀

应急备用金和保险配置好后,剩下的钱就可以开始进行投资了。

- 每月可投资金额: 5000 - (1500储蓄) - (500保险) ≈ 3000元。

- 投资心态: 这笔钱是“闲钱”,即使短期亏损,也不影响你的正常生活。

第四步:自我提升,投资“最赚钱的资产”

这是最重要但最容易被忽略的一步,投资自己,提升工作技能,争取加薪,是回报率最高的投资。

- 行动: 每月花一点钱买书、参加线上课程、学习一门新技能(如编程、设计、外语等)。

- 效果: 工资从5000涨到6000,你的投资本金和储蓄能力都会同步提升,这才是财富增长的“核动力”。

第三部分:具体投资工具推荐(适合新手)

对于月薪5000元的投资者,建议采用“核心-卫星”策略。

- 核心部分(70%-80%):追求稳健,作为投资基石。

- 卫星部分(20%-30%):追求更高收益,但风险也更高。

【核心部分:稳健基石】

-

指数基金定投

- 是什么: 你不用研究个股,买入一篮子股票,比如沪深300指数基金,就代表了A股市场上市值最大、流动性最好的300家公司。

- 为什么适合你:

- 分散风险: 买一篮子股票,避免“踩雷”单个公司。

- 成本低廉: 管理费远低于主动型基金。

- 强制储蓄: “定投”意味着每月固定时间、固定金额买入,可以克服人性的贪婪和恐惧。

- 如何投:

- 平台: 支付宝、天天基金、蛋卷基金等。

- 选择:

- 宽基指数: 沪深300指数、中证500指数,代表整个市场,长期看必然上涨。

- 行业指数: 如果你看好某个行业(如消费、医疗、科技),可以定投对应的行业指数基金,但波动会更大。

- 金额: 每月从3000元投资款中,拿出2000元用于定投2-3只不同的指数基金。

- 频率: 设置每月发薪日后一天自动扣款。

-

银行理财/固收+产品

- 是什么: 主要投资于债券、存款等固定收益类资产,风险较低,收益比货币基金高。

- 为什么适合你: 风险等级较低(R2级),适合作为资产配置的一部分,提供稳定的现金流。

- 如何投: 在银行APP或支付宝、微信上购买,注意看清产品风险等级和投资方向。

【卫星部分:增强收益】

-

可转债基金

- 是什么: 同时投资股票和债券的“混合体”,债性保底,股性博取高收益。

- 为什么适合你: “下有保底,上不封顶”,攻守兼备,波动比股票基金小,比纯债基金收益潜力大,非常适合新手“试水”权益类投资。

-

黄金ETF

- 是什么: 在交易所交易的黄金基金,走势与国际金价基本一致。

- 为什么适合你: 黄金是传统的避险资产,在经济不确定性增加时,可以起到资产配置和分散风险的作用,可以少量配置(如每月100-200元)。

【一个简单的投资组合示例】

假设每月可投资3000元,可以这样分配:

| 投资工具 | 每月投入(元) | 占比 | 作用 |

|---|---|---|---|

| 沪深300指数基金 | 1000 | 33% | 市场核心,长期收益基石 |

| 中证500指数基金 | 1000 | 33% | 弥补中小盘股票,分散风险 |

| 可转债基金 | 500 | 17% | 增强收益,攻守兼备 |

| 黄金ETF | 200 | 7% | 避险资产,对冲风险 |

| 银行理财 | 300 | 10% | 稳健收益,补充现金流 |

| 合计 | 3000 | 100% |

第四部分:避坑指南——新手最容易犯的错误

- 不要碰“高收益、高风险”产品: 如个股期货、虚拟货币、P2P等,这些不是你现阶段应该玩的。

- 不要频繁交易: 你没有时间精力去研究短线波动,定投是克服“择时”难题的最好方法。

- 不要追涨杀跌: 市场大跌时,是定投积累便宜筹码的好时机;市场大涨时,保持冷静,坚持纪律。

- 不要借钱投资: 投资只能用闲钱,用杠杆会放大风险,让你心态崩溃。

- 不要把所有鸡蛋放在一个篮子里: 即使是基金,也要做好分散。

月薪5000元,你的理财之路可以这样走:

- 立即行动: 工资一到账,强制储蓄1500元到货币基金,作为应急备用金。

- 配置保障: 每年花500-1000元配置好意外险和百万医疗险。

- 开始定投: 每月拿出3000元,按照“核心-卫星”策略(如沪深300+中证500+可转债)进行基金定投。

- 持续学习: 每月花时间阅读理财书籍和文章,同时投资自己,提升赚钱能力。

- 保持耐心: 坚持一年、三年、五年,你会看到复利带来的惊人变化。

理财是一场关于自律和耐心的修行,从今天开始,迈出第一步,你的财务状况一定会越来越好!

标签: 月薪5千理财入门技巧 低收入者投资理财方法 月薪五千如何钱生钱