下面我将为您详细梳理中国内地个人投资收益的纳税情况,并用表格和实例进行说明。

(图片来源网络,侵删)

核心原则:区分“资本利得”和“股息、利息、红利”

首先要理解一个核心概念:投资收益主要分为两大类,它们的税务处理方式完全不同。

- 资本利得:指你卖出或转让资产(如股票、基金、房产)时,卖出价与买入价之间的差额收益,在中国大陆,个人从二级市场买卖股票、基金等金融产品获得的资本利得,目前是免征个人所得税的。

- 股息、利息、红利:指你持有资产期间获得的分红、派息、利息等收入,这部分收入通常需要纳税。

各类投资品纳税详解

以下是主要投资品类的纳税情况一览表,您可以快速查阅。

| 投资品类 | 收益类型 | 纳税义务人 | 税率 | 纳税方式 | 备注 |

|---|---|---|---|---|---|

| A股股票 | 资本利得 (买卖差价) | 个人 | 暂免征收 | 无 | 个人投资者转让境内上市公司股票所得,暂不征收个人所得税,这是目前最明确的免税政策。 |

| 股息、红利 (股票分红) | 个人 | 差异化征收 | 上市公司代扣代缴 | 持股期限决定税率: • 持股超过1年:免征 • 持股1个月至1年(含1年):减按50%计入应纳税所得额,税率为10%,即实际税负为5% • 持股1个月以内(含1个月):全额计入应纳税所得额,税率为10% |

|

| 公募基金 | 资本利得 (买卖差价) | 个人 | 暂免征收 | 无 | 个人投资者买卖公募基金获得的差价收入,暂不征收个人所得税。 |

| 股息、红利 (基金分红) | 个人 | 暂免征收 | 基金公司代扣代缴 | 个人投资者从公募基金分配中获得的股息、红利收入,暂不征收个人所得税。 | |

| 债券 | 利息收入 (国债、地方政府债) | 个人 | 免征 | 兑付时代扣代缴 | 国债和地方政府债的利息收入,免征个人所得税。 |

| 利息收入 (企业债、金融债等) | 个人 | 20% | 兑付时代扣代缴 | 其他债券的利息收入,按“利息、股息、红利所得”项目,适用20%的税率。 | |

| 银行理财 | 资本利得 (净值增长) | 个人 | 暂免征收 | 无 | 个人投资者通过银行理财产品获得的资本利得,目前暂不征收个人所得税。 |

| 分红 (产品分红) | 个人 | 20% | 理财公司代扣代缴 | 如果理财产品进行分红,这部分分红视同“利息、股息、红利所得”,按20%税率纳税。 | |

| 银行存款 | 利息收入 | 个人 | 20% | 银行代扣代缴 | 自2008年10月9日起,国家暂停征收储蓄存款利息所得税,但目前法律层面税率仍为20%,实际操作中基本不扣。 |

| 房产 | 资本利得 (出售住宅) | 个人 | 差额征收20% 或 全额核定征收 | 税务局征收 | 满足“满五唯一”条件的住宅可免征个人所得税,不满足条件的,按(卖出总价-买入总价-合理费用)* 20% 征收,若无法提供原值,则按总价1%-3%核定征收。 |

| 资本利得 (出售非住宅) | 个人 | 差额征收20% | 税务局征收 | 出售商铺、写字楼等非住宅,严格按(卖出总价-买入总价-合理费用)* 20% 征收个人所得税。 | |

| 租金收入 | 个人 | 综合所得中的“经营所得” | 自行申报 | 租金收入并入“经营所得”,适用5%-35%的超额累进税率,并可减除相关成本费用。 | |

| 黄金 | 资本利得 (实物金条/金币买卖) | 个人 | 暂免征收 | 无 | 个人买卖实物黄金获得的差价收入,暂不征收个人所得税。 |

| 实物黄金分红 | 个人 | 20% | 代扣代缴 | 黄金ETF等金融产品的分红,按20%税率纳税。 | |

| 股权/私募基金 | 资本利得 (退出收益) | 个人 | 20% | 自行申报 | 转让非上市公司股权、私募基金退出等获得的收益,按“财产转让所得”项目,适用20%的税率。 |

重要注意事项

-

税收洼地政策:对于合格境外投资者、香港市场投资者(通过沪深港通)、QFII等特殊投资主体,其投资A股的股息红利税有专门的优惠政策,与个人投资者不同,本文仅讨论内地个人投资者。

-

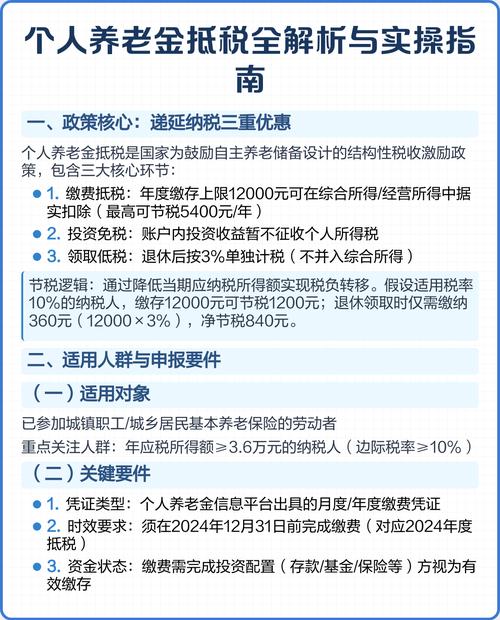

税收优惠:

(图片来源网络,侵删)

(图片来源网络,侵删)- 国债和地方政府债:利息免税,是稳健型投资者的首选之一。

- 满五唯一:房产交易中的重要税收优惠,指房产证满5年,且是家庭(以家庭为单位)唯一的生活用房,可免征个人所得税和增值税。

-

自行申报:

- 大部分投资收益的税款都由支付方(如上市公司、基金公司、银行、税务局等)代扣代缴,投资者无需额外操作。

- 但对于一些复杂情况,如出售非上市公司股权、大额租金收入等,需要投资者自行向税务局申报纳税。

-

政策变动风险:税收政策是国家宏观调控的工具,未来存在调整的可能性,以上信息基于当前(截至2025年初)的有效法规,请务必关注官方发布的最新政策。

总结与建议

- 对于绝大多数普通投资者:日常进行的A股、公募基金买卖,其差价收益是免税的,这是目前中国资本市场对个人投资者最大的税收优惠。

- 关注分红税:你的投资组合中,如果有很多高股息但持有期较短的股票,那么分红税会侵蚀一部分收益,长期持有优质股票可以有效规避这部分税负。

- 债券和理财的选择:在投资债券或理财产品时,可以优先考虑国债,因为其利息免税。

- 房产投资需谨慎:房产交易涉及的税费种类繁多且金额较大,个人所得税是其中重要的一项,在交易前务必做好税务筹划。

- 咨询专业人士:如果您的投资情况非常复杂(如涉及跨境投资、大额资产配置等),建议咨询专业的税务顾问或会计师,以确保合规纳税并进行最优的税务规划。

希望这份详细的梳理能帮助您清楚地了解个人投资收益的纳税问题!

标签: 个人投资收益税务处理 投资收益纳税申报流程 不同投资产品税率对比

版权声明:除非特别标注,否则均为本站原创文章,转载时请以链接形式注明文章出处。