第一部分:2025年投资理财市场全景回顾

2025年的市场可以用几个关键词来概括:“牛市狂奔”、“A股巨震”、“资产荒”、“人民币国际化”。

(图片来源网络,侵删)

股票市场:史诗级的牛市与断崖式下跌

-

上半年(牛市巅峰):

- 背景: “国家牛市”的口号深入人心,宽松的货币政策(多次降准降息)、杠杆资金的泛滥(场外配资)、改革红利预期(如“互联网+”、“中国制造2025”)共同催生了这场波澜壮阔的牛市。

- 表现: 上证指数从年初的3000点附近,一路高歌猛进,在6月12日达到5178点的历史高位,市场情绪极度亢奋,全民炒股,连大妈都在讨论代码,成交量屡创天量。

-

下半年(千股跌停与救市):

- 转折点: 6月下旬,监管层开始严查场外配资,去杠杆成为导火索,市场流动性瞬间枯竭,指数掉头向下,开启了连续暴跌模式。

- 股灾表现: 出现了多次“千股跌停”的奇观,市场恐慌情绪蔓延,为防止系统性风险,政府史无前例地启动了“救市”行动,包括“国家队”入市、限制大股东减持、IPO暂停等,但市场仍经历了“千股停牌”的流动性危机。

- 全年结局: 上证指数全年收盘为3539点,虽然全年仍收涨,但下半年巨大的跌幅让无数投资者损失惨重。

债券市场:牛市的延续与信用风险暴露

- 表现: 在股市暴跌的同时,资金大量涌入债券市场,推动了债市的“慢牛”行情,利率债和高等级信用债表现优异。

- 风险事件: 年底,“东北特钢”等国企债券发生实质性违约,打破了“刚兑”信仰,市场开始对信用风险重新定价,低评级债券出现抛售潮。

房地产市场:分化加剧,一线城市领涨

- 政策: 330新政(降低首付比例、营业税免征年限)等刺激政策效果显现。

- 表现: 市场呈现明显的“冰火两重天”,一线城市(北上广深)和部分二线热点城市房价快速上涨,而大部分三四线城市库存高企,去化压力大。

基金市场:业绩分化,ETF受青睐

- 股票型基金: 上半年业绩爆棚,许多基金收益率翻倍;下半年则随着股市暴跌而净值大幅回撤。

- ETF(交易型开放式指数基金): 因其透明、交易便捷,在震荡市中受到资金青睐,成为投资者进行波段操作的工具。

P2P行业:野蛮生长与风险爆发

- 背景: 在“资产荒”背景下,P2P(网络借贷)作为高收益理财产品的代表,吸引了大量投资者。

- 问题: 行业缺乏有效监管,平台跑路、逾期、坏账事件频发,如“e租宝”等大型平台爆雷,引发了严重的信任危机。

大宗商品与外汇:美元走强,大宗商品承压

- 大宗商品: 受中国经济增速放缓、美元走强等因素影响,以原油、铁矿石为代表的大宗商品价格持续在低位徘徊。

- 外汇: 8月11日,央行宣布完善人民币兑美元汇率中间价报价机制,一次性贬值近2%,引发全球市场震动,人民币汇率进入双向波动时代。

第二部分:2025年投资理财策略分析

如果时光倒流,站在2025年初,一个理性的投资者应该如何配置资产?

核心原则:资产配置是王道

鸡蛋不要放在一个篮子里,这是穿越牛熊的根本,2025年最大的教训就是过度集中于单一资产(尤其是高杠杆的股票)的风险。

(图片来源网络,侵删)

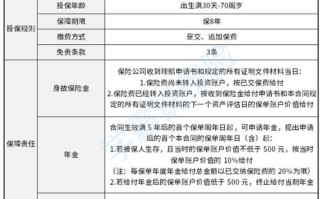

建议的资产配置方案(以100万为例)

| 资产类别 | 配置比例 | 建议产品/策略 | 理由分析 |

|---|---|---|---|

| 固定收益类 (40%) | 40万元 | 银行理财、债券基金、国债 | 稳健基石: 作为资产组合的“压舱石”,提供稳定收益,降低整体波动。 风险对冲: 在股市暴跌时,这部分资产能有效缓冲损失。 流动性: 银行理财和部分债基流动性较好,能满足不时之需。 |

| 权益类 (40%) | 40万元 | 指数基金、绩优主动管理基金、蓝筹股 | 分享牛市: 在牛市中,权益类资产是收益最高的部分。 分散个股风险: 强烈建议通过基金(尤其是指数基金)参与,而不是直接炒股,这能有效避免“踩雷”个股,降低选股难度。 控制杠杆: 绝对不要使用融资融券或场外配资! 这是2025年股灾中最大的“杀手”。 |

| 另类投资/现金 (20%) | 20万元 | 黄金、房地产、货币基金、现金 | 黄金 (5-10万): 作为避险资产,在市场动荡和人民币贬值预期下,可以对冲风险。 房地产 (5-10万): 关注一线及强二线城市的优质房产,作为长期保值增值的工具。 货币基金/现金 (5万): 保持一定流动性,以捕捉市场机会(如股灾后优质股票的错杀)或应对突发需求。 |

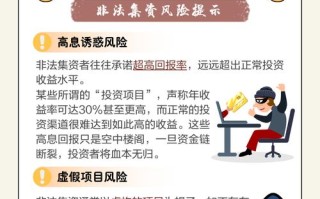

关键风险提示

- 警惕杠杆: 2025年最深刻的教训是“杠杆是把双刃剑”,在市场狂热时,杠杆会放大收益,但在下跌时,它会以百倍速度放大亏损,导致强制平仓,血本无归。

- 识别“伪创新”: 对于P2P等高收益、高波动性的产品,要保持高度警惕,理解其底层资产是否真实、风控是否到位,不要被“高收益”蒙蔽双眼。

- 逆向思维: 在市场极度乐观(如全民炒股时),应适当降低风险敞口;在市场极度悲观(如股灾千股跌停时),反而可以寻找被错杀的优质资产进行布局。

第三部分:2025年的经验对当下的启示

虽然过去了近十年,但2025年的市场波动给今天的我们留下了宝贵的启示:

- 敬畏市场,拒绝追涨杀跌: 市场情绪是最大的敌人,在狂热中保持冷静,在恐慌中寻找机会,是成熟的投资者标志。

- 长期主义与资产配置: 短期的市场涨跌难以预测,但通过科学的资产配置,可以穿越周期,实现资产的长期稳健增值。

- 投资自己不懂的东西就是赌博: 无论是股票、P2P还是复杂的金融衍生品,在投资前务必搞懂其运作原理和风险,不懂不投,是铁律。

- 风险管理永远是第一位的: 投资的首要目标不是赚多少钱,而是不亏钱,永远把本金安全放在首位,设置好止损点,控制好仓位。

- 拥抱多元化: 全球经济和资产市场联动性越来越强,在配置国内资产的同时,适当配置海外资产(如港股、美股、黄金等)可以有效分散地域风险。

2025年是一堂生动的风险教育课,它告诉我们,任何脱离基本面和风险控制的牛市都可能是泡沫,而通过分散投资、控制杠杆、保持理性,才能在风云变幻的市场中立于不败之地。

(图片来源网络,侵删)

标签: 2025年稳健投资理财规划指南 2025年个人投资理财稳健策略 2025年家庭投资理财稳健方案

版权声明:除非特别标注,否则均为本站原创文章,转载时请以链接形式注明文章出处。