在当前市场环境下,传统意义上“保本保息”的固定收益产品已经非常罕见。 我们通常所说的“固定收益理财”,更多是指以债券、存款等固定收益类资产为主要投资标的,追求本金相对安全和稳定收益的理财产品。

这里的“排行”不是指绝对的收益率高低(因为高风险往往伴随高收益),而是指不同产品在风险、收益、流动性等方面的综合表现和适合人群的排名。

以下我将从产品类型、风险等级、选择策略三个维度为您进行详细解读和“排行”。

按产品类型划分的“固定收益”投资选择(从低风险到中高风险)

这是最核心的分类方式,您可以根据自己的风险承受能力来选择。

第一梯队:超低风险,本金几乎无亏

这类产品适合极度厌恶风险、追求资金绝对安全和稳定收益的投资者。

-

国债

- 特点:国家信用背书,被誉为“金边债券”。安全性最高,流动性好(可在二级市场交易),收益免税。

- 收益:2025年)3年期国债年化收益率约在2.5%-2.8%左右。

- 适合人群:所有投资者,特别是退休人士、风险偏好极低的保守型投资者。

- 排名:安全性第一,无可争议。

-

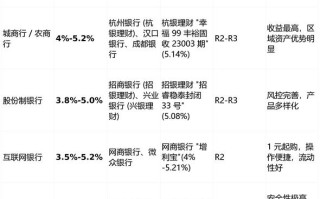

银行定期存款 / 大额存单

- 特点:50万以内受《存款保险条例》全额保障,安全性极高,大额存单利率通常高于普通定存,且可转让。

- 收益:目前3年期大额存单年化利率约在2.35%-2.7%之间,中小银行利率更高。

- 适合人群:追求绝对安全、对流动性要求不高的投资者。

- 排名:安全性并列第一,流动性略逊于国债。

-

货币基金

- 特点:主要投资于国债、央行票据、银行存款等短期货币市场工具。风险极低,流动性极佳(很多支持T+0或T+1赎回)。

- 收益:七日年化收益率目前普遍在1.8%-2.3%左右,会随市场利率波动。

- 适合人群:活钱管理、短期资金存放、应急备用金。

- 排名:流动性之王,风险极低,但收益也最低。

第二梯队:中低风险,本金有小幅亏损可能

这类产品是当前“固定收益理财”的主力军,适合稳健型投资者。

-

银行现金管理类理财 (R1)

- 特点:本质是“升级版”货币基金,主要投资于高信用等级的债券、存款等。风险较低,流动性好(通常支持T+1赎回)。

- 收益:年化收益率通常在2.0%-2.8%之间,略高于货币基金。

- 适合人群:将活钱或短期资金打理,追求比货币基金略高收益的投资者。

- 排名:活钱理财的优秀替代品,兼顾了收益和流动性。

-

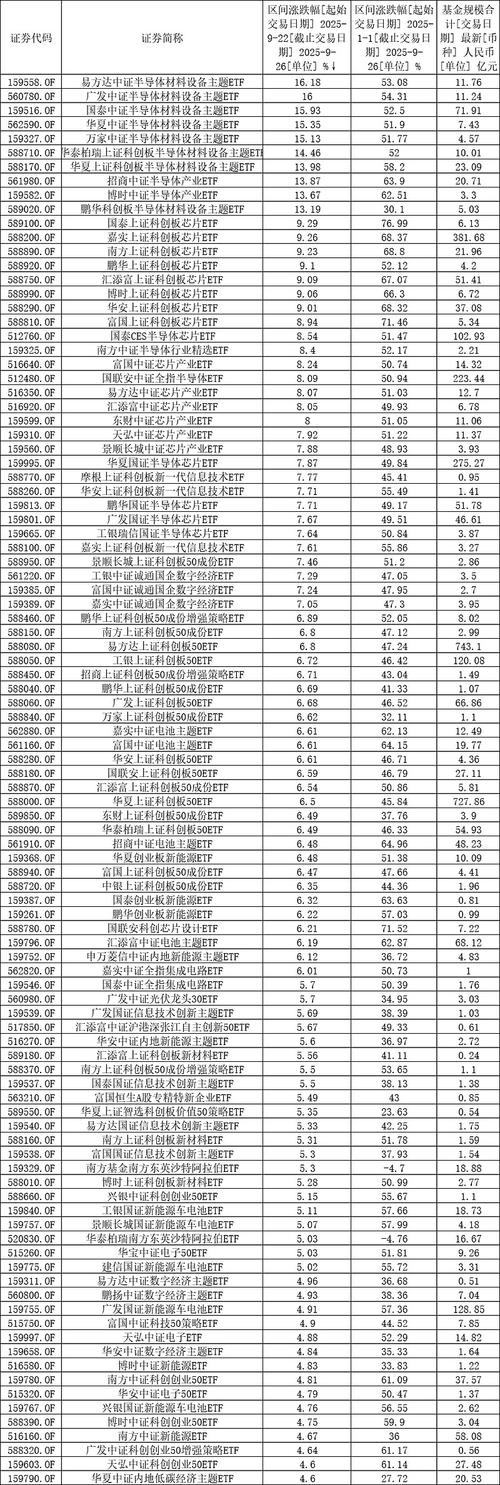

纯债基金

- 特点:不投资股票,100%投资于债券,根据债券久期分为短债基金(风险低、收益稳)和中长期纯债基金(风险略高、收益和波动也稍大)。

- 收益:短债基金年化收益约2.5%-3.5%,中长期纯债基金年化收益约3%-4.5%,波动也更大。

- 适合人群:有一定风险承受能力,希望获得比存款更高收益的稳健投资者。

- 排名:“真·固收”的代表,收益潜力高于存款,但净值会波动。

-

银行R2(中低风险)理财

- 特点:主要投资于债券、存款等固收资产,可配置少量(通常不超过20%)的股票、可转债等权益类资产来增强收益,这是目前银行理财的主流产品。

- 收益:年化业绩比较基准通常在3.0%-4.5%之间,但实际收益会有浮动,极端情况下存在本金亏损的可能。

- 适合人群:追求稳健增值,能接受小幅净值波动的投资者。

- 排名:当前市场上的“主流选择”,收益适中,风险可控。

第三梯队:中高风险,本金亏损概率增加

这类产品已经不属于传统意义上的“固定收益”,但为了完整性列出,适合积极型投资者。

-

“固收+”产品

- 特点:以“固收”(债券等)为底仓,追求稳定基础收益,同时通过“+”的部分(如股票、打新、量化对冲等)来增强收益,是“固收”与“权益”的结合体。

- 收益与风险:弹性较大,牛市中可能获得较高收益(如5%-8%或更高),熊市中回撤也可能大于纯债产品。

- 适合人群:希望在控制回撤的前提下,博取更高收益的投资者。

- 排名:攻守兼备的进阶选择,适合愿意承受一定波动换取更高回报的人。

-

可转债基金

- 特点:主要投资于可转债,可转债本身是“债券+股票期权”的混合体,下有保底(债券属性),上不封顶(股票属性)。

- 收益与风险:波动性较大,与股市行情高度相关,在牛市中表现优异,但在熊市或震荡市中可能面临较大回撤。

- 适合人群:能承受较高波动,对后市有一定信心的积极型投资者。

- 排名:高弹性、高风险,是“固收+”策略中权益仓位较高的一类。

按风险等级排序总结

| 排名 | 产品类型 | 风险等级 | 预期年化收益 (仅供参考) | 核心特点 | 适合人群 |

|---|---|---|---|---|---|

| 1 | 国债 / 银行存款 | 超低风险 (R1) | 0% - 2.8% | 绝对安全,国家/保险保障 | 极度保守型投资者 |

| 2 | 货币基金 / 现金管理类理财 | 极低风险 (R1) | 8% - 2.8% | 流动性极佳,风险极低 | 活钱管理,短期资金 |

| 3 | 纯债基金 (短债) | 低风险 (R2) | 5% - 3.5% | 收益稳定,波动小 | 稳健型投资者 |

| 4 | 银行R2理财 | 中低风险 (R2) | 0% - 4.5% | 市场主流,攻守兼备 | 大多数稳健投资者 |

| 5 | “固收+”产品 | 中风险 (R3) | 0% - 6.0%+ | 弹性收益,波动可控 | 积极型/平衡型投资者 |

| 6 | 可转债基金 | 中高风险 (R4) | - | 高波动,高弹性,与股市相关 | 风险承受能力强的投资者 |

如何选择适合自己的“固定收益”产品?

没有最好的产品,只有最适合你的产品。 请遵循以下步骤:

第一步:明确自身情况

- 风险承受能力:这是最重要的,问自己:如果我的理财亏损了5%,我会焦虑到睡不着觉吗?如果会,就选择低风险产品。

- 投资期限:这笔钱你打算用多久?

- 随时可能用(如生活费、应急金):选货币基金、现金管理类理财。

- 1-3年内使用:选短债基金、R2银行理财。

- 3年以上不用的闲钱:可以考虑中长期纯债基金、R3/R4级的“固收+”产品。

- 收益预期:你期望的收益率是多少?是满足于跑赢通胀(约2%-3%),还是希望获得更高的回报(4%-5%+)?收益预期必须与风险承受能力匹配。

第二步:选择产品并关注关键信息

- 看风险等级:产品说明书上会明确标注R1-R5,不要买超出自己风险等级的产品。

- 看底层资产:了解你的钱主要投了什么,是纯债,还是加了股票?是投了高信用等级的国企债,还是投了低信用等级的城投债?这直接决定了产品的风险。

- 看历史业绩与回撤:

- 业绩:不要只看近期的亮眼收益,要拉长时间看(如1年、3年)的平均表现和稳定性。

- 最大回撤:这是衡量产品风险的核心指标,它告诉你这只产品在最糟糕的情况下,净值曾下跌了多少,一个年化收益4%的产品,如果最大回撤高达10%,你可能需要很长时间才能回本,这对心理是巨大的考验。

- 看费率:管理费、托管费等都会侵蚀你的最终收益。

总结与建议

- 对于绝大多数普通投资者:如果追求稳健,“银行R2理财” + “纯债基金” 是一个非常经典的“固收”投资组合,前者作为主力,后者作为补充或替代。

- 对于保守型投资者:国债/大额存单 + 货币基金 是完美的选择,安心省心。

- 对于进阶投资者:可以考虑在“固收”打底的基础上,配置一部分“固收+”产品来增强收益,但一定要控制好仓位,不要因为其“固收”前缀就忽视其风险。

最后提醒:理财非存款,产品有风险,投资须谨慎,在购买任何理财产品前,请务必仔细阅读产品说明书和风险揭示书,选择正规持牌机构的销售渠道。

标签: 固定收益理财投资哪个好 值得投的固定收益产品 固定收益理财怎么选