证券投资基金的组织形式,就是指基金资产的法律存在方式和管理架构,它决定了基金如何设立、如何运作、管理人和投资人之间的权利义务关系,以及风险如何承担。

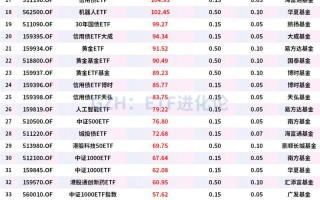

(图片来源网络,侵删)

全球证券投资基金主要有三种基本组织形式:契约型、公司型和有限合伙型,前两者最为常见。

契约型基金

契约型基金是基于信托原理而设立的,它本身不具备法人资格,它的存在依赖于一份具有法律效力的文件——基金合同。

核心概念

- 法律关系:它是一种信托关系,基金管理人(受托人)接受基金份额持有人(委托人)的委托,对基金财产进行管理和投资,并将收益分配给持有人。

- 法律依据:基金合同,这份合同规定了基金当事人(管理人、托管人、持有人)的权利、义务和责任,是基金运作的根本大法。

主要当事人及其角色

- 基金管理人:通常是专业的基金管理公司,负责投资决策、基金日常运作,它是基金的“大脑”。

- 基金托管人:通常是商业银行,负责保管基金资产,执行管理人的投资指令,并对管理人的投资行为进行监督,它是基金的“保险柜”和“监督员”,起到“资产保管”和“监督制衡”的关键作用。

- 基金份额持有人:即基金的投资者,是基金资产的所有者,他们通过持有基金份额,享有收益分配权、知情权、表决权等。

优点

- 设立简便:无需复杂的公司注册程序,只需各方签订基金合同即可设立,运作效率高。

- 成本较低:没有公司型基金那样的董事会、股东大会等治理结构,运营成本相对较低。

- 税收优势:在很多国家和地区,契约型基金本身不被视为纳税主体,基金层面不缴纳所得税,只需投资者在获得收益时纳税,避免了双重征税。

缺点

- 治理结构相对薄弱:持有人虽然拥有所有权,但较为分散,对管理人的制衡能力相对较弱,主要依赖托管人的监督。

- 稳定性稍差:基金合同的任何重大修改都需要各方同意,如果管理人或托管人发生变更,可能会影响基金的稳定性。

典型代表

- 中国公募基金市场:中国所有的公募基金(无论是开放式还是封闭式)都采用契约型这一组织形式。

- 欧洲大部分国家的投资基金:也普遍采用契约型结构。

公司型基金

公司型基金是依据公司法成立的,具有独立法人资格的股份有限公司,投资者购买基金份额后,就成为了该公司的股东。

核心概念

- 法律关系:它是一种所有权关系,投资者是股东,基金本身是一个独立的法律实体(公司)。

- 法律依据:公司法和公司章程。

主要当事人及其角色

- 基金公司(本身):是一个独立的法人,拥有自己的资产,可以独立承担法律责任。

- 股东:即基金份额持有人,他们通过股东大会行使权利,选举董事会。

- 董事会:由股东选举产生,负责制定基金的重大投资策略、任免基金管理人、监督基金运作,是基金的最高决策机构。

- 基金管理人:通常由基金公司聘请专业的资产管理公司担任,负责具体的投资管理操作,它可以是基金公司的关联方,也可以是外部独立机构。

- 基金托管人:与契约型基金类似,通常由商业银行担任,负责资产保管和监督。

优点

- 治理结构完善:有股东大会、董事会等完善的法人治理结构,对基金管理人的监督和制衡更强,更能保护投资者利益。

- 稳定性高:基金作为一个独立的公司存在,其存续和运作不受管理人或托管人变更的直接影响,更加稳定。

- 法律地位明确:作为法人实体,其权利义务清晰,便于进行法律诉讼和债务处理。

缺点

- 设立和运营成本高:需要履行公司注册、设立董事会等复杂程序,运营成本(如管理费、法律费用)相对较高。

- 存在双重征税风险:在公司层面,基金公司需要就其投资利润缴纳企业所得税;当公司将利润以分红形式分配给股东(投资者)时,股东还需要缴纳个人所得税,存在双重征税的可能(很多国家和地区对此有税收优惠政策)。

典型代表

- 美国的共同基金:绝大多数美国的共同基金都是公司型基金。

- 部分私募股权基金和对冲基金:尤其是那些规模较大、结构复杂的基金,也常采用公司型结构。

有限合伙型基金

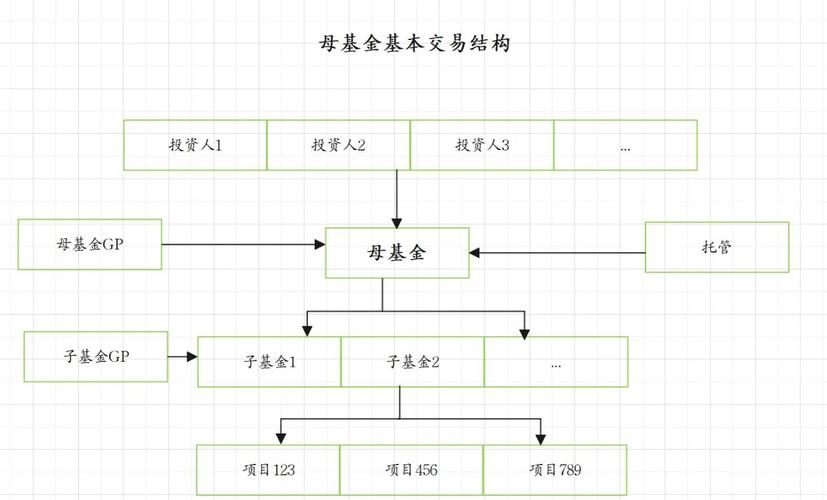

这种形式主要应用于私募股权投资基金、风险投资基金和对冲基金等非公募领域。

(图片来源网络,侵删)

核心概念

- 法律关系:它是一种合伙关系,依据《合伙企业法》设立,基金本身不具备法人资格。

- 合伙人构成:

- 普通合伙人:通常是基金的管理公司或团队,他们负责基金的投资管理,并对基金的全部债务承担无限连带责任,GP收取管理费和业绩分成。

- 有限合伙人:即主要投资者(机构或高净值个人),他们提供绝大部分资金,但不参与基金日常管理,仅以其出资额为限对基金债务承担有限责任。

优点

- 激励机制强:GP的无限责任和业绩分成机制,使其与LP的利益高度绑定,促使其勤勉尽责。

- 税收透明:基金层面不是纳税主体,其利润直接“穿透”到合伙人(LP和GP)层面,由各自申报纳税,避免了双重征税。

- 设立灵活:合伙协议的条款可以由双方协商定制,灵活性远高于公司章程。

缺点

- GP承担无限责任:对GP来说风险极高,这也是为什么通常由专业的管理公司担任,并且会通过设立特殊目的载体等方式来隔离风险。

- 投资者参与度低:LP无法干预GP的投资决策,只能通过协议中的条款对GP进行有限的约束。

典型代表

- 中国的私募股权/创投基金:绝大多数采用有限合伙形式。

- 美国的私募基金和风险投资基金:这是最主流的组织形式。

总结与对比

为了更清晰地理解,我们可以用一个表格来总结这三种组织形式的核心区别:

| 特征 | 契约型基金 | 公司型基金 | 有限合伙型基金 |

|---|---|---|---|

| 法律依据 | 《信托法》、《证券投资基金法》 | 《公司法》 | 《合伙企业法》 |

| 法律地位 | 无法人资格 | 具有法人资格 | 无法人资格 |

| 投资者地位 | 基金份额持有人(信托关系) | 公司股东(所有权关系) | 有限合伙人(合伙关系) |

| 治理结构 | 相对简单,主要依赖合同和托管人监督 | 完善,有股东大会、董事会 | GP负责管理,LP不参与管理 |

| 核心优势 | 设立简便、成本低、税收优惠 | 治理完善、稳定性高 | 激励机制强、税收透明、设立灵活 |

| 主要风险承担 | 以所持基金份额为限 | 以所持股份为限 | GP:无限责任;LP:有限责任 |

| 典型应用 | 中国公募基金、欧洲投资基金 | 美国共同基金 | 全球私募股权/创投基金 |

中国的现状

根据现行的《证券投资基金法》,公募基金只能采用契约型形式,而对于私募基金,则给予了投资者较大的自主选择权,可以根据自身需求选择设立为契约型、公司型或有限合伙型,在实践中,由于设立和运营的便利性,有限合伙型是私募基金最主流的选择。

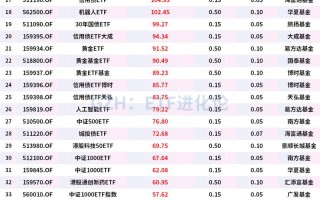

(图片来源网络,侵删)

标签: 证券投资基金组织形式分类 基金组织形式对比 契约型基金与公司型基金

版权声明:除非特别标注,否则均为本站原创文章,转载时请以链接形式注明文章出处。