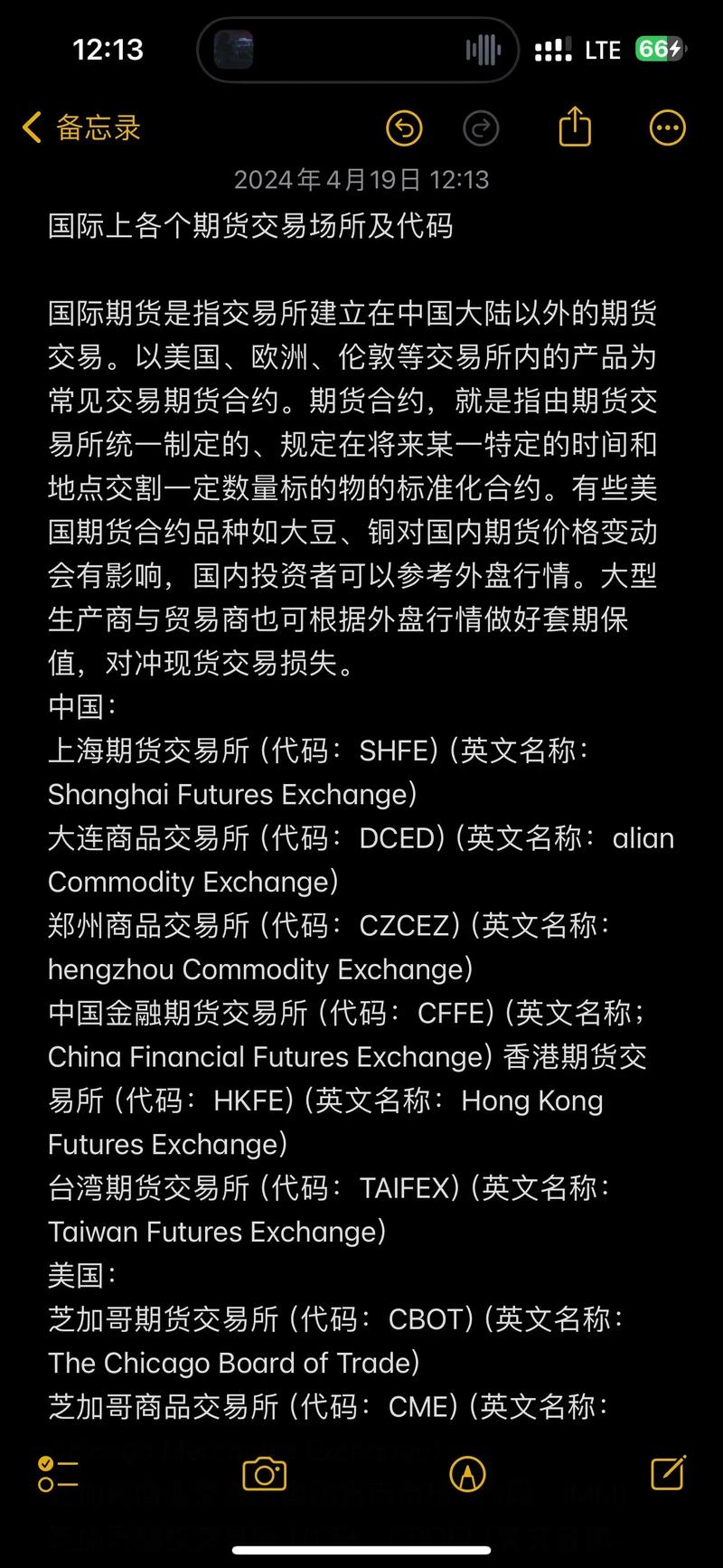

核心概念解析

期货

- 定义:期货是一种标准化的金融衍生品合约,合约的买方同意在未来的特定时间,以预先确定的价格,买入或卖出特定数量和质量的标的资产(如商品、股票指数、债券、货币等)。

- 核心特点:

- 杠杆交易:只需缴纳合约价值一定比例的保证金(通常为5%-15%)即可进行交易,这放大了收益,也放大了风险。

- 双向交易:既可以“做多”(买入合约,期待价格上涨),也可以“做空”(卖出合约,期待价格下跌)。

- T+0交易:当天买入的合约可以当天卖出,流动性高。

- 每日无负债结算:交易所每日会对账户进行结算,盈利可取出,亏损需补足保证金,否则可能被强制平仓。

子公司

- 定义:子公司是指由另一家公司(母公司)拥有其一定比例以上股份,或者通过协议能够实际控制其经营管理决策的公司,子公司是独立的法人实体,拥有自己独立的财产、名称、章程和组织机构,独立承担法律责任。

- 关键点:

- 法律独立:子公司和母公司在法律上是分开的,母公司的债务通常不会自动传导给子公司,反之亦然(除非存在“法人人格否认”等特殊情况)。

- 财务独立:子公司有自己的银行账户,独立进行会计核算和财务报表编制。

- 受控经营:子公司的经营战略、人事任免等重大决策通常由母公司决定或影响。

自营期货

- 定义:“自营”指的是使用自有资金,以自己的名义进行交易。“自营期货”就是指一个机构或个人,动用自己的资本金,在期货市场上为自己进行风险管理和投资获利的行为。

- 与“代客理财”的区别:

- 自营:用“自己的钱”,为自己“赚/赔钱”,风险和收益由自己承担。

- 代客理财/资管:用“客户的钱”,按照合同约定为客户“赚/赔钱”,收取管理费或业绩分成,风险主要由客户承担(在合规范围内)。

核心关系:子公司进行自营期货

将以上三个概念结合,“子公司自营期货”就非常清晰了:

(图片来源网络,侵删)

指一个具有独立法人资格的子公司,动用其自身的资本金,以自己的名义,在期货市场上进行期货合约的买卖活动,目的是对冲自身经营风险或进行投机获利。

为什么子公司会进行自营期货?

这通常是母公司整体战略的一部分,主要有以下几个目的:

-

套期保值:这是最主要、最合规的用途。

- 背景:如果子公司的主营业务与某种商品或金融资产价格高度相关,那么原材料价格上涨或产品价格下跌都会直接影响其利润。

- 操作:

- 生产型企业子公司:担心未来原材料(如铜、原油、大豆)价格上涨,可以在期货市场买入相关期货合约,锁定成本。

- 贸易型企业子公司:担心未来库存商品(如钢材、有色金属)价格下跌,可以在期货市场卖出相关期货合约,锁定销售利润。

- 目的:通过期货市场的盈亏来对冲现货市场的亏损,稳定企业生产经营,平滑利润波动。

-

投机获利:

(图片来源网络,侵删)

(图片来源网络,侵删)- 操作:子公司基于对市场行情的判断,主动进行期货交易,以赚取价格波动带来的差价。

- 风险:这是高风险行为,一旦判断失误,可能导致巨额亏损,甚至侵蚀子公司全部资本金,影响其正常经营和偿债能力。

- 监管:监管机构(如中国证监会)对金融机构的投机行为有严格限制,非金融企业进行投机也需谨慎并履行内部审批程序。

-

资产管理:

- 操作:将一部分闲置资金配置到期货市场,作为一种另类投资,以期获得比银行存款或债券更高的收益。

- 风险:同样面临市场风险,需要专业的投资团队和严格的风险控制体系。

重要考量与风险

子公司进行自营期货,虽然有其合理性,但必须高度重视以下问题:

法律与合规风险

- 资质问题:根据中国证监会的规定,企业参与商品期货套期保值,需要向交易所申请套期保值保值额度,金融期货(如股指期货)对参与者的财务和资质要求更高,子公司通常需要满足特定的条件(如注册资本、净资本等)才能参与。

- 内部审批:母公司和子公司都必须建立完善的内部决策流程,明确授权审批机制,不能由个人擅自决策,大额交易或超出风险敞口的交易需要更高层级批准。

- 信息披露:上市公司作为母公司或子公司,如果进行期货交易达到一定规模,可能需要按照证券法规进行临时公告或定期报告披露,以保护投资者知情权。

风险控制

- 风险隔离:必须严格区分自营期货业务和子公司的主营业务资金,自营交易的资金必须来自自有资本金,绝不能挪用客户资金、信贷资金或生产经营资金。

- 止损机制:建立严格的止损纪律,设定单笔交易、单个品种、整个账户的最大亏损额度,一旦触及,必须强制平仓,防止亏损无限扩大。

- 专业团队:子公司需要配备或聘请具备专业知识和丰富经验的期货交易员和风控人员,非专业人士进行期货交易,无异于“赌博”。

- 杠杆风险:深刻理解并敬畏杠杆,5%的保证金意味着20倍的杠杆,价格朝不利方向波动5%,本金就会全部亏光。

财务与会计处理

- 会计科目:期货交易的保证金、浮动盈亏、平仓盈亏等需要在财务报表中进行准确核算,通常计入“交易性金融资产”或“衍生金融资产”等科目。

- 盈亏确认:期货的浮动盈亏在会计上如何处理(是直接计入当期损益还是只在平仓时确认),需要遵循《企业会计准则》的规定。

举例说明

假设A集团(母公司)旗下有一家B贸易公司(子公司),主营业务是从南美进口大豆,在国内销售。

- 风险:B公司已经签订了半年后进口10万吨大豆的合同,但担心半年后大豆价格因天气或需求变化而上涨,导致采购成本增加,利润受损。

- 操作:B公司决定进行自营期货套期保值。

- 开户:B公司以自己的名义,在期货公司开立一个企业期货账户,并存入一笔保证金(例如2000万元)。

- 交易:在期货交易所,B公司买入10张“大连商品交易所”的豆粕期货合约(假设每张合约对应10吨大豆),锁定半年后的采购价格。

- 结果:

- 情景一(价格上涨):半年后,现货市场大豆价格果然上涨了100元/吨,B公司在现货市场多花了1000万元,但在期货市场上,其持有的合约也上涨了1000万元,通过平仓实现了盈利,两者相抵,采购成本基本锁定。

- 情景二(价格下跌):半年后,现货价格下跌了100元/吨,B公司在现货市场节省了1000万元,但期货合约亏损了1000万元,同样实现了风险对冲。

- 在这个例子中,B贸易公司作为子公司,使用自有资金,以自己的名义,进行了“自营期货”交易,目的是对冲其主营业务的“价格风险”,即“套期保值”。

| 概念 | 核心要点 |

|---|---|

| 期货 | 标准化合约、杠杆、双向交易、高风险高收益。 |

| 子公司 | 独立法人、财务独立、受母公司控制。 |

| 自营期货 | 用自己的钱、以自己的名义进行交易,风险自担。 |

| 子公司自营期货 | 子公司独立进行期货交易,主要目的是套期保值对冲主业风险,也可能是投机或资产配置。 |

| 关键风险 | 合规风险(资质、审批)、市场风险(价格波动)、杠杆风险、操作风险(内控不严)。 |

当提到“子公司自营期货”时,它不仅仅是一个简单的金融活动,更是一个涉及公司治理、风险控制、财务管理和合规运营的复杂系统工程,母公司必须对子公司的期货业务进行严格的监督和管理,确保其在可控的范围内服务于整体战略,而不是成为引爆风险的“定时炸弹”。

(图片来源网络,侵删)

版权声明:除非特别标注,否则均为本站原创文章,转载时请以链接形式注明文章出处。